華泰策略:拾級而上,中游製造

本文來自格隆匯專欄:華泰策略張馨元,作者:張馨元、 王 以、王偉光、孫瀚文

核心觀點

A股三階段拾級而上,首選中游製造,次選必需消費

下半年A股大勢不悲觀。內滯外脹環境是製造國壓力最大的宏觀組合,其構築的風險溢價頂已經在4月末出現,往年底看,A股有望迎來三階段拾級而上行情,第一階段(5月至中報季)震盪反彈至上海疫情前震盪位,第二階段(中報季至10月)業績拐點出現,進入反轉行情,第三階段(10月後)釋放行情彈性。配置角度,把握Q2後重大邊際變化和已有邏輯的交易程度,美債貼現率壓力見頂、產業鏈利潤分配壓力見頂、當前產業週期/通脹結構/地產寬鬆的股價隱含預期程度不高,由此,中游製造為首選,必需消費次優。細分品種中,結合自下而上邏輯,中游製造考慮機械/電子/汽車/電新/軍工。

現狀分析:三個關鍵詞和三個預期差

市場現有三大特徵:內滯外脹、中美錯位、高低切換,下半年三大特徵的預期差分別定義A股方向、節奏與結構。①當下內滯外脹組合意味着製造國量與成本端均承壓,下半年國內復甦+海外衰退組合對製造國更友好;市場擔憂海外收水+通脹+Risk-off進一步演繹,但三者相互勾稽,外部壓力峯值不會超4月末水平;②中美疫情/經濟/政策三重錯位,市場關注內外錯位持續時間,考慮中美經濟/通脹/政策/利率週期聯動順序,Q2中美利差壓力見頂→Q4中美利差壓力反轉;③高低估值切換是表,上中下游輪動是裏,Q2海外貼現率壓力+產業鏈利潤分配壓力見頂,對應成長+中游風格雙重修復。

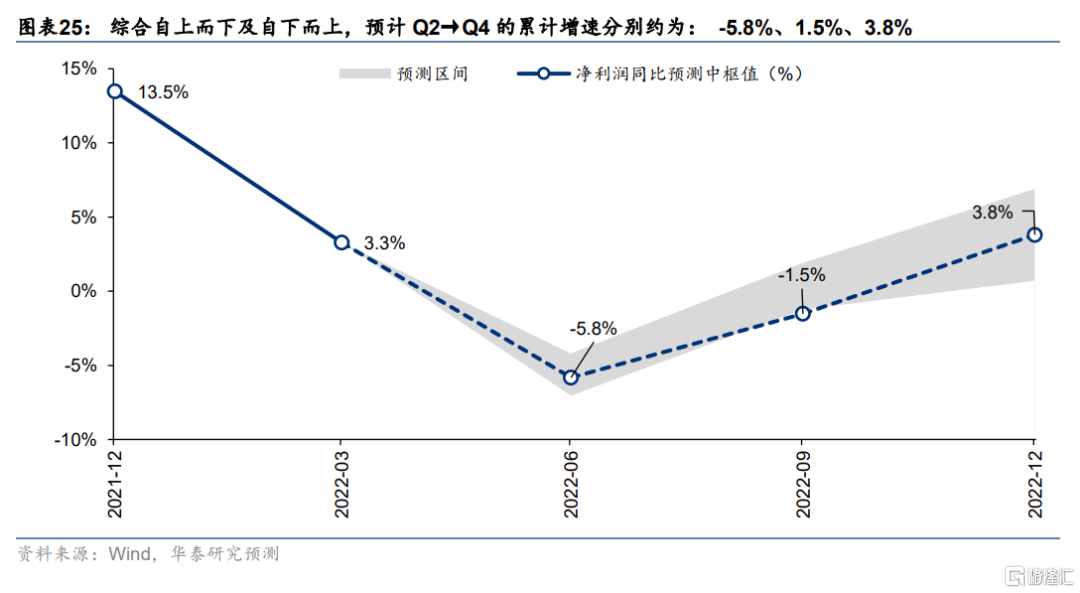

H2大勢:拾級而上,修復在5月之後,彈性在10月之後

5月後A股修復行情或呈現三階段拾級而上:①第一階段,5月至中報季,上海疫情反轉+中美利差緩壓,市場向疫情前震盪位修復,②階段二,中報季至10月,A股業績拐點確立(預計中報非金融歸母淨利同比-6%),但考慮國內流動性分配結構(脱虛入實)+企業盈利結構(中下游利潤率改善幅度或有限),行情以慢牛爬坡為主,③階段三,10月之後,Q4全A非金融業績同比轉正並呈現彈性,盈利上行或持續至23年底,同時,防疫壓力緩和→中美利差反轉→海外收水完成或漸次兑現,對應風險溢價、海外流動性分配、海外流動性總量共振改觀,A股步入業績+估值雙升的彈性行情環境。

H2風格:中證500賠率佔優,中游製造>必需消費>其他

定量角度,中證500賠率>滬指>創業板指>滬深300,創業板指彈性>中證500/滬深300>滬指。定性角度,綜合考慮久期風格+板塊風格+預期程度,超配順位:中游製造>必需消費>其他。①久期風格,Q2海外貼現率壓力見頂,成長估值環境改善,②板塊風格,PPI-核心CPI剪刀差回落、中游毛利率拐點回升、上游產能投放拐點回升,共同指引中下游利潤分配環境改善,③當前自上而下邏輯中,股價反映的預期程度從高到低為,全面基建>動態清零>地產寬鬆>通脹結構>產業週期,中游製造是產業週期+地產寬鬆+共同受益對象,必選消費是動態清零+通脹結構共同受益方向。

H2配置:自下而上,考慮供給側+需求側+邊際資金動向

供給維度,篩選1:原材料成本敏感度高、海外營收佔比高(可將內外價差轉化為利潤),篩選2:毛利率壓力緩和、現金流好、產能利用率高,篩選結果為電源設備/電氣設備/通用設備/航天軍工/白電/消費電子。需求維度,考慮1)降債目標完成、現金流好的上游央企/國企資本開支方向,對應儲能、循環經濟;2)遠期降本增效確定性較強的工業數字化+智能化,包括工控自動化、半導體;3)技術迭代驅動需求確定性的光伏設備、SiC。邊際資金維度,下半年加倉有空間、有意願的長線資金險資、國家隊Q1共同加倉方向為機械/電子/汽車/電新/軍工,歷史上加倉持續性為3-5個季度。

風險提示:疫情防控壓力超預期;聯儲緊縮程度超預期;全球通脹超預期。

現狀分析:三個關鍵詞和三個預期差

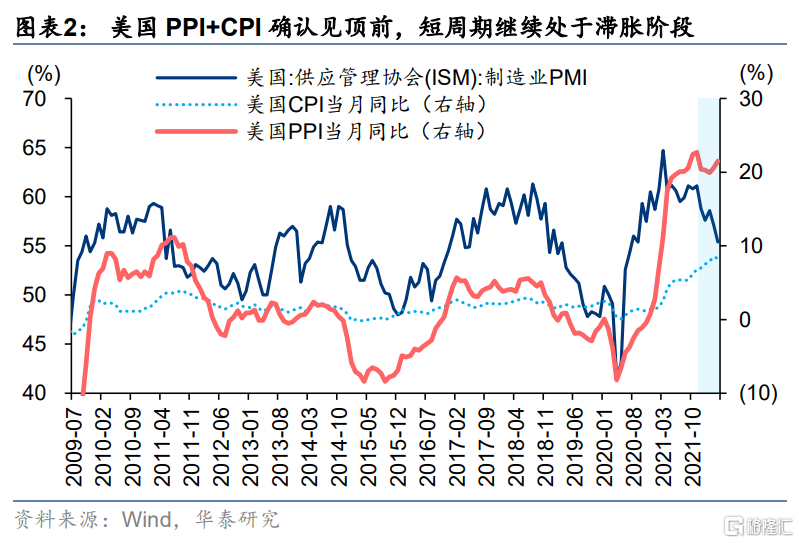

關鍵詞:“交易滯脹”與“交易衰退”之間的博弈

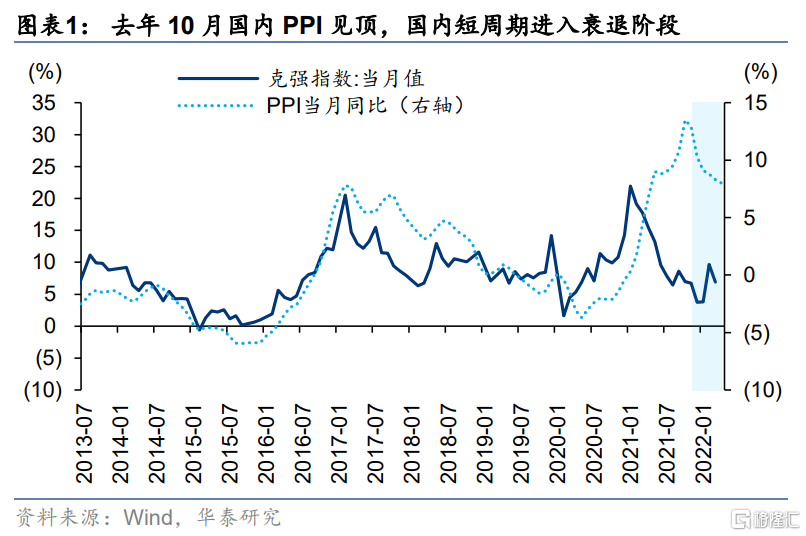

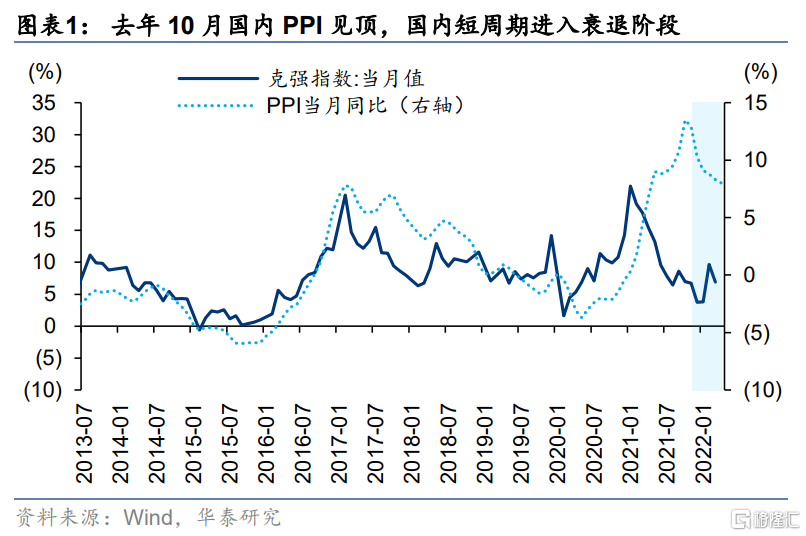

去年Q4至今市場在內滯(衰退)+外脹(滯脹)之間反覆博弈,主要矛盾沿內滯→外脹→內滯切換。2020年中美進入短週期步調的差異,使得投資者在本輪美林時鐘中,反覆在內外錯位環境中博弈市場預期變化;去年10月國內PPI同比見頂,短週期從滯脹走向衰退,去年11月美國製造業PMI、工業產值等短週期指標築頂回落、廣義通脹指標仍在上行,標誌短週期從過熱走向滯脹,內滯+外脹組合構成年初至今大類資產宏觀交易底色。

沿商品輪動視角,去年Q4至今,內生定價資源品→內外定價+強金融屬性資源品→外生定價+弱金融屬性資源品價格頂依次出現,呈現內滯→外脹→內滯主要矛盾三階段切換:

去年10月至12月,“滯壓”強於“脹壓”,國內地產鏈下行風險加大,內外資源品價格普遍回落,煤炭、螺紋等內生定價資源品週期築頂;但“滯”中有“脹”,越靠近海外需求的、金融屬性受強美元抑制程度越小的,價格韌性越強,油價在此期間基本在高位震盪;

1-3月,“脹壓”強於“滯壓”,俄烏衝突爆發,內外資源品價格同步走高;但“脹”中有“滯”,煤炭、螺紋等內生定價資源品彈性弱於銅鋁油,且未升破去年10月國內PPI見頂時的高點,同期鋁、原油創疫情以來新高,銅升至與去年高點基本持平;

4-5月,“滯壓”再度強於“脹壓”,北上疫情爆發+海外收水預期上調,內外資源品價格同步回落,銅、鋁等內外綜合定價+強金融屬性資源品週期築頂;同樣的,“滯”中亦有“脹”,更靠近海外需求的、金融屬性受強美元抑制程度更小的原油,基本維持在高位平台。

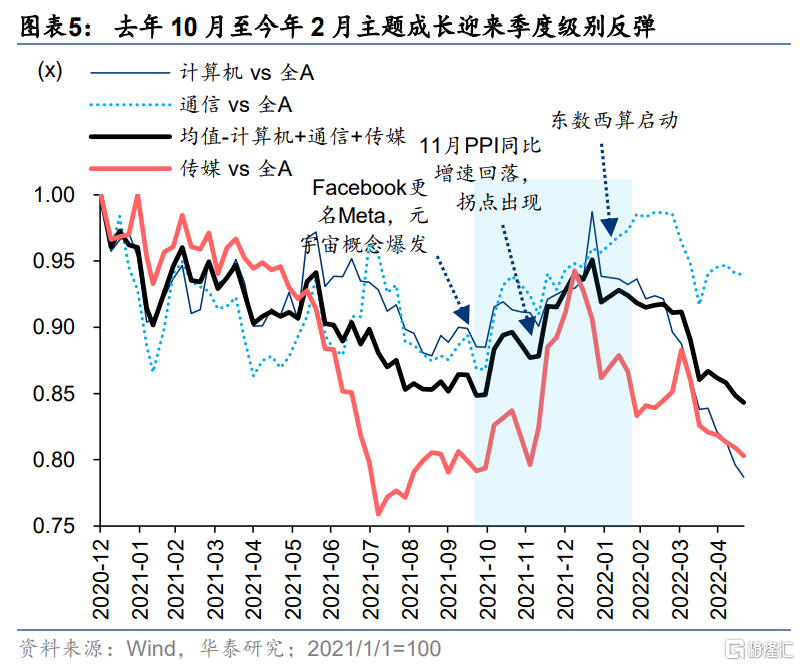

去年Q4至今,A股交易同樣呈現內滯→外脹→內滯主要矛盾三階段特徵,超額收益主線沿全面寬鬆→供需缺口→業績剛性輪動。一般而言,從滯脹切換至衰退環境時,A股超額收益主線的邊際變化為上游資源轉弱、主題成長走強,前者對應供需關係拐點,後者隱含流動性預期變化(但由於每輪流動性預期強弱有別,衰退中的超額收益品種並不穩定)。

去年10月至今年2月,計算機+通信+傳媒等主題成長領跑,期間全面降準+降息依次落地、元宇宙與數字基建等產業催化劑較密集,美聯儲加息開啟前的短暫窗口期,國內衰退→貨幣寬鬆邏輯上升為主要矛盾與超額收益主線;

1-3月,煤炭+有色再度領跑,細分行業中,半導體材料也有階段性表現,期間依次經歷俄烏衝突升温、國內資源品價格反彈、美國年初通脹大超預期、油價破百,海外滯脹→供需缺口上升為主要矛盾與超額收益主線;

4月,食飲+商貿等必選消費領跑,體現疫情衝擊下,國內衰退→業績剛性上升為市場主要矛盾與超額收益主線;受海外收水壓力牽制,央行弱化“以我為主”表述、強化“兼顧內外平衡”目標,與全面寬鬆預期邏輯匹配的主題成長超額收益邏輯不順。

預期差:聯儲收水vs美國通脹vs美股下跌是三合一變量,相互掣肘

疫情後中美經濟週期的持續性錯位,造就三種內外組合:2020年下半年至2021年一季度,“國內過熱+海外復甦”,製造國量升的同時,成本壓力小,股價環境最優;2021年二季度至四季度,“國內滯脹+海外過熱”,製造國成本壓力上升,但依靠強外需+不過剩的產能,成本壓力大部分可以傳導,製造國量穩+成本穩,A股股價環境依然友好、不乏結構性機會。

去年Q4至今年上海疫情前,“國內滯脹+海外過熱”向“國內衰退+海外滯脹”環境切換,原料進一步漲價,且外需總量增速下降,製造國成本轉嫁的能力較前一個階段有一定弱化,北上疫情爆發,市場進一步擔心外需份額下降+供應鏈成本上升,同時聯儲加快收水、美股下跌帶來微觀資金面的惡化,上述邏輯疊加A股4月跌幅加劇。

但考慮當前市場擔憂的主要壓制力之間的勾稽關係,我們認為,4月末滬指2870一線大概率是外部壓力高峯:以五月上旬為臨界點(5.5聯儲縮表時間落地+5.11美國4月核心CPI出現拐點+5.6從股債同跌變為美股跌美債漲),聯儲收水-美國通脹-美股下跌三者之間開始呈現更強的相互掣肘、內部勾稽關係,對A股的實際總量影響小於三者單獨負面影響之和。基準情形下,下半年國內疫情復工復產+美國通脹確認築頂,內外宏觀組合由國內衰退+海外滯脹向國內復甦+海外衰退切換,內外環境對中游製造及下游消費股價表現更加友好。

考慮市場擔憂的負面因素,若美國CPI通脹持續性繼續大幅超出市場預期,美股跌幅進一步加深,第一,聯儲收水節奏受制約,第二,製造國出口總量不會失速下滑。若聯儲收水節奏超預期,美股跌幅進一步加深並導致A股資金面惡化,第一,美國CPI通脹壓力將更快緩解,內外宏觀組合或更快步入國內復甦+美國衰退階段,對應制造業原料成本緩壓,第二,人民幣貶值雖然導致外資流出風險加大,但也對應制造業出口份額不會失速下滑。

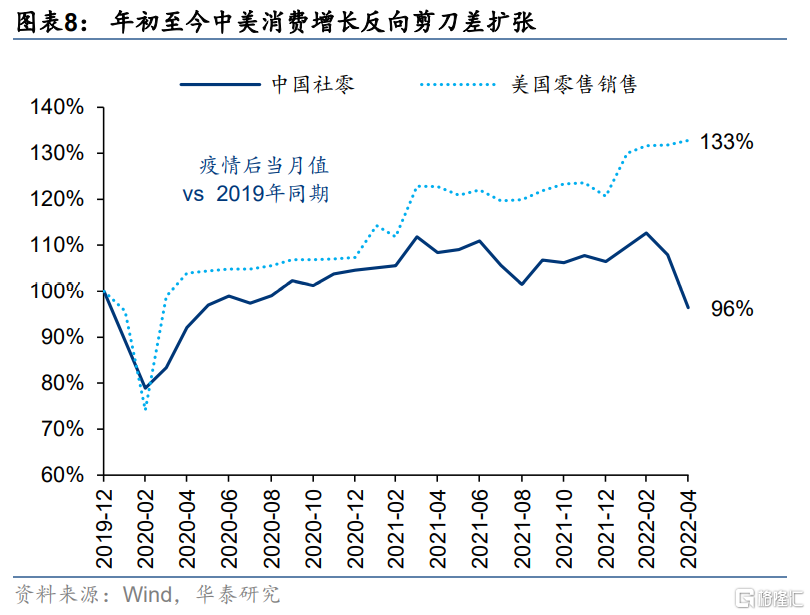

關鍵詞:疫情、經濟、政策的內外“反向剪刀差”

上半年中美利差進入倒掛,其背後是疫情、經濟、政策三大維度的內外分化加劇。經濟維度,2020年疫情後至今年年初,國內製造業持續保持領先修復優勢,而美國消費修復力度強於中國,兩者產業結構的修復差異也反映在疫情防控政策重點的不同——國內重心為保供應鏈,美國重心為保居民資產負債表。但2月以來,中美製造業實際產值剪刀差從擴張走向收斂、消費增長的反向剪刀差進一步擴大。以相對於2019年同期水平衡量,今年2月中、美製造業產值分別處於127%、100%水位,3月中國製造業產值快速下降至111%,美國進一步修復至103%,2月中、美消費增長分別處於132%、113%水位,3月中國社零消費快速下滑至96%,美國進一步修復至133%。

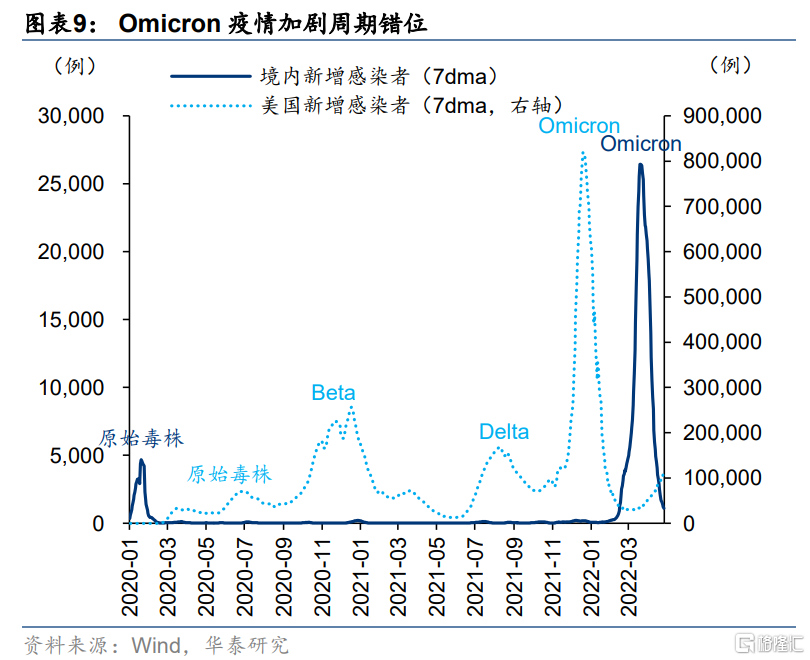

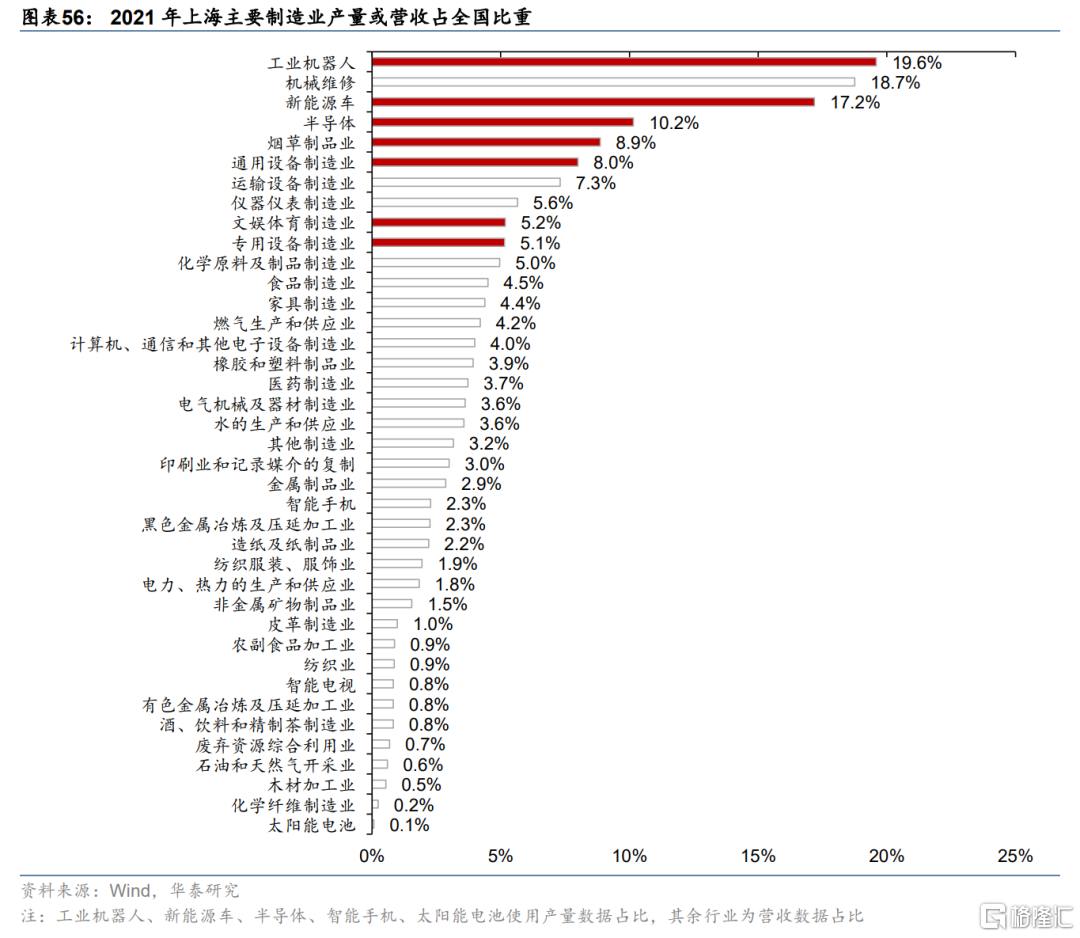

疫情維度,中美防疫壓力錯位約3個月。除中國本身領先於美國半個身位的短週期因素外,疫情剪刀差的反向擴張構成顯著的額外壓力。從去年底到今年4月,Omicron毒株帶來的疫情防控壓力從美國轉向中國,美國本輪疫情衝擊高峯出現在1月中旬,國內出現在4月中旬,滯後約3個月,且由於本輪國內疫情位於高端製造業重鎮上海(上海在半導體、工業機器人、新能源車領域的國內產值佔比約20%),對宏觀經濟增速貢獻較高的高技術製造業,受到的供給衝擊可能不亞於2020年武漢疫情時期。

政策維度,中美貨幣政策錯位約9個月,分別處於寬鬆週期中段、緊縮週期中段。以廣義流動性擴張速度和政策定調衡量,2020年5月國內M2增速觸頂、政策基調轉向,宏觀流動性向常態化迴歸,去年11月以來M2再度擴張、開啟降準降息週期;2021年2月美國M2增速觸頂、開啟Taper預警,去年12月啟動Taper、3月啟動加息。

預期差:中美錯位的最長週期約5個季度,當前已持續3-4個季度

中美週期錯位已在市場交易的預期中,當前核心問題/預期差在於週期錯位的持續性。由於衡量週期的指標不同,得到的結果可能差異較大,我們以儘可能全面的對比,分別考察中美經濟增長、通脹、政策、利率視角下的錯位程度。

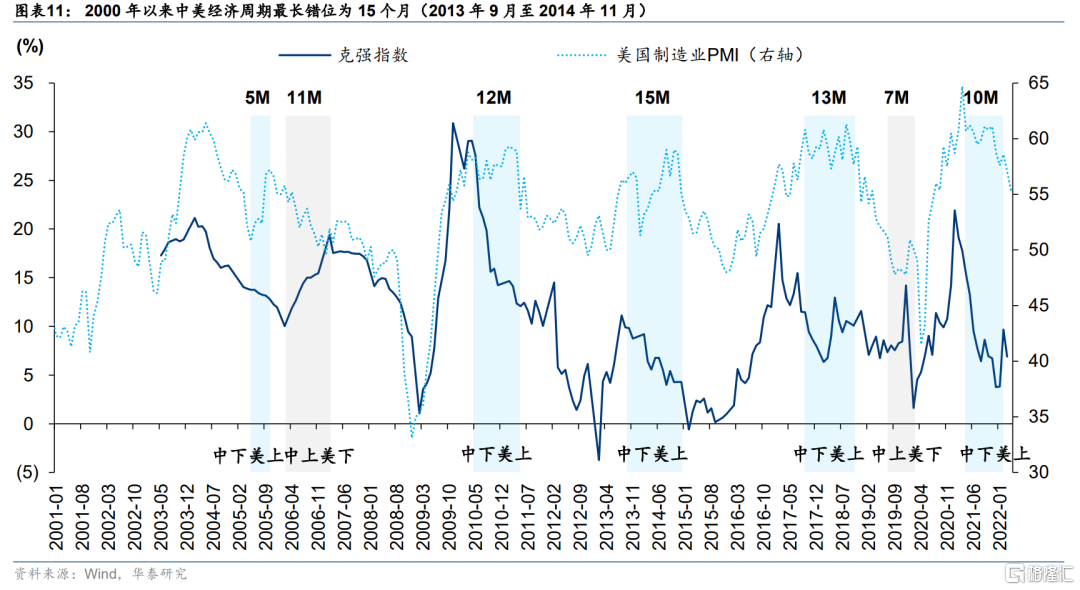

經濟增長視角,中美經濟週期最長錯位15個月,本輪錯位10個月。2000年以來中美經濟增長短週期共出現7輪明顯錯位(包括本輪),其中,國內增長走強而美國增長走弱的分化區間共兩個,分別為2006年上半年到2007年上半年、2019年下半年至2020年疫情前,其中2006年2月至2007年1月期間,中國強於美國的錯位時間最長,達到11個月;國內增長走弱而美國增長走強的分化區間共5個,除本輪外,分別為2005年下半年、2010年下半年至2011年上半年、2013年下半年至2014年下半年、2017年下半年至2018年下半年,其中,最長一輪美強於中的分化出現在2013年9月至2014年11月。本輪中美短週期增長高點均已現,國內為去年Q1,美國為去年Q4,錯位時間約10個月。

通脹視角,中美通脹週期最長錯位17個月,本輪分化已持續7個月。考慮中、美的經濟結構和通脹壓力源差異,我們分別以國內PPI同比、美國CPI同比衡量兩國通脹週期。中美通脹週期的同步性很強,2000年以來僅出現4輪明顯錯位(包括本輪),其中,國內通脹升而美國通脹落的分化區間為2010年1-11月,共11個月;國內通脹落而美國通脹升的分化區間分別共3個,除本輪外分別為,2004年底至2006年上半年、2017年底至2018年年中。

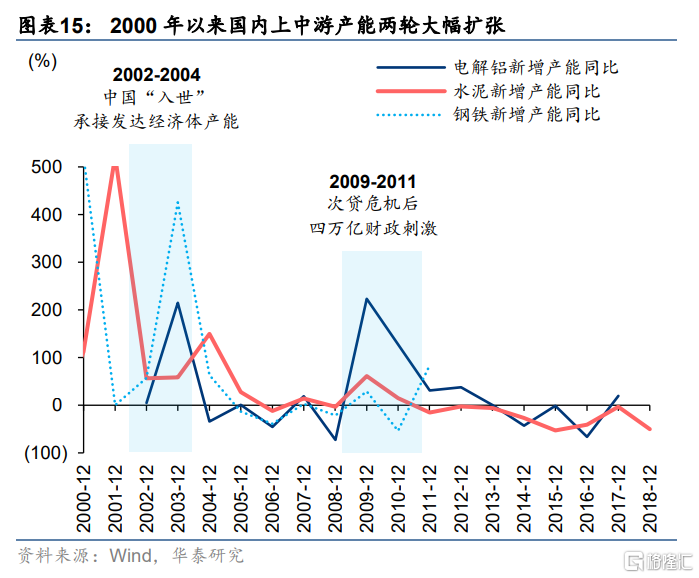

其中,最長分化持續時間為17個月,為04年12月至06年4月,彼時國內上游資源品陷入階段性產能過剩,鋼鐵、水泥、電解鋁在02-04年大舉投資,並自05年開始陸續投放產能,隨着04年下半年地產調控政策加碼、下游總需求回落,上游產能過剩問題逐步顯現。本輪國內PPI通脹高點出現於去年10月,美國CPI頂部尚待確認,分化已持續7個月。

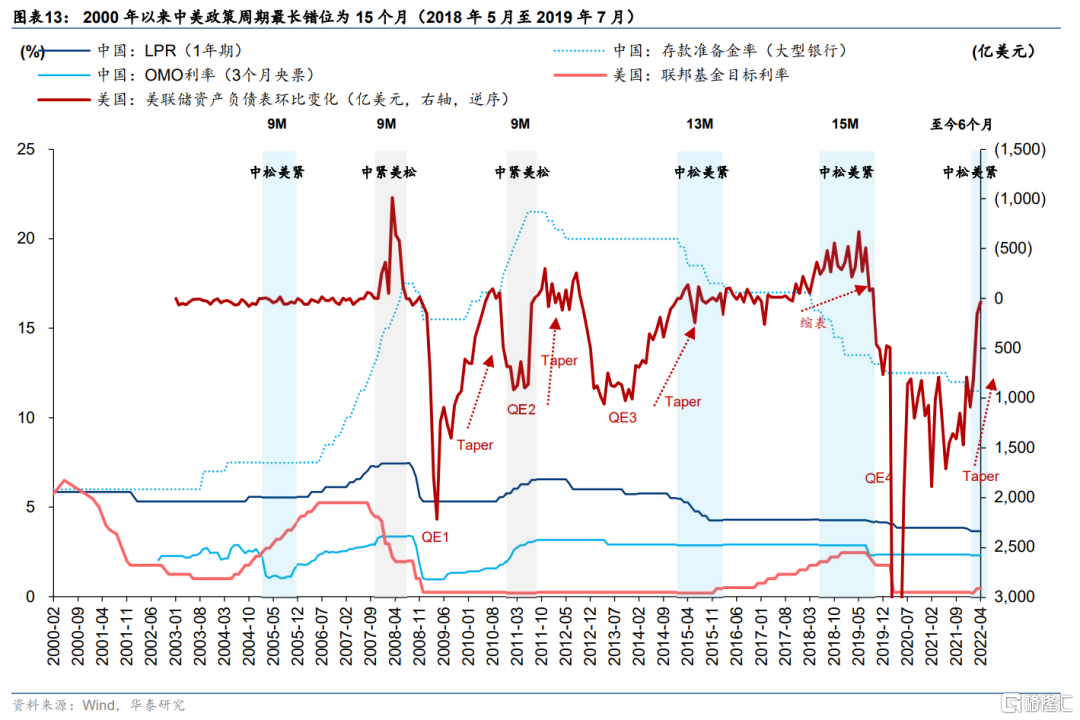

貨幣政策視角,中美政策週期最長錯位15個月,本輪錯位已持續6個月。2000年以來中美經濟增長短週期共出現6輪明顯錯位(包括本輪),與前述的經濟增長錯位區間大致對應,其中,國內緊而美國松的分化區間共兩個,分別為2007年下半年到2008年上半年、2010年下半年至2011年上半年,兩輪持續時間均為9個月;國內松而美國緊的分化區間共4個,除本輪外分別為,2005年下半年、2010年下半年至2011年上半年、2013年下半年至2014年下半年、2018年年中至2019年下半年。

其中,最長一輪中松美緊的分化出現2018年5月至2019年7月,彼時國內經濟面臨民企去槓桿+中美貿易摩擦+週期下行三重壓力,自2018年4月末開啟降準週期,而美國順週期財政擴張(特朗普減税),聯儲持續推進縮表加息,直至2019年7月,聯儲宣佈進行貨幣政策中期調整,轉向連續降息、停止縮表。美國自去年12月開啟Taper,中美進入政策反向,目前政策分化已持續6個月。

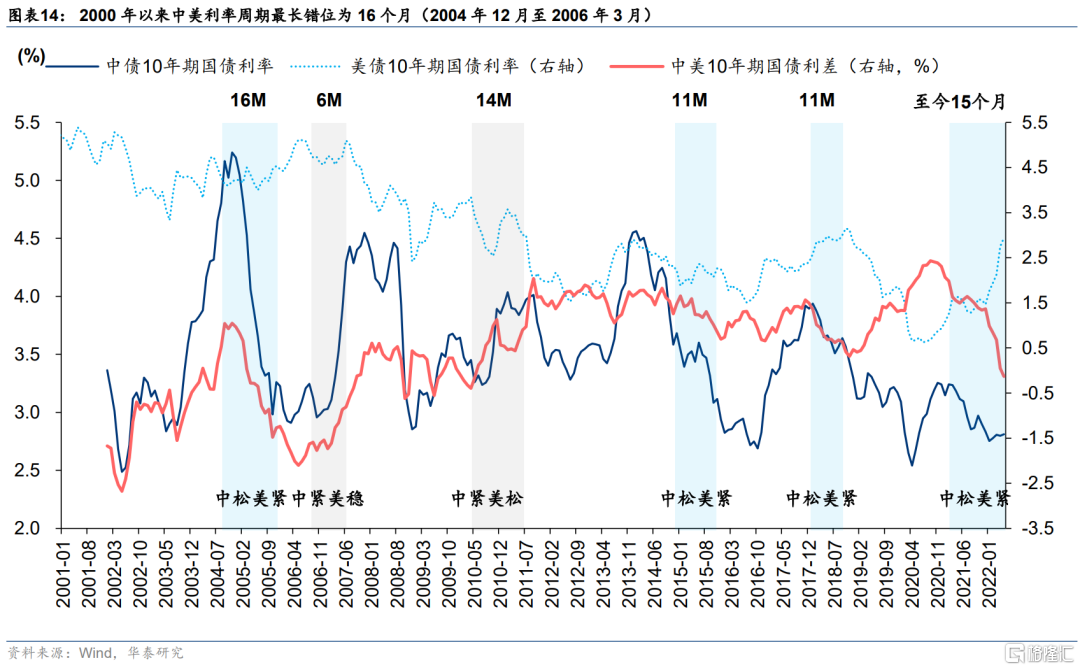

貼現率視角,中美利率週期最長錯位16個月,本輪錯位已持續15個月。利率週期是經濟增長、通脹、貨幣政策的綜合映射,2000年中美利率週期共出現6輪明顯錯位(包括本輪),與前述的經濟增長週期、通脹週期分化區間基本對應。其中,中上美下的分化區間有兩個,分別為2007年、2010年下半年至2011年年中,其中2010年8月至2011年9月的分化持續時間最長,達到14個月;中下美上的分化區間分別共4個,除本輪外分別為,2004年底至2006年上半年、2015年、2018年。

其中,最長分化區間為2004年12月至2006年3月,持續時間16個月,如前文所述,彼時國內經濟面臨階段性產能過剩(但可通過強外需緩解部分壓力,經濟增長及通脹呈現軟着陸),美國仍受益於金融創新(次級貸款),處於居民加槓桿、地產上行週期中。本輪國債利率去年2月見頂,中美分化已持續15個月。

上述四個視角下,如果簡單按照當前分化持續時間vs歷史最長分化時間推演,對應的中美經濟指標走向同步的先後順序為,美國經濟增長拐點(去年Q4已現)→中美利差拐點(今年7月)→美國貨幣政策拐點(明年2月)→美國CPI通脹拐點(明年3月)。

但需要注意,美國通脹拐點大概率並不會延遲到明年Q1才確認,我們更傾向於今年8月前確認,主要考量:①歷史上最長17個月中美通脹週期分化,跟當前情形不具備可比性,05-06年初的PPI下行週期受國內上游02-04大舉擴產、05-06階段性產能過剩影響所致,但本輪上游產能在20-21年未明顯擴張,當前產能不過剩,因此考慮其餘兩輪分化更可比,即10個月左右的最長分化,②通脹與經濟增長同屬於短週期庫存週期指標,一脈相承,本輪中美經濟增長也錯位10個月,以10個月為錨,對應今年8月前確認美通脹拐點。

關鍵詞:非典型的“高低切”

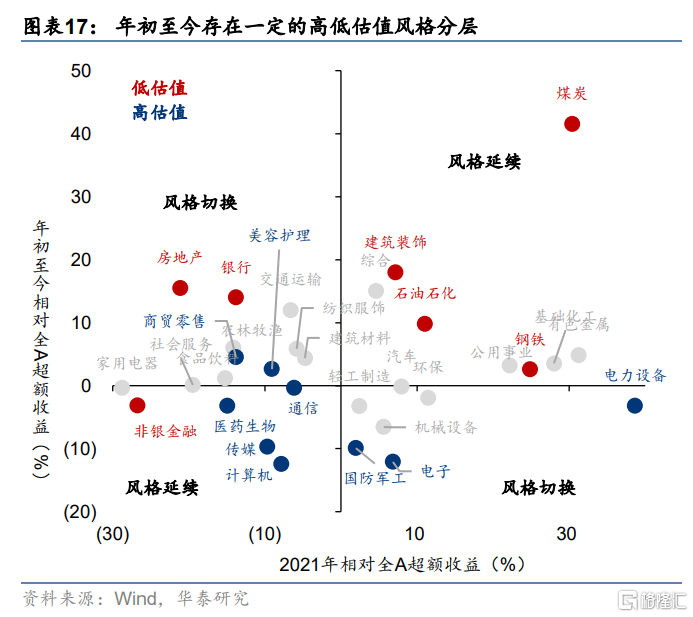

去年Q4以來,公募系統性調倉,開啟估值風格的高低切換,以相對全A超額收益衡量,高估值、低估值風格年初至今的表現分層比較顯著,低估值風格的週期+大金融,整體優於高估值風格的TMT+成長型消費+成長型製造,但當前交易的估值高低切換,與傳統視角下,價值風格明顯全面佔優的市場特徵並不完全匹配。

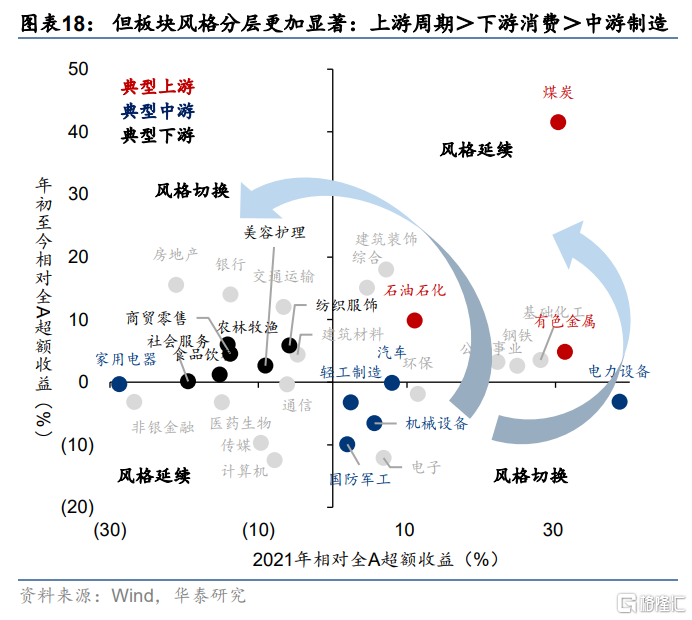

其一,久期風格內部的分化較大、一致性並不強,低估值風格中保險+券商沒有超額收益,除煤炭外的低估值品種沒有絕對收益,而高估值風格中醫美、免税也取得超額收益,其二,上中下游板塊風格的表現分層,似乎更加明顯,典型上游(煤炭+有色+石化)超額收益最強,其次為典型下游(除地產鏈外的各類消費),典型中游(中游製造+地產鏈可選消費)超額負收益最明顯,資金呈現從中游向上遊和下游切換。

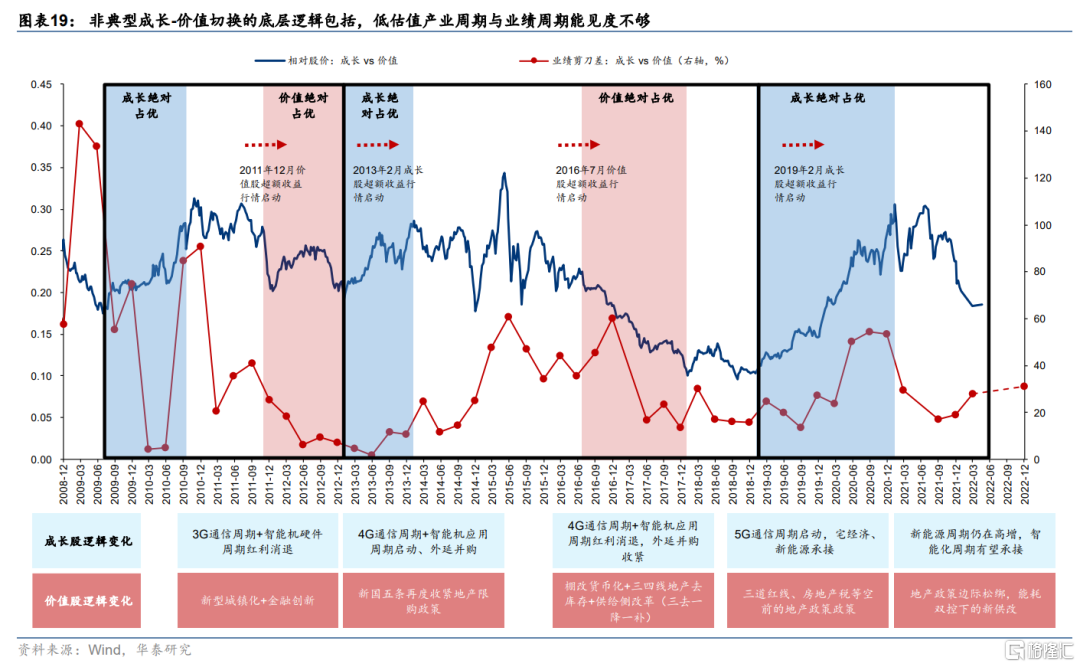

本輪高低估值風格切換並不純粹,且與上中下游板塊風格切換並存,可能的原因是,第一,本輪價值股行情缺乏明確的寬信用載體。2010年以來價值絕對佔優(同時具備超額+絕對收益)的區間為2012年、2016-2017年,彼時成長相較價值的業績剪刀差大幅回落、低估值產業週期啟動——2012年新型城鎮化建設(商品房銷售面積累計同比從2012年初的-14%強勢反彈至2013年初的50%)、16-17年三四線地產去庫存(商品房銷售面積累計同比從2015年初的-16%強勢反彈至2016年中的37%);而今年上述兩個條件似乎不清晰——成長vs價值業績剪刀差未明顯收窄,地產有修復邏輯但難言彈性(至少在目光所及的下半年)。

第二,上中下游的利潤分配進一步向上游集聚。截止一季報,廣義中游製造(中游製造+地產鏈可選消費)歸母淨利潤佔非金融地產比重,進一步下滑至16.0%,處於2010年以來的最低水平,與之相對的是,上游資源利潤佔比提升至25.0%,為2014年年報以來的最高水平,高於16-17供改時期。

預期差:成長型週期股的兩個屬性均有望迎來減壓

按前述邏輯延伸思考,下半年的兩個邊際變化可能意味着,年初至今看到的估值高低切、板塊上中下游切,均存在極致反轉機會。第一,價值缺乏全年絕對佔優的必要條件,上半年制約成長的貼現率因素如果出現反轉,那麼成長或迎來階段性減壓,年初至今美債長端率上行對成長的相對收益構成明顯負向壓制,且長端利率水平接近18年高點,若美債利率見頂,成長相對估值具備修復條件,我們認為這個時點出現在Q2(詳見第二部分:H2展望:修復在5月之後,彈性在10月之後)。

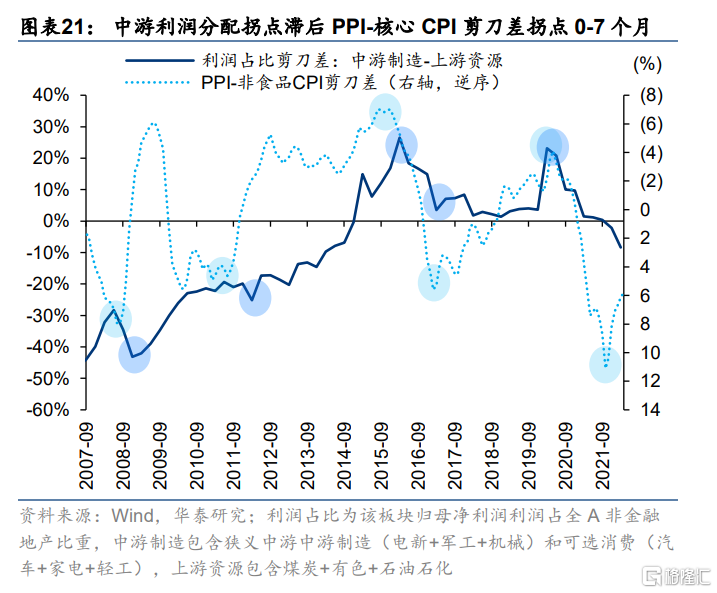

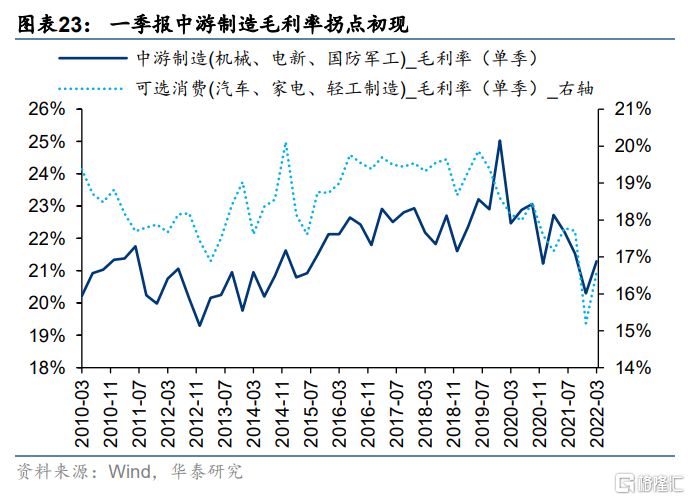

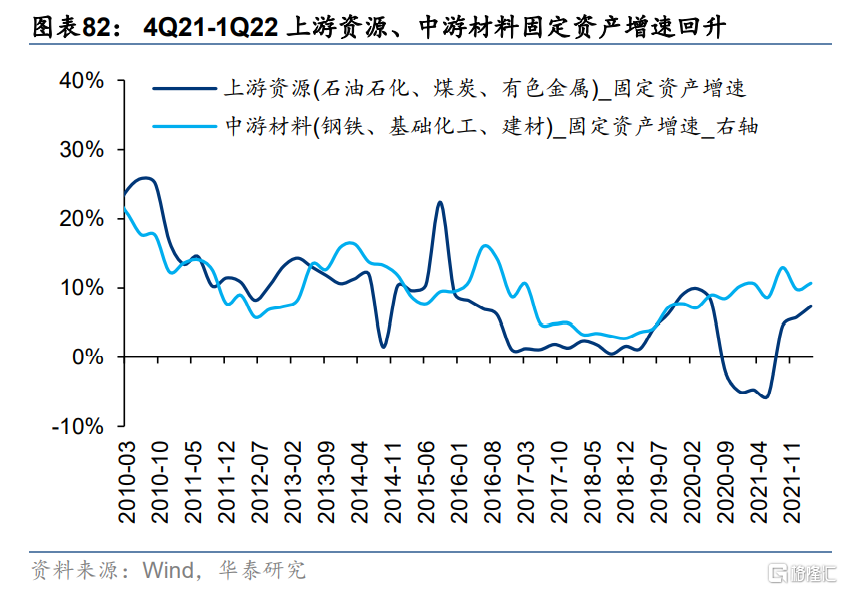

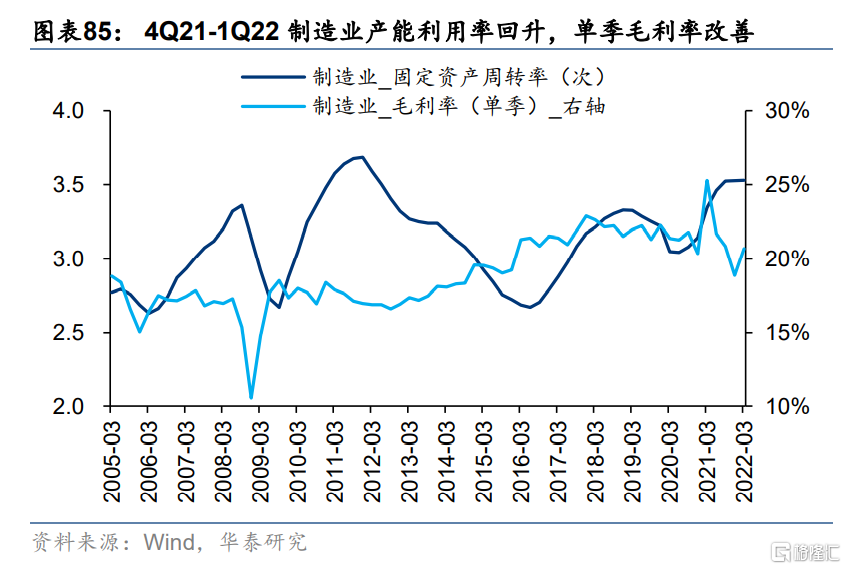

第二,中游成本壓力最大階段在中報前出現,三個邊際變化可側面印證,其一,PPI和核心CPI剪刀差已回落7個月,歷史上中游利潤佔比相較上游回升,均發生在PPI-核心CPI剪刀差後0-7個月,Q2大概率即為本輪中游利潤佔比拐點;其二,一季報顯示製造業單季度毛利率已較年報回升,儘管上海疫情可能導致Q2毛利率進一步承壓,但原本利潤率修復趨勢大概率不會被逆轉;其三,自去年Q3開始,上游資源產能建設及投放加快,在建工程+固定資產投資增速連續三個季度從底部回升。

H2大勢:修復在5月之後,彈性在10月之後

擇時判斷

企業盈利拐點:二季度為業績底,四季度見業績彈性,明年有業績持續性

在2021.11.12《2022:配置能源與芯片的增長閉環》中,基於自上而下的宏觀指標擬合法及自下而上的分板塊彙總法,我們測算出2022年全A非金融歸屬母公司股東淨利潤同比增速為4.7%(此外,樂觀值為8.0%,悲觀值為1.3%)。

在2022.5.1《22年A股盈利預測更新》中,考慮到俄烏衝突、疫情擴散等低預見事件對企業盈利的擾動,並結合2021年年報、2022年一季報的最新數據,我們更新了2022年全A非金融盈利預測,並做出以下判斷:

1) 下調2022年全A非金融歸母淨利潤同比增速至3.8%(去年底預測值為4.7%),此外,樂觀值下調為6.9%,悲觀值下調為0.7%;

2) 季累增速仍呈現“U型”,中報為業績增速底,三季報業績增速大概率仍為負數,年報業績增速回正且為年內高點;

3) 考慮到疫情對企業盈利的影響具備黏性、21Q3全A非金融業績增速回落但仍處於高位(21Q3全A非金融淨利增速+41.6%),22Q3全A非金融業績增速大概率仍為負數;22Q4在疫情影響逐步消散、國內經濟週期步入小復甦、21年報低基數等因素作用下,全A非金融年報業績增速有望展現彈性(預測業績增速較前三季度+5.2pct回正至3.8%);

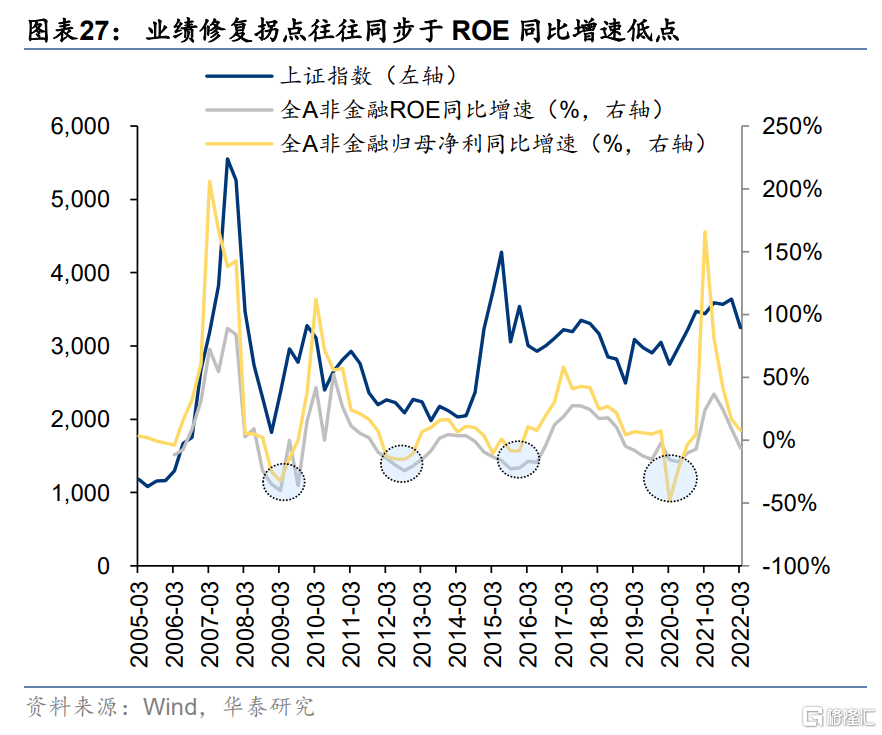

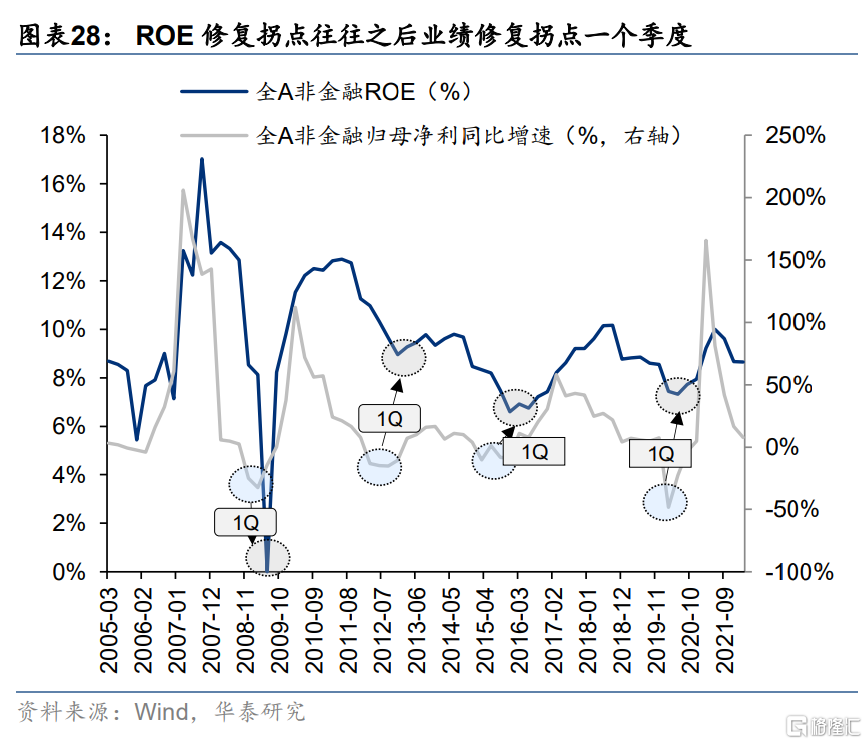

從業績增速走勢、ROE走勢對A股指數走勢的指示作用來看,05年以來全A非金融業績增速底部拐點、ROE底部拐點對上證指數底部拐點的指示作用較強:①市場底部拐點一般同步於業績增速拐點,②ROE則是相對滯後的指標,ROE拐點通常滯後業績增速拐點約一個季度,但ROE同比增速底部拐點往往同步於業績增速底部拐點。

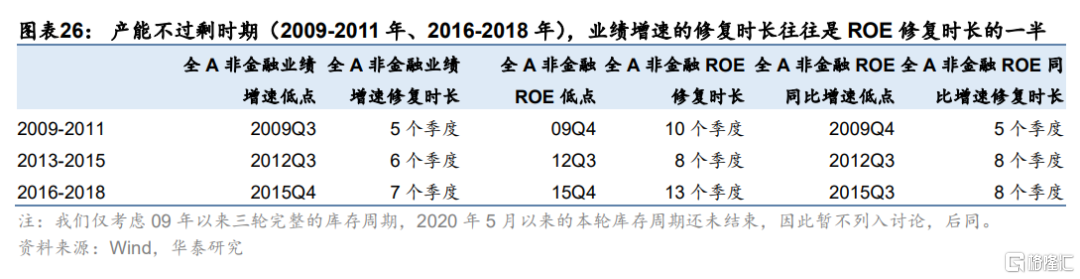

從持續時間上看,在全A非金融ROE由淨利率、資產週轉率雙拉動回升時期,業績增速的修復時長往往是ROE修復時長的一半左右。業績增速修復通常持續5-7個季度,而ROE修復持續時間往往更久(8-12個季度)且與修復動力有關(在淨利率與資產週轉率雙拉動的時期ROE修復時長往往較長,如2009-2011年、2016-2018年,僅由淨利率拉動的時候ROE修復時長往往較短,如2013-2015年),此外ROE修復斜率的高點往往同步於業績增速修復頂點或滯後其1個季度。

按照我們的測算,並結合上文發現的時序關係,若22年中報為全A非金融業績底,則全A非金融ROE將於22Q3觸底後步入修復通道;持續性上,本輪業績修復或持續6個季度(取歷史平均)至23年底、ROE修復或持續8-10個季度(取歷史平均)至24H2。此外,考慮到22年在疫情爆發、通脹高位、經濟週期回落等因素影響下全A非金融企業利潤增速普遍下滑,低基數效應下同樣可以推導出23年全A非金融業績修復或具有持續性。

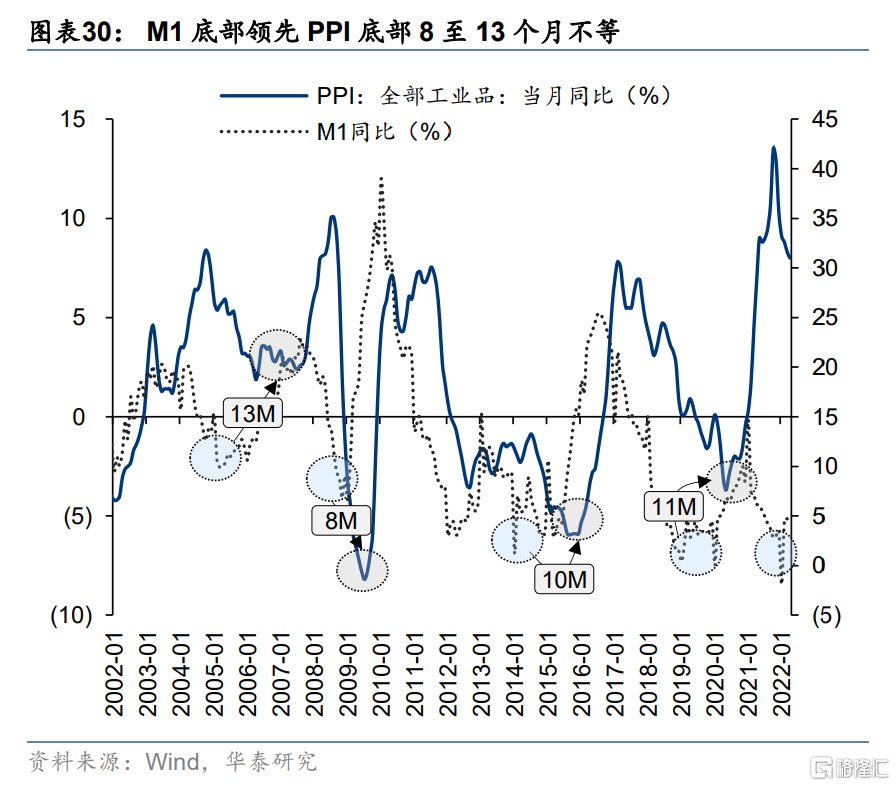

此外,基於PPI領先指標的底部形態,以及領先時滯,年內PPI或在Q3末-Q4結束下行趨勢,22Q4-23Q1PPI或呈現平底形態,對應Q3末-Q4全A非金融補庫指引不變;基於全A非金融業績修復在09年以來三輪完整庫存週期裏的表現,若22Q4末-23Q1下一輪庫存週期開啟,則全A非金融業績修復有望在23年保持持續性。

第一,信貸週期是庫存週期的先行指標,新增社融同比與新增信貸同比對 PPI 同比有強領先指引;新增社融(12月移動平均)自21年10月以來進入回升通道,但本輪新增社融增速在去年9月-12月期間呈現低位震盪,或指引本輪PPI底部形態扁平,類似的還有14年社融平底,對應15下半年PPI同比平底形態。

第二,除信貸週期外,M1同比亦是PPI同比的強領先指標,歷史數據顯示其底部大約領先PPI底部8-13個月不等。本輪M1同比於今年2月觸底,按照歷史平均滯後期限推導(10個月),同樣對應今年Q4 PPI同比結束下降趨勢。

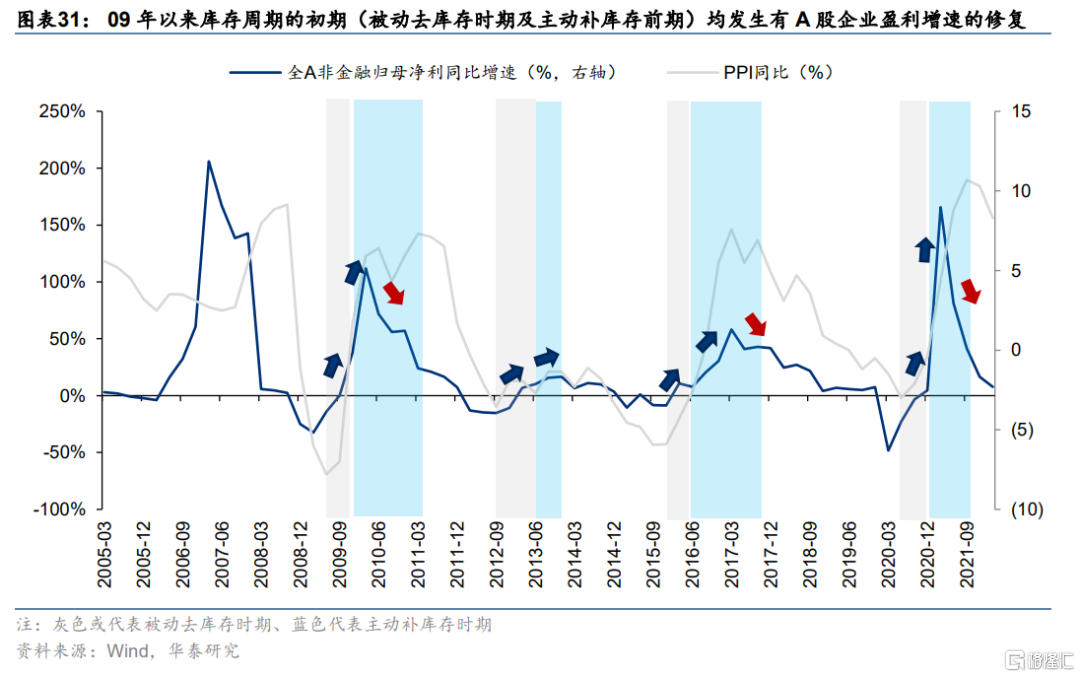

第三,在09年以來三輪完整庫存週期的初期(這裏指被動去庫存時期,及主動補庫存前期)均發生有全A非金融的盈利修復。其中,盈利修復貫穿被動去庫存的整個時期,但在主動補庫存時期的持續時間不定:①2013-2015年內外需雙弱導致主動補庫存時期較短、盈利修復基本貫穿整個主動補庫存時期,②而2009-2011年、2016-2018年內外需均較好,因此主動補庫存時期較長、但盈利修復往往在主動補庫階段行至一半便回落(或源於過高的資源品價格反向侵蝕了企業利潤)。若按照上文所測算,PPI同比或於22Q3末-22Q4結束下行趨勢,對應22Q4末-23Q1或開啟下一輪庫存週期,假設被動去庫存時長取歷史均值(3-4個季度)、國內疫情得到控制,基於前文發現的時序關係(即盈利修復貫穿被動去庫存的整個時期),則同樣能推導出23年A股業績修復具有持續性。

貼現率拐點:Q2美債壓力或見頂、H2有望邊際減壓

去年Q4至今,美債貼現率上升為市場整體、尤其是高估值風格的最大壓制力之一。考慮三層邏輯,我們認為Q2美債貼現率及中美利差壓力見頂,下半年邊際減壓,Q4中美利差壓力或反轉。

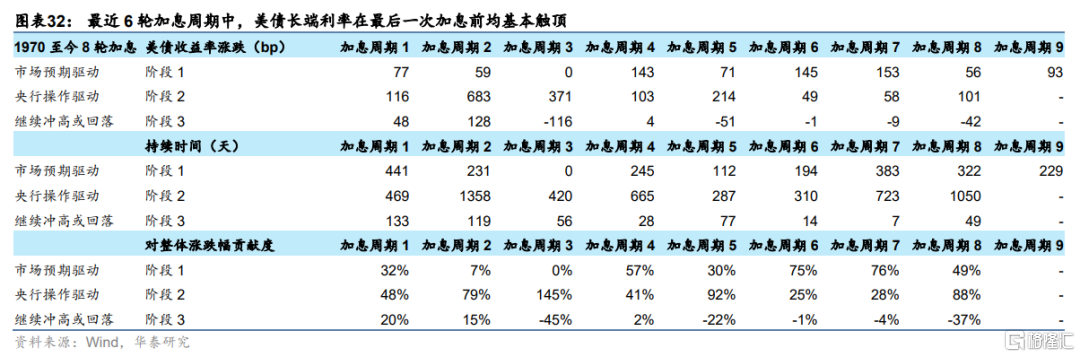

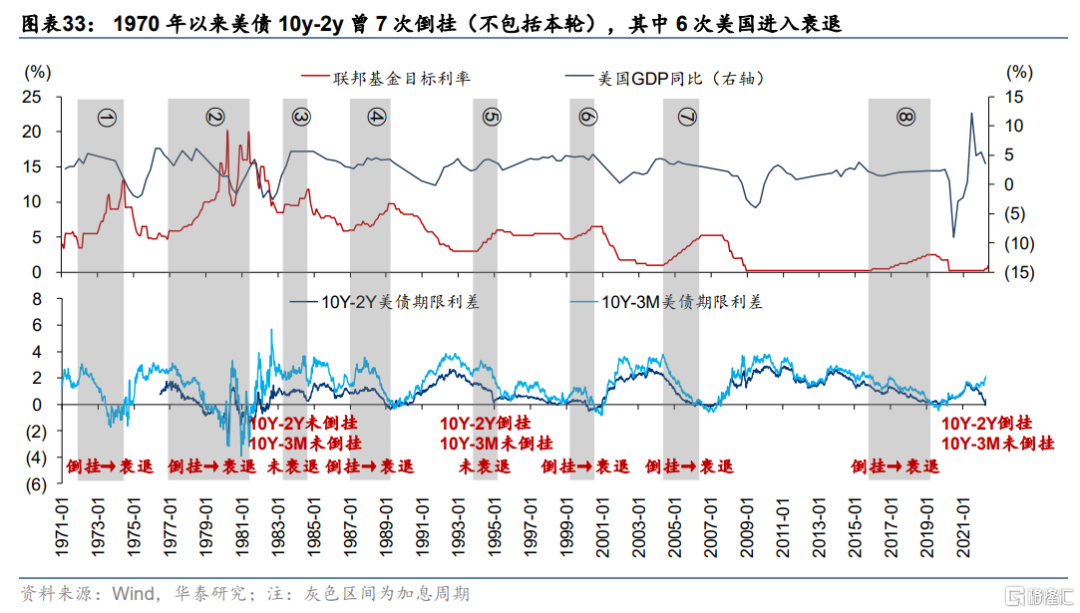

第一,從加息週期的角度考慮,本輪加息週期至1Q23,按照過往美債貼現率與加息週期的互動關係,4Q22應觸頂。聯儲收水週期中,美債收益率有典型的“三段式行情”,市場預期驅動上行→聯儲操作驅動上行→最後一次加息前夕築頂回落,1970年以來一共有8輪加息週期(不包括本輪),其中,最近6輪美債長端利率均在最後一次加息結束前一個季度內築頂。以前文中美政策週期錯位最長區間(15個月)vs當前已分化時間(6個月)推算,最晚1Q23聯儲結束加息進程,對應4Q22美債貼現率壓力見頂;從衰退預期維度也可側面印證聯儲加息終止時點或為1Q23,1970年以來美債10y-2y曾7次倒掛(不包括本輪),其中6次成功“預言”經濟衰退,且衰退基本發生在出現倒掛的12個月以後,按此時滯算,也對應1Q23美國經濟衰退風險升温、聯儲加息應基本終止。

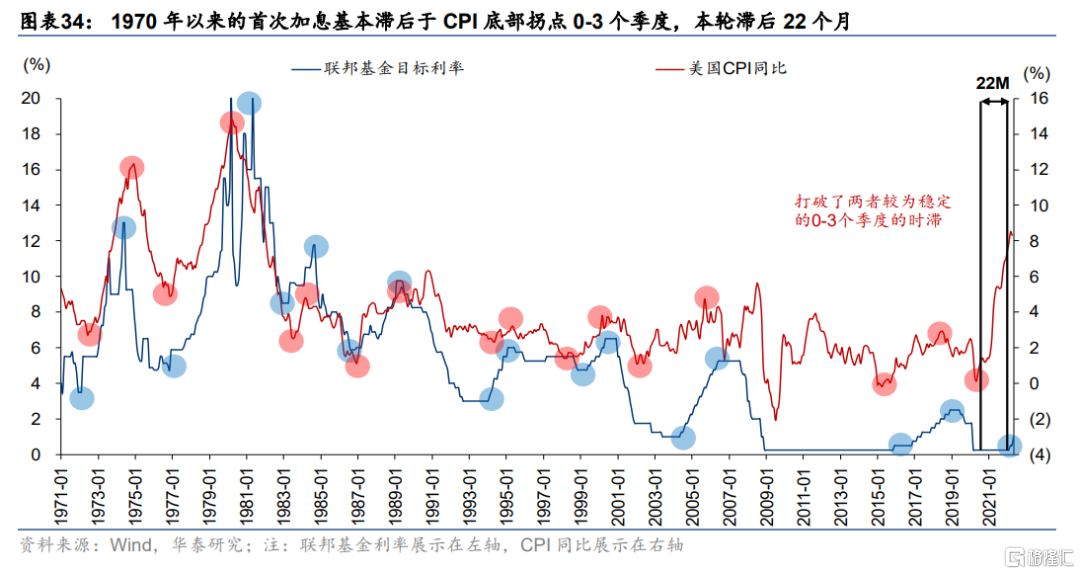

第二,進一步考量本輪加息週期的特殊性,美債貼現率實際築頂時間應遠早於4Q22,我們更傾向於是2Q22。本輪加息週期啟動明顯晚於歷史同期,1970年以來首次加息基本均在CPI底部拐點後0-3個季度內,但本輪滯後CPI底部拐點22個月,與之對應的是加息速度明顯快於過往,其結果是,債券市場已可能前置交易加息預期(21年一季度聯儲預警Taper時,市場已在關注加息時點),考慮中美利率週期最大錯位時長(17個月)vs當前持續時長(15個月),若美債利率仍在當前位置上行,7月也應基本見頂。

第三,從上行空間角度比對,1970年以來的8輪加息週期,美債長端利率平均上行幅度275bp,當前已上行260bp(0.5%至3.1%),1985年以來最大上行幅度為269bp,若美債長端收益率仍有上行動力,其對應的空間也可能非常有限,從側面印證本輪緊縮政策後置之下,債券交易的預期已經明顯前置。當然,在加息週期中,美債收益率快速回落的概率可能也不大,我們傾向於Q2美債貼現率壓力+中美利差壓力見頂,Q4聯儲基本結束加息進程時,美債貼現率下行壓力加大+中美利差壓力反轉。

彈性判斷

國內流動性結構:居民和企業資金均脱虛入實,Q4前不支持估值大幅抬升

以M2與名義GDP增速(以工業增加值+PPI 作為名義GDP增速的代理指標)之差衡量的剩餘流動性表徵流動性在實體與虛擬經濟之間的分配,剩餘流動性擴張往往是 A 股估值擴張的必要條件(但並不是充分條件)。根據下半年工業增加值、PPI、M2的變化趨勢考慮,下半年剩餘流動性料難大幅擴張,居民和企業部門資金均脱虛入實,不支持估值大幅抬升。

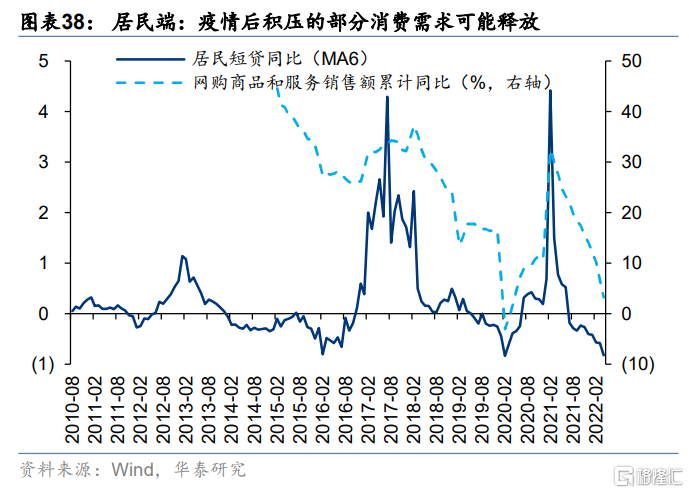

1)居民端地產和消費需求或恢復,擠佔部分流動性:商品房銷售面積、網購商品和服務銷售額同比1Q21觸頂回落,居民中長期貸款和居民短貸同比持續下行,公募基金髮行創新高,資金脱實入虛;下半年地產政策加碼的效力顯現,疊加疫情導致購房和消費需求後置,居民部門在實體經濟的流動性需求大概率回升。

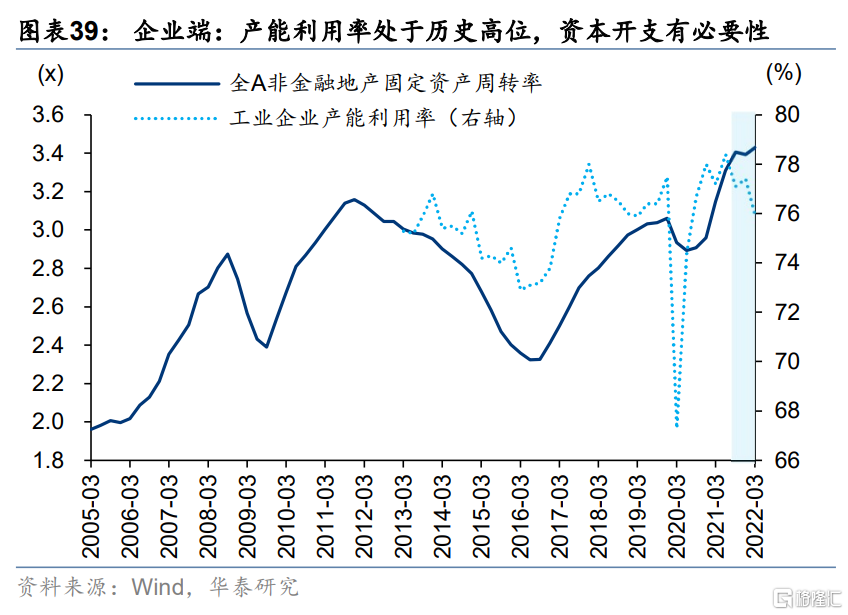

2)企業端資本開支需求大於回購需求:一方面,全A非金融地產固定資產週轉率、工業企業產能利用率處於歷史高位,資本開支有必要性,而4-5月因為疫情壓制的資本開支需求也或隨着復工復產而後延兑現;另一方面,本輪下跌階段,產業資本回購峯值水平低於2015、2018年峯值,企業部門在實體經濟的流動性需求可能大於資本市場。

企業盈利結構:上游利潤佔比中樞抬升,中下游利潤率改善幅度有限

上游利潤佔比自1Q20疫情低點後持續抬升,目前位於2015年以來最高水平。隨着PPI和CPI剪刀差收窄,上游價格高斜率上行階段已經過去,但除非出現技術路徑的變化,中游對上游原材料的依賴度下降(如鈉離子電池),中下游利潤率短期改善幅度或有限。

定量測算

安全邊際:悲觀情形下,滬深300PE TTM最大收縮風險約10%

我們在2021.11.12《2022:配置能源與芯片的增長閉環》中對2022年滬深300估值中樞進行了測算,相對估值法下,盈利增長按Wind一致預期(2022滬深300營收同比9.5%、淨利潤同比12.7%)、無風險利率按中樞3.1%、風險溢價水平按升4%測算,2022滬深300的PE(TTM)中樞或在13.12倍、PB(MRQ)中樞在1.51倍;絕對估值法下,2022合理靜態PE中樞為12.64倍。

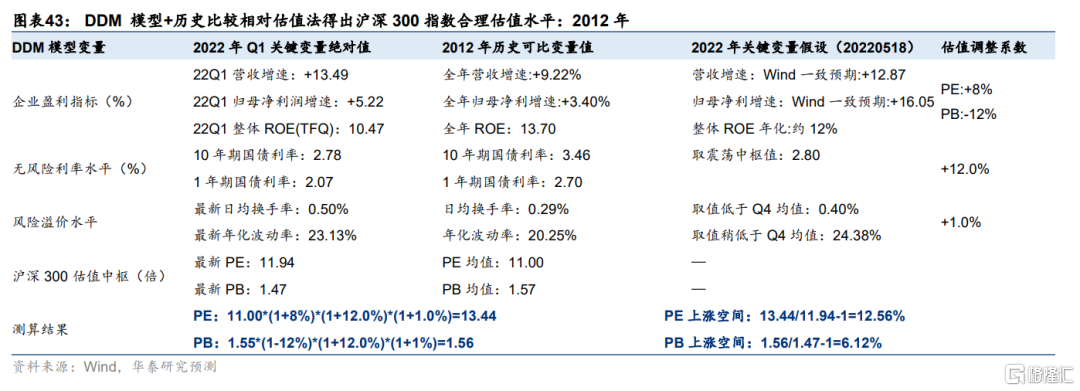

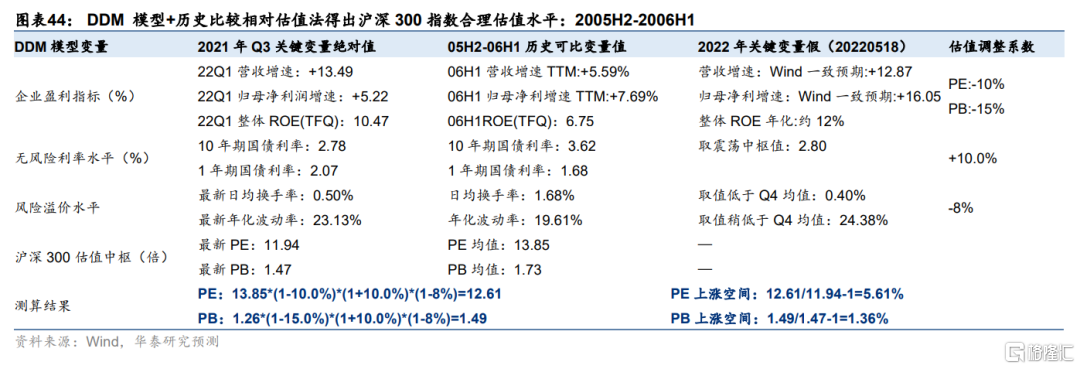

站在當前時點,考慮全A非金融業績變化趨勢(U型)、內外經濟階段(國內從衰退到復甦,海外滯脹)、中美貨幣政策(內鬆外緊)、中美利差(中下美上),我們將可比時間段調整為2012年、2005H2-2006H1(需要注意這兩個時間段與當前類似但並非完全相同:當前製造業產能並不過剩,但國內面臨的全球流動性壓力更大)。相對估值法下,盈利增長按照最新Wind一致預期(2022年滬深300營收同比12.87%、淨利潤同比16.05%)、無風險利率中樞下調至2.8%、風險溢價水平假設至2022年初以來水平,算2022年滬深300合理PE估值中樞為13.01倍,PB中樞為1.52倍,分別較2021.11預測值下降0.84%、上升0.67%。

此外,除了測算合理估值,我們也對風險溢價做了最悲觀假設,以測算滬深300估值的最大收縮風險。相對估值法下,盈利增長按照最新Wind一致預期、無風險利率中樞下調至2.8%,但風險溢價在兩個可比年份做最悲觀假設(2012年對應估值係數調整為-10%、05H2-06H1對應估值係數調整為-15%),測算出2022滬深300的悲觀情形PE(TTM)中樞或在11.18倍,相比2021年估值中樞(14.47x)收縮10.1%,相比2021年底估值(14.02x)收縮7.2%,相比當前(2022.5.18)估值收縮6.1%。

絕對估值法下,下調無風險利率區間至2.7%-3.0%、維持永續增長率2%-4%的假設,更新2022-2023年的萬得一致預期盈利預測,測算滬深300對於2021年淨利潤的合理PE估值處於12.18-15.14倍之間,中樞在13.57倍,與相對估值法的測算結果接近,相比2021年估值中樞收縮6.22%。

彈性空間:中證500賠率高,創業板指彈性大

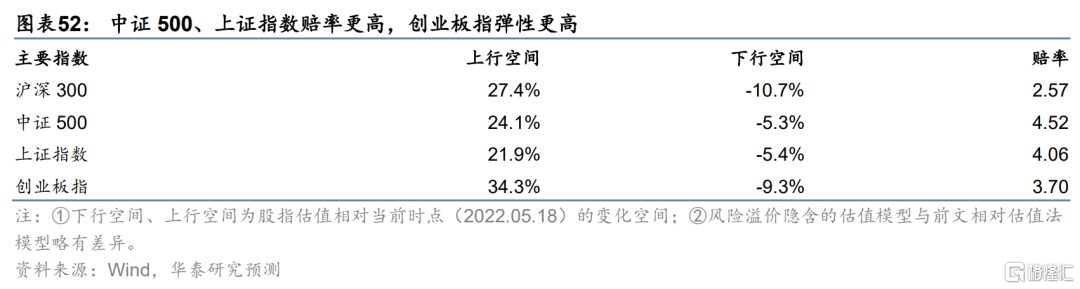

對比歷史盈利彈性和宏觀流動性環境相似的階段,根據我們的模型測算,預計相對滬深300、創業板指,中證500、上證指數的賠率更高,創業板指估值修復的彈性更大。

22年中證500、創業板指、滬深300的預測淨利潤同比增速(Wind一致預期中性情形與悲觀情形均值,原因在於我們認為當前Wind一致預期中性值尚未完全計提疫情影響)分別為29.57%、31.21%、9.59%(預測數據截至2022.5.19),22年中證500相對滬深300的業績剪刀差(預測值)較21年收窄,創業板指相對滬深300的業績剪刀差(預測值)較21年小幅走廓,22H2業績剪刀差角度看不支持中證500、創業板指相對滬深300顯著佔優;流動性角度,預計22H2剩餘流動性走廓幅度有限,中證500相對滬深300估值邊際減壓但難言提升(與2009年、2012年剩餘流動性持續走廓不同);海外22H2美債長端利率下半年上行空間有限,且上行斜率放緩,成長板塊的估值壓力有望減弱,但穩增長基調下難現相對估值明顯回升。

中證500、上證指數賠率相對更大,創業板指彈性更高。根據風險溢價隱含的估值模型,站在當前時點,我們預計滬深300、中證500、上證指數、創業板指等指數的賠率分別為2.57、4.52、4.06、3.70,即中證500>上證指數>創業板指>滬深300。主要假設:1)無風險利率:華泰固收團隊對22年10年期國債利率的研判2.65-3.00%之間(詳見華泰固收2022.3.24《利用基差能否判斷跨期價差?》),我們取中樞2.8%;2)歷史相似階段風險溢價波動:根據22年各指數Wind一致預期淨利潤增速、歷史上盈利&宏觀流動性相近階段風險溢價波動(2012年、2018年)並考慮各指數行業成分變動,以此得到風險溢價波動區間。

H2配置:勝負手是“生產要素優勢”

自上而下:全面基建vs動態清零vs地產寬鬆vs通脹結構vs產業週期

考慮相關行業當前與可比階段股價表現,或基金倉位情況,當前預期被交易的程度,從高到低順序為,全面基建>>動態清零>地產寬鬆>通脹結構>產業週期:1)中游製造是多重邏輯共振的首選,短期受益動態清零、中期受益通脹結構和產業週期,原料成本、匯率和供應鏈成本均邊際改善;2)必選消費次優,是通脹結構+動態清零的共振方向。

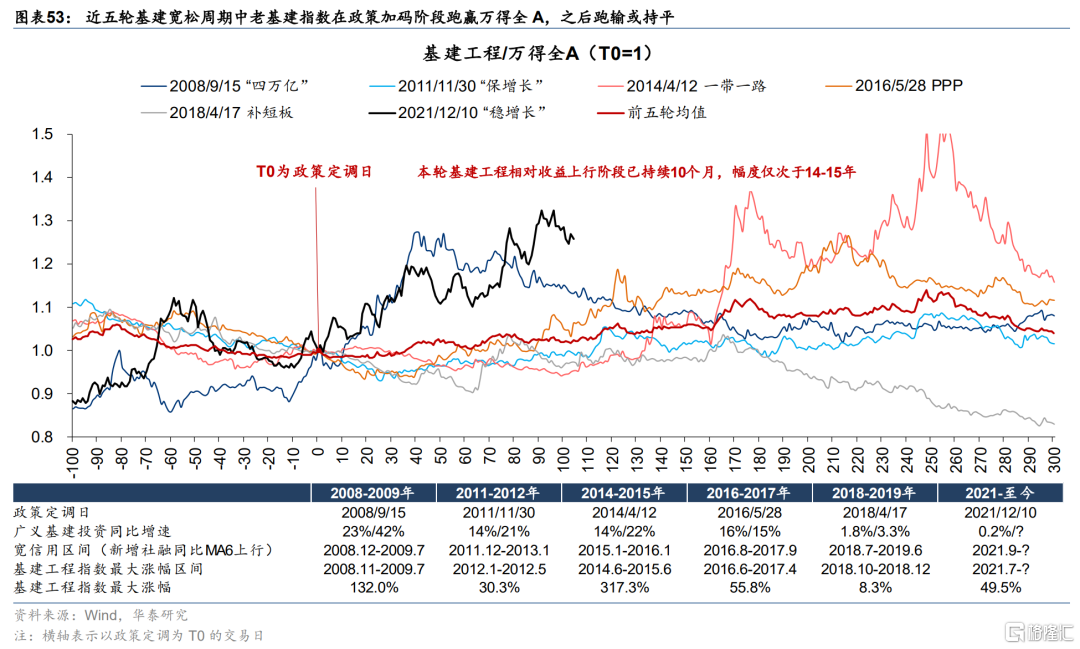

1)全面基建

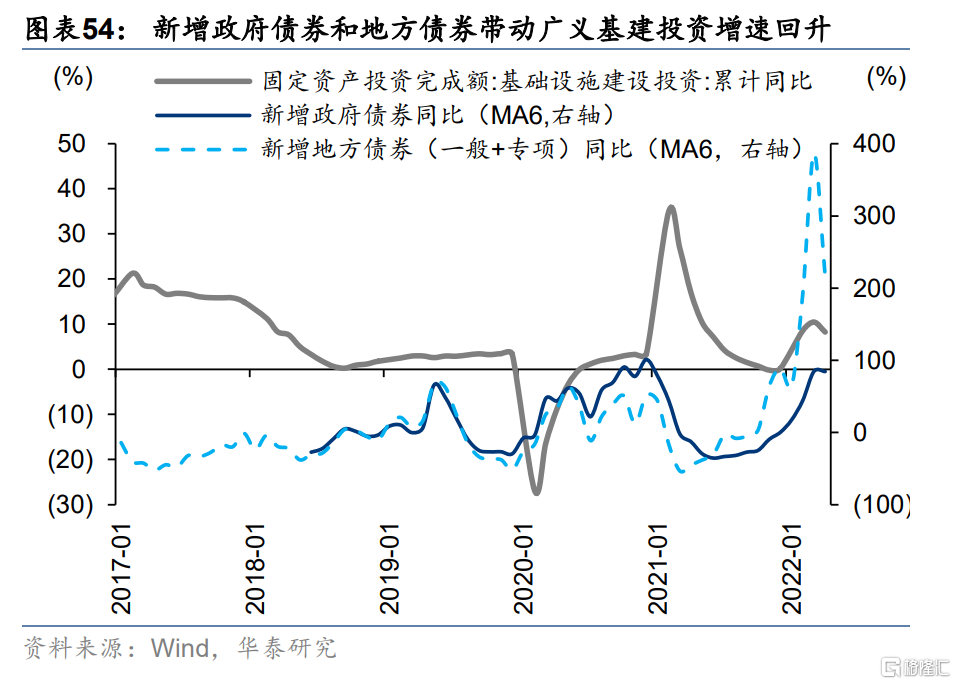

全面基建政策仍有一定預期空間,但整體性價比較去年底降低:1)從央企訂單和新增政府債券增速上看,基建投資增速仍處在上行週期中,4月受疫情擴散、銀行透支Q1優質項目、政府端發力放緩影響略有回落,但考慮到美聯儲加息預期可能度過上升最快的階段,國內或開啟寬信用政策的密集窗口期;3)本輪基建工程相對全A收益上行階段已持續10個月,幅度僅次於14-15年,4月29日政治局會議“全面加強基礎設施建設”的表述或標誌着本輪基建寬鬆週期的政策力度達到高點,當前整體性價比有所降低。

政府端仍是主要加槓桿部門,基建或為“穩增長”加碼最直接有效的抓手。三駕馬車中,消費受制於疫情擾動和居民可支配收入增速放緩,出口增速並不弱,固定資產投資中政策起決定性作用的基建是共識下的“穩增長”發力點。1)政策表述上,從去年底中央經濟工作會議、今年政府工作報吿的“適度超前開展基礎設施投資”,升級為本次政治局會議的“全面加強基礎設施建設”;2)支持舉措上,4月央行、外管局發文要求保障融資平台公司合理需求,5月國常會提出“通過發行不動產投資信託基金(REITS)等方式,盤活基礎設施等存量資產”,有望從中長期增加基建資金來源。

回顧近五輪基建寬鬆週期,1)新增政府債券和地方債券帶動廣義基建投資增速回升,但近年來基建投資增速中樞下移;2)絕對收益上看,基建工程指數漲跌幅主要由估值驅動,最大漲幅區間往往對應寬信用前期,後期調整後或有修復;3)相對收益上看,基建工程指數往往在政策加碼階段跑贏萬得A,之後跑輸或持平。逆週期調節下基建相對業績預期強化,而隨經濟企穩、政策收斂,基建相對市場業績預期剪刀差收斂,表現回落。

2)動態清零

5月初上海疫情減壓,15日上海發佈復工復商初步計劃,17日全市16個區均實現社會面清零,全國疫情防控局面出現轉折點。隨着防疫政策迴歸常態化,下列配置邏輯逐漸強化:1)需求韌性:必選消費和軍工等2G品種需求受疫情影響較小,疫情或系統性抬升居民部門必選品常態庫存水平;2)線下消費和出行鏈需求恢復:航空、酒店、旅遊及景點中疊加供給側變化的酒店最優;3)製造業景氣形態的U-V反轉:由於本輪疫情中心上海和2020年武漢的產業結構差異,工業機器人(佔全國產量比重為19.6%,後同)、新能源車(17.2%)、半導體(10.2%)等製造業受到擾動,對應需求延遲而非取消,疫情後景氣修復斜率更大。

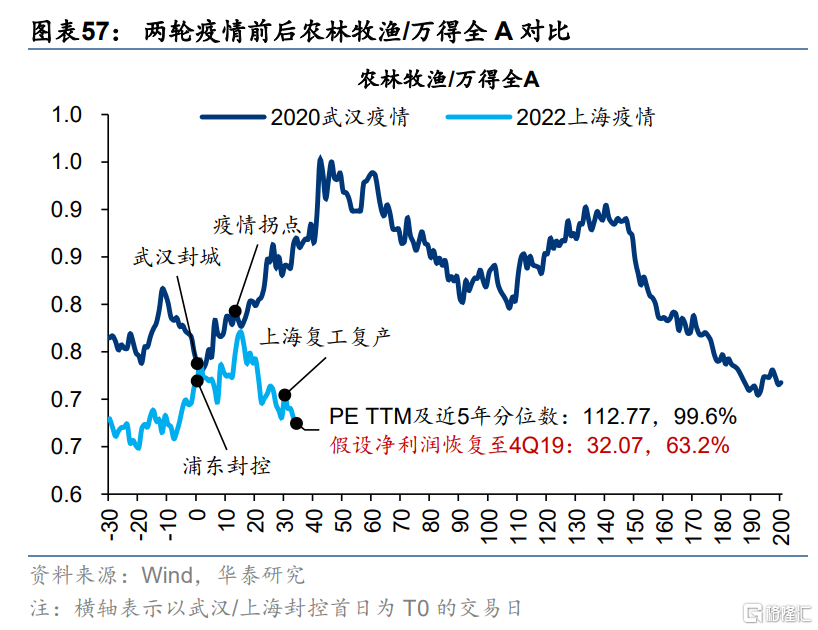

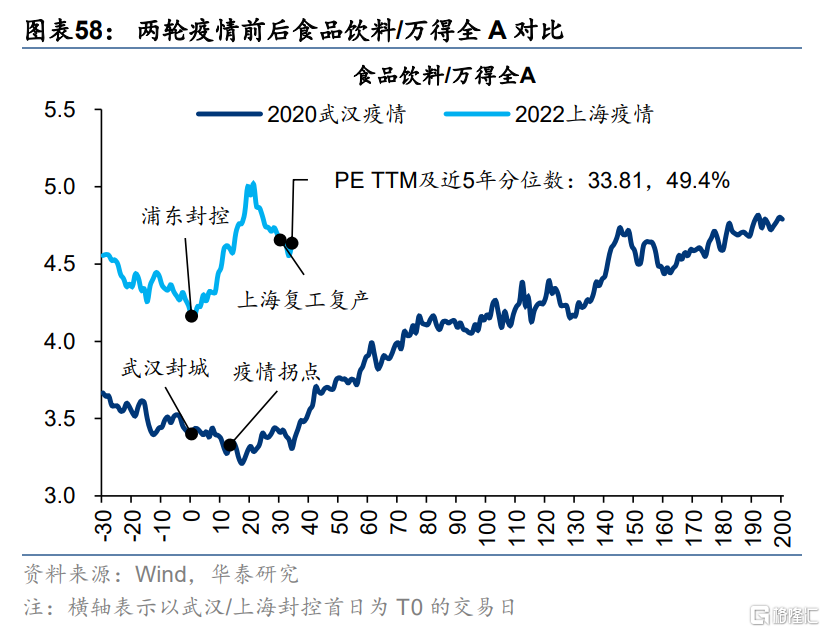

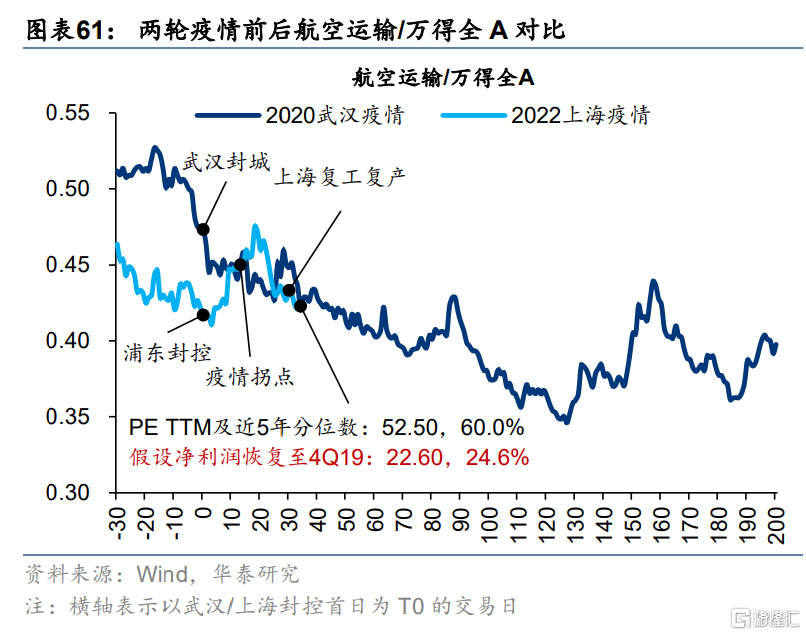

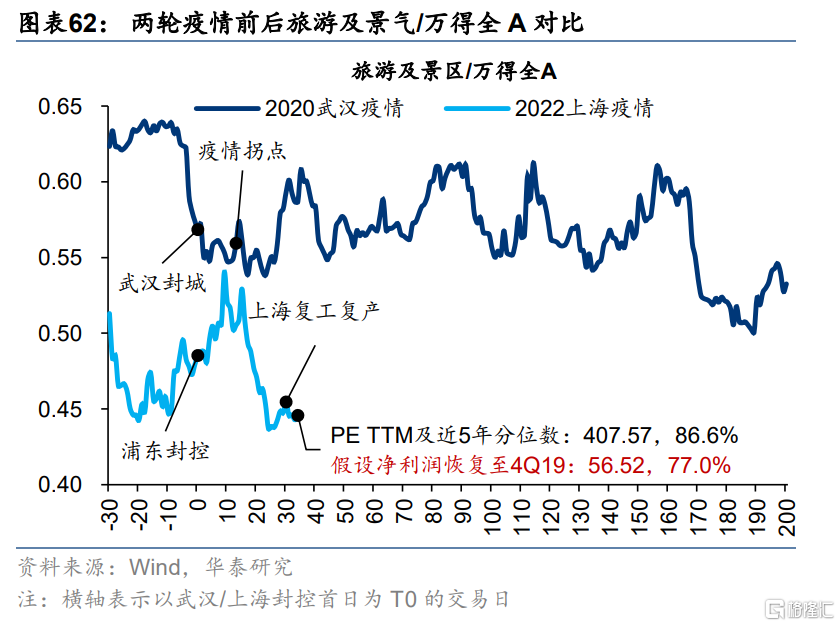

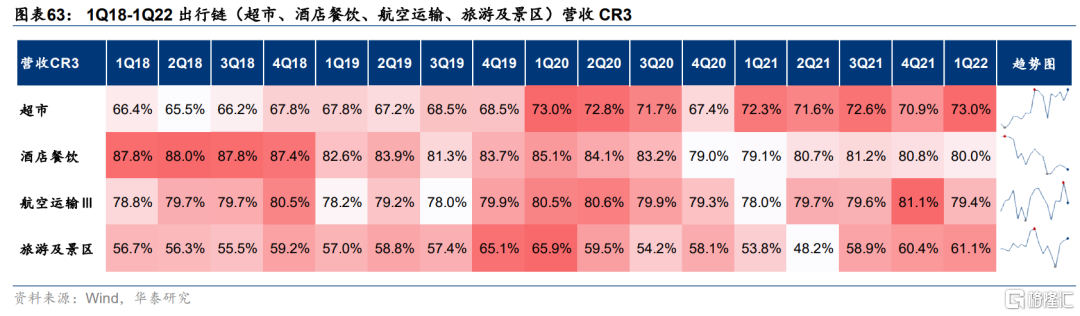

以武漢/上海封控首日為T0,對比配置邏輯相似的行業兩輪疫情前後相對全A股價表現:1)必選消費疫情後表現較強,假設淨利潤恢復至4Q19水平,當前農林牧漁PETTM 32.1,近5年分位數63.2%;食品飲料PETTM 33.8,近5年分位數49.4%;2)除酒店餐飲疫情後相對股價逐漸修復外,線下消費和出行鏈2020年疫情後持續低迷,結合當前PETTM(假設淨利潤恢復至4Q19水平)和供給側變化(營收CR3),配置性價比超市>酒店餐飲>航空運輸>旅遊及景區。

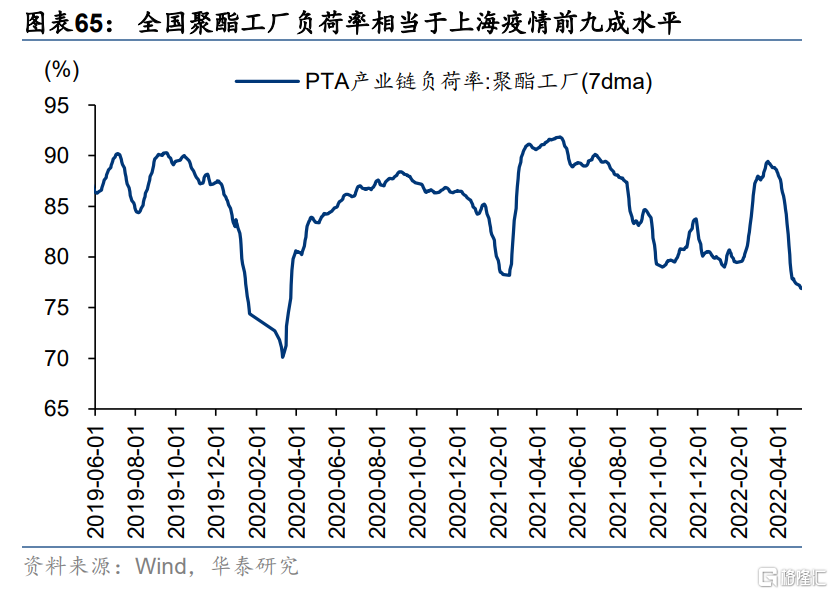

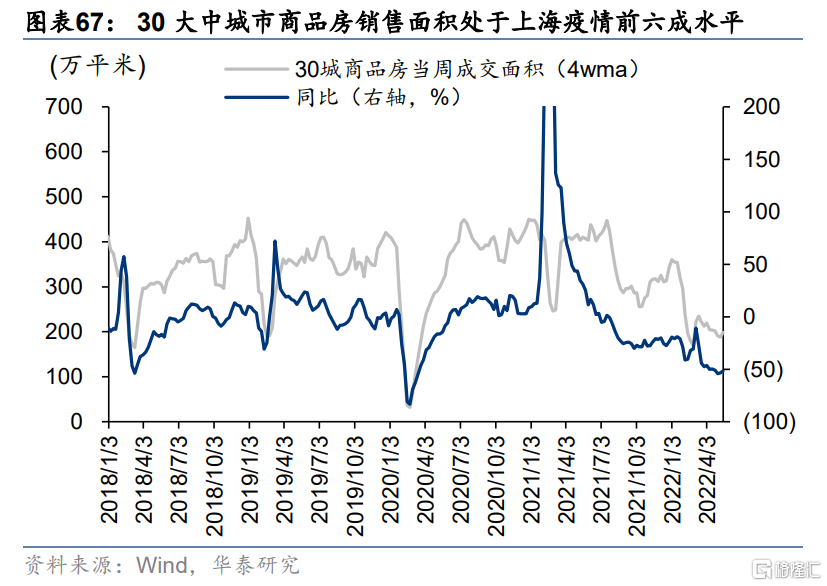

復工復產領先復商:1)製造業方面,以受上海疫情衝擊較為明顯的汽車輪胎、PTA製造為例,截至5月19日當週全國汽車半鋼胎開工率(62%)顯著回升,修復至上海疫情前約83%水平,全國聚酯工廠負荷率(79%)較前一週繼續回升,當前處於上海疫情前約88%水平;2)線下可選消費與地產方面,全國乘用車銷量近4周平均周零售銷量為39.3萬輛,近4週週平均批發銷量為34.1萬輛,相當於上海疫情前約50%水平,有企穩跡象;30大中城市商品房近4週週均銷售面積回升至199萬平米,相當於上海疫情前水平(350萬平米左右)的57%。線下購車、看房活動仍然直接受靜態管理影響、間接受經濟與收入預期影響,大致相當於疫情前五至六成活躍度。

3)地產寬鬆

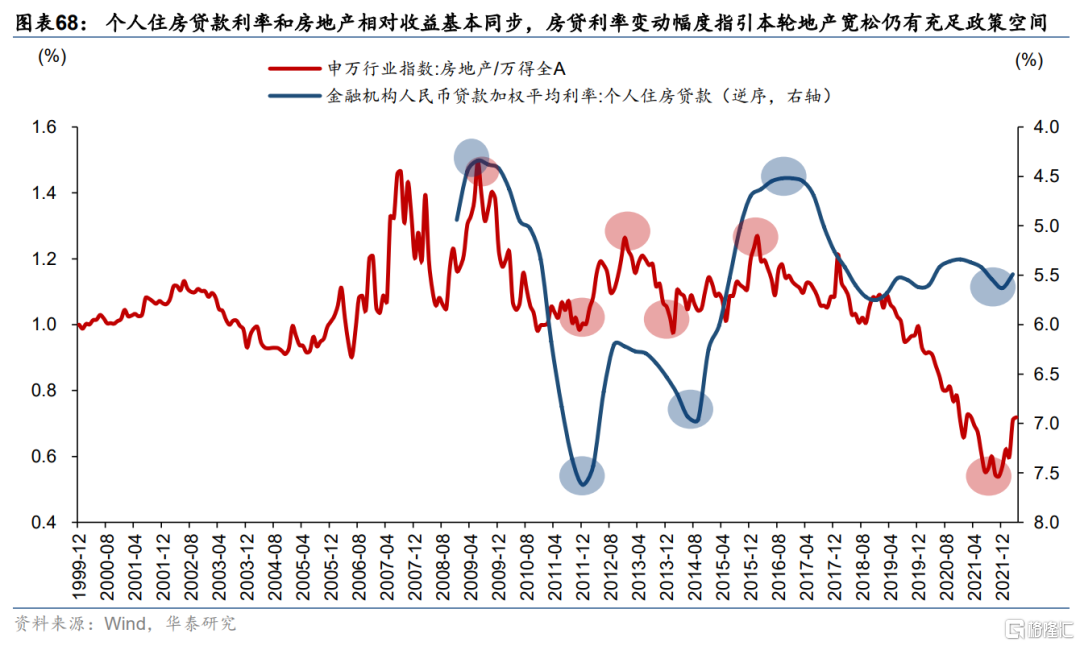

對比近三輪地產寬鬆週期,房地產或仍有超額收益: 1)個人住房貸款利率和房地產相對收益基本同步,對比前幾輪地產寬鬆週期,房貸利率變動幅度指引本輪地產寬鬆仍有充足政策空間;2)政策加碼階段地產鏈取得顯著超額收益,行情主要由估值驅動。本輪地產寬鬆週期前期分歧較大,房地產相對全A股價已上行5個月,但僅回升至接近1Q21水平;公募基金倉位和超配比例連續3個季度回升,但1Q22倉位仍低於近5年中位數。隨着政策加碼、市場對穩地產分歧轉一致,房地產或仍有超額收益。

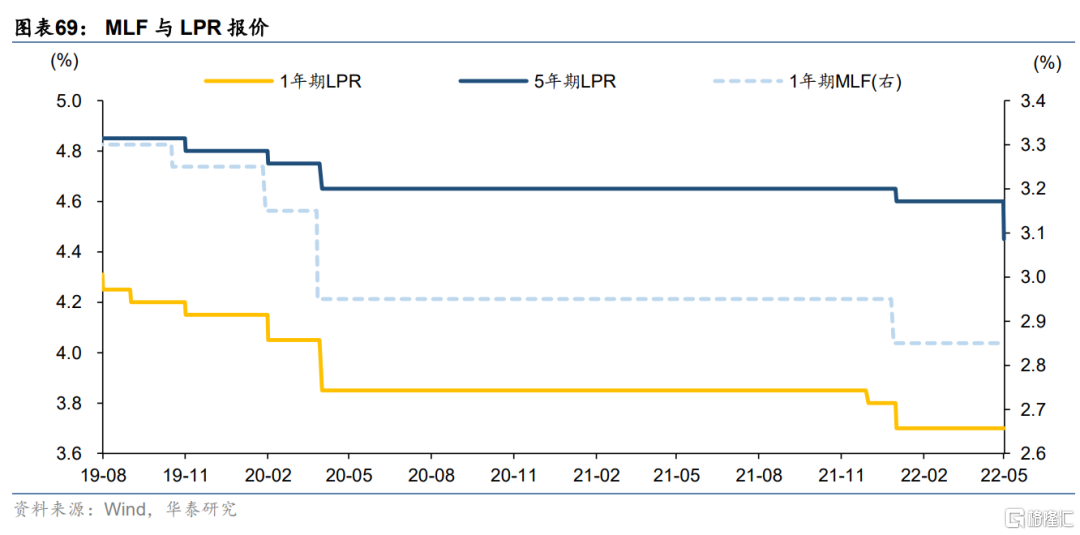

“因城施策”背景下地方自主性提升,下調LPR傳遞穩地產政策意圖:1)因城施策:3.5政府工作報吿中自上而下提出“因城施策”默許各地房地產政策短期繼續寬鬆,4.29政治局會議自下而上提出“支持各地從當地實際出發完善房地產政策,支持剛性和改善性住房需求,優化商品房預售資金監管”,截至5月20日全國已有百餘個城市或地區出台了降首付、降税費、公積金貸款、購房補貼、調整限購限售範圍等刺激政策;2)需求端:繼5月15日監管宣佈下調首套房貸利率下限20BP後,5月20日主要針對居民房貸的5年期LPR報價下調15BP,調降方式超出市場預期,體現了穩地產和為居民部門減負的政策取向。3)投資端:商品房預售資金監管放鬆有望改善房企現金流,並通過需求傳導刺激地產投資。

綜合持續性和彈性,地產>後周期(家電)>前週期(水泥):1)持續性上,近3輪地產寬鬆週期中房地產>後周期(家電)>(前週期)水泥,後周期品種滯後於地產銷售數據;2)彈性上,整體看房地產>後周期(家電)>(前週期)水泥,後周期品種與基本面更相關。

4)通脹結構

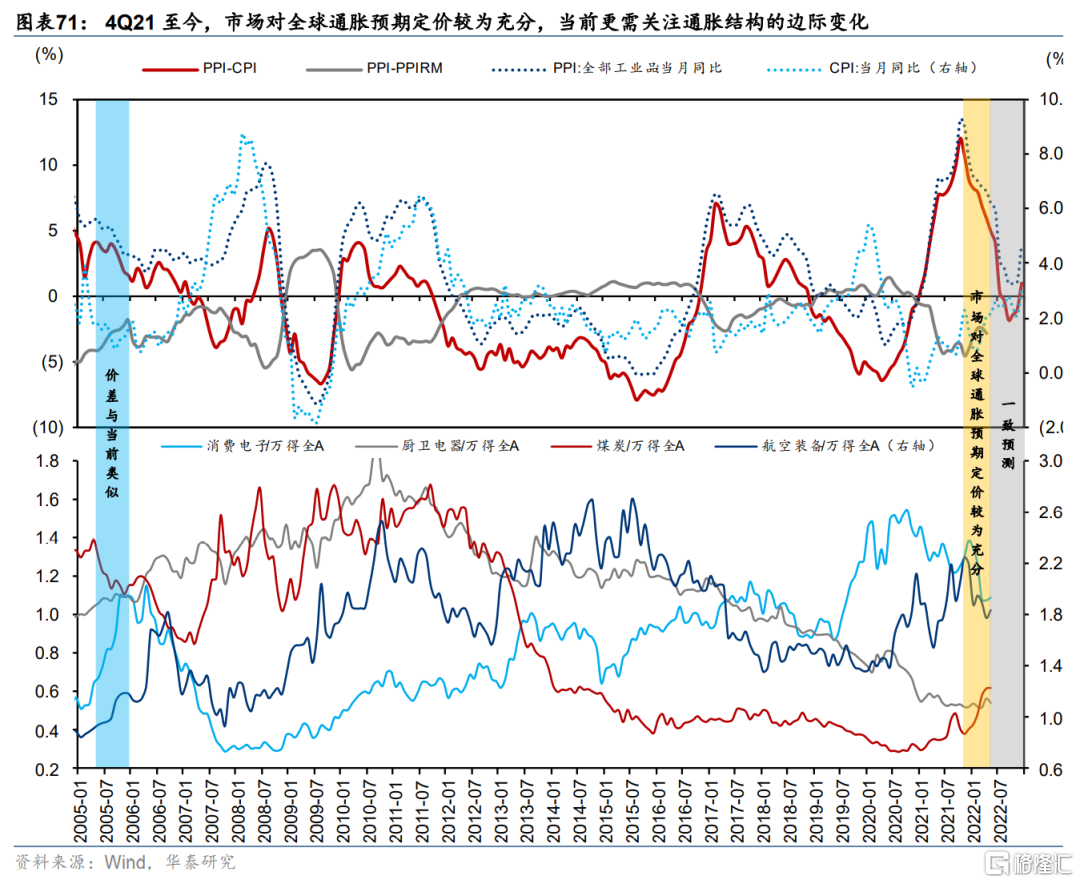

4Q21至今,市場對全球通脹預期定價較為充分,但通脹結構的邊際變化或未被充分交易。用長端利率、PPIRM同比、PPI同比、CPI同比的價差趨勢,來對比判斷金融、原料、製造、消費的相對盈利改善:1)長端利率仍未進入上行區間;2)PPI同比、PPIRM同比自去年底同比回落,但萬得一致預期今年不會轉負,年底或拐點回升;3)PPI同比與PPIRM同比的剪刀差自去年12月觸底回升、海外PPI同比與國內PPIRM同比的剪刀差在擴張;4)PPI同比與CPI同比的剪刀差自去年11月收窄,萬得一致預期收窄至今年9月。上述價差趨勢的可比階段是2005年下半年,彼時中游製造和必選消費表現佔優。

目前,國內PPI向CPI的傳導仍不強,下半年CPI加速上行的漲價預期下,必選消費有望開啟絕對收益行情。從歷史經驗上看,農林牧漁、超市股價拐點領先萬得一致預測CPI拐點1-2個季度左右,短期調整後配置性價比上升。

5)產業週期

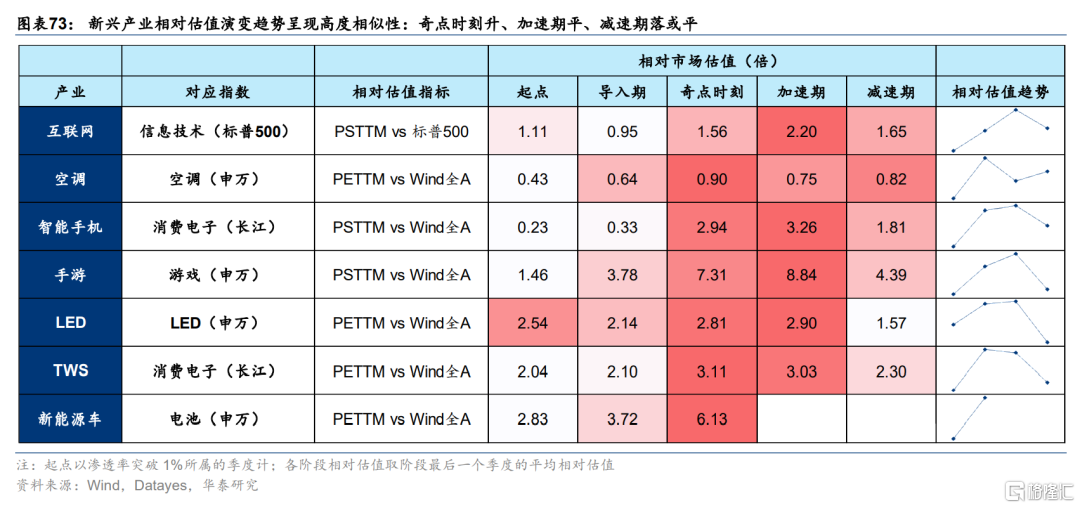

在2022.3.25《成長股投資時鐘:速度與加速度的博弈》中,我們基於對歷史上六大產業生命週期的覆盤,提出了成長股時鐘模型,即①按照滲透率的速度(一階導)和加速度(二階導),成長股生命週期可劃分為導入→奇點→加速→減速四階段,②滲透率加速度(二階導)與成長股相當估值中樞幾乎同步觸頂,也即,在奇點區間(開始於滲透率突破5%,結束於滲透率加速度/二階導達峯),產業相對估值中樞完成整個生命週期的主升浪,③從整個生命四階段來看,成長股相對估值中樞變化呈現“π”型或“廠”型,兩者的區別在於,減速期產業相對估值中樞是否回落,“廠”型的產業,大概率在減速期完成了龍頭進階+國產出海,反之則呈現“π”型。

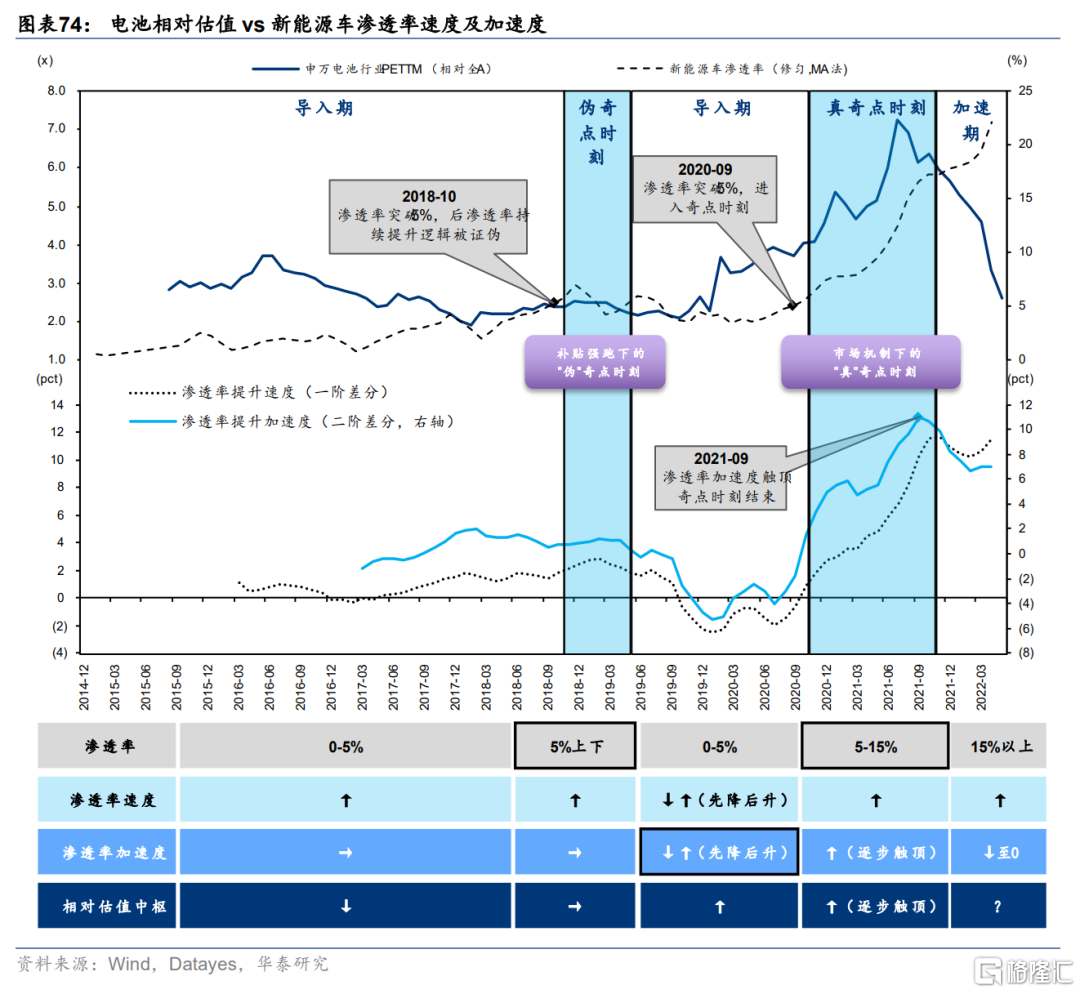

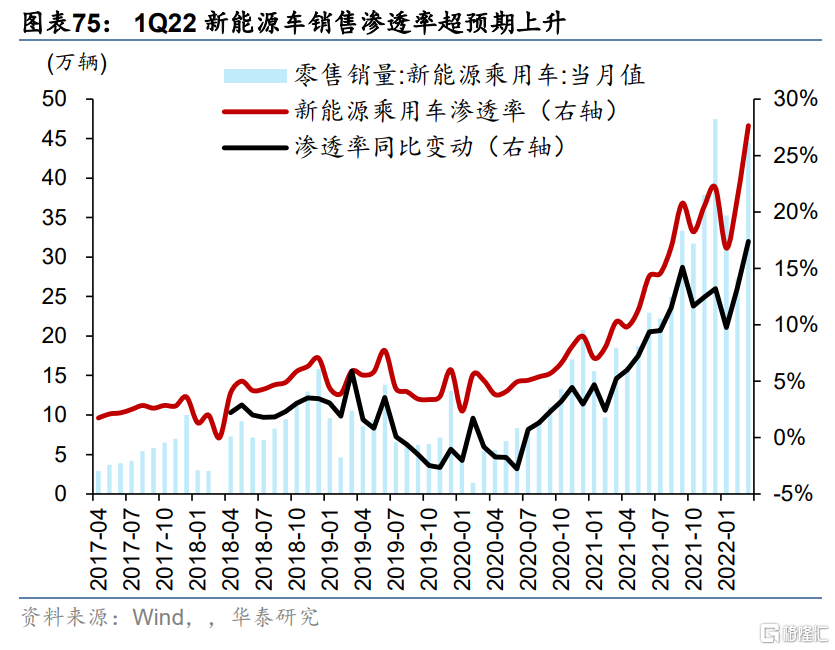

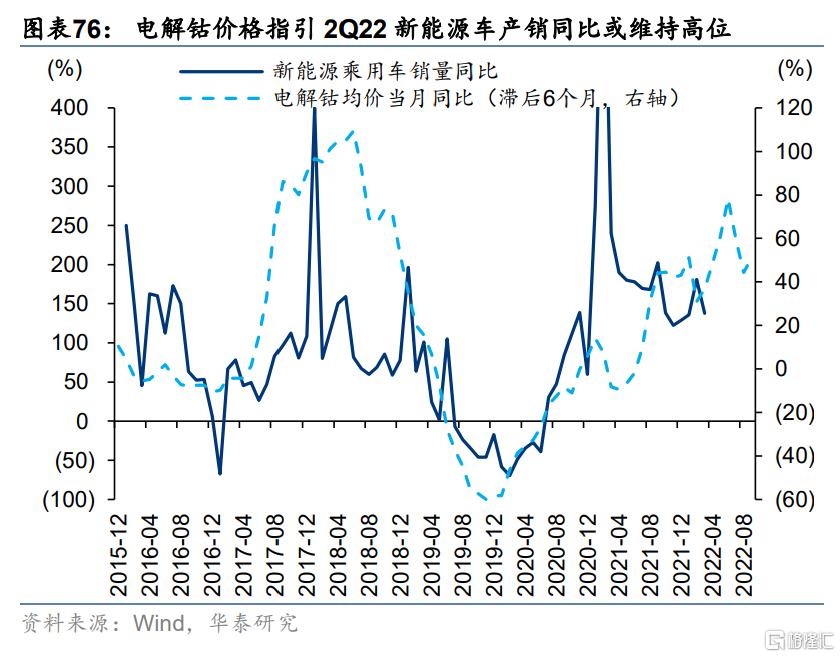

按照成長股時鐘模型,去年10月新能源車滲透率二階導見頂,標誌着奇點時刻結束,當前新能源車處於奇點後的加速期,申萬電池行業中期相對PE估值中樞(相對全A,後同)理應穩在去年10月末的水平(6.4x),但從10月以來相對估值回調幅度已經超過59%,如何理解這麼大程度的殺估值?

殺估值的原因包括:①滲透率二階導觸頂,去年下半年以來入場的、期待產業業績增速持續超預期的浮動籌碼流出,體現在去年Q4至今年1月的公募調倉,②2月-4月,鋰電中游產能擴張預期強化,市場擔憂競爭格局惡化,Q1財報鋰電龍頭毛利率承壓也側面印證了部分保市場份額的壓力,進一步殺估值,③2月俄烏衝突爆發以來,市場對通脹持續性的擔憂加深,進而對產業鏈滲透率天花板預期明顯下調,進而對當前產業鏈所處階段產生質疑,若滲透率天花板從接近智能手機水平下調至30-40%,則當前可能已處於減速期,理應調低估值,④4月上海疫情爆發,階段性的生產擾動,導致進一步殺估值。

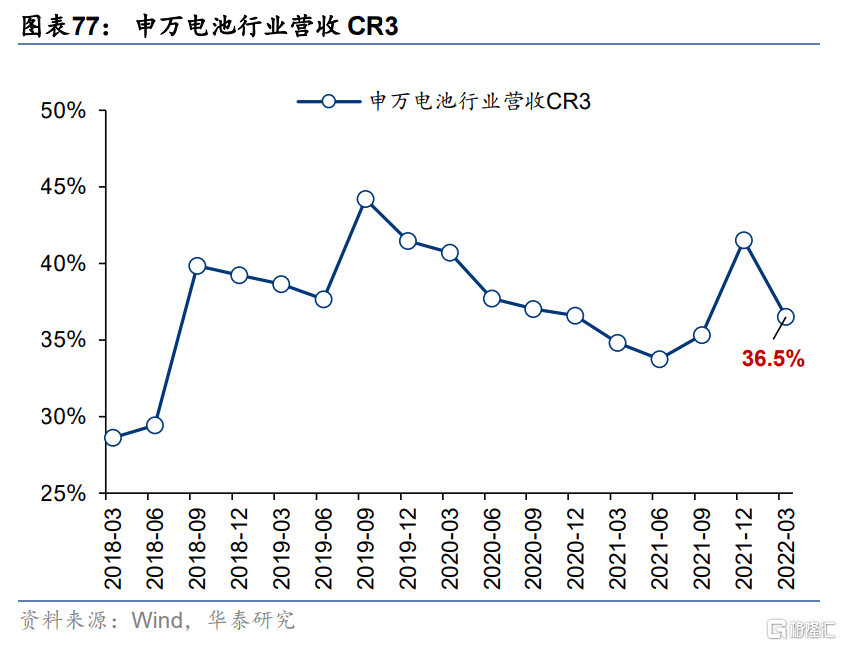

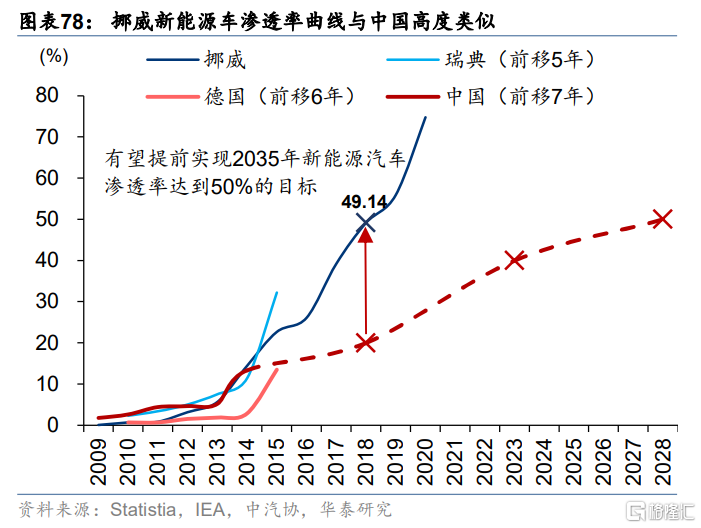

上述四個邏輯中,④為階段性因素,不影響中期估值,也是隨着復工推進,估值修復最容易掙的一部分“錢”,對比產業相對估值回到4月初位置,還有約20%市場空間;①從歷史經驗來看,也為階段性因素,產業鏈滲透率預期、對應的能站穩的相對估值中樞,也不會因此發生改變;③是預期層面的變化,挪威新能源車滲透率曲線與中國高度類似,通過22年1-3月滲透率判斷全年滲透率大概率繼續沿曲線上行;②同樣是預期層面的變化,會影響中期估值,考慮2000-2004年空調“價格戰”期間產業相對估值的最大跌幅(約30%)vs今年申萬電池行業相對估值跌幅(約33%),短期調整幅度已超出彼時最大跌幅,且1Q22申萬電池行業營收CR3(36.5%)接近4Q20水平,或意味着競爭格局未出現顯著惡化。

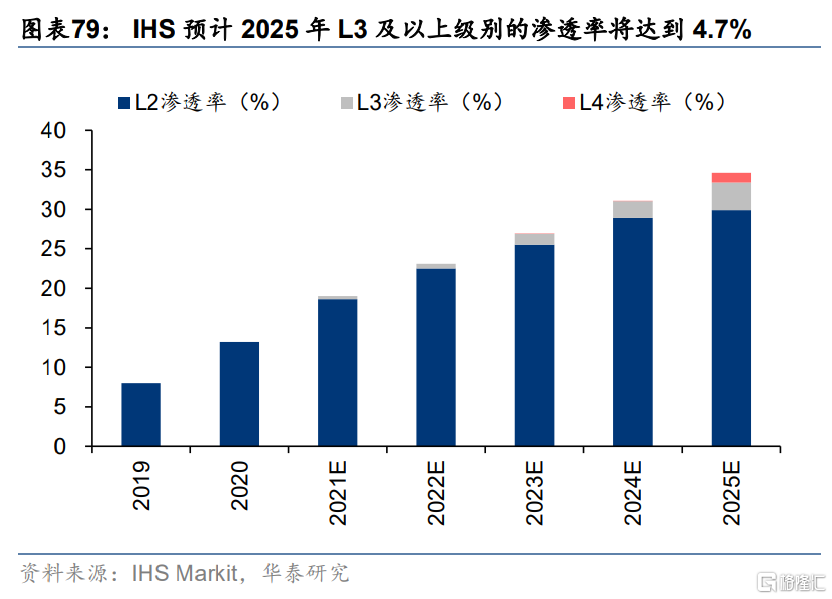

HUD等智能車零部件有望進入奇點時刻,相對估值中樞有望持續抬升:根據高工智能汽車產業研究院,2022年3月國內智能車銷售滲透率27%,但目前國內智能車仍以L2及以下級別的車型為主。據IHS,到2025年,國內L3及以上級別滲透率或達4.7%,屆時智能汽車產業鏈或將真正進入奇點時刻。行業滲透率提升的驅動力主要來自供給側:1)技術研發深入促進量產:自動駕駛賽道投融資熱度高,據iFind數據,2021年全球自動駕駛領域投融資額較2020年翻倍,L3級以上的高階智能駕駛為研發重點;2)技術降本:2021年來,更多車型開始搭載高算力芯片及激光雷達等傳感器,在硬件上實現L3級別,且車型價格下探至20-30萬元水平,親民價格或進一步促進放量。

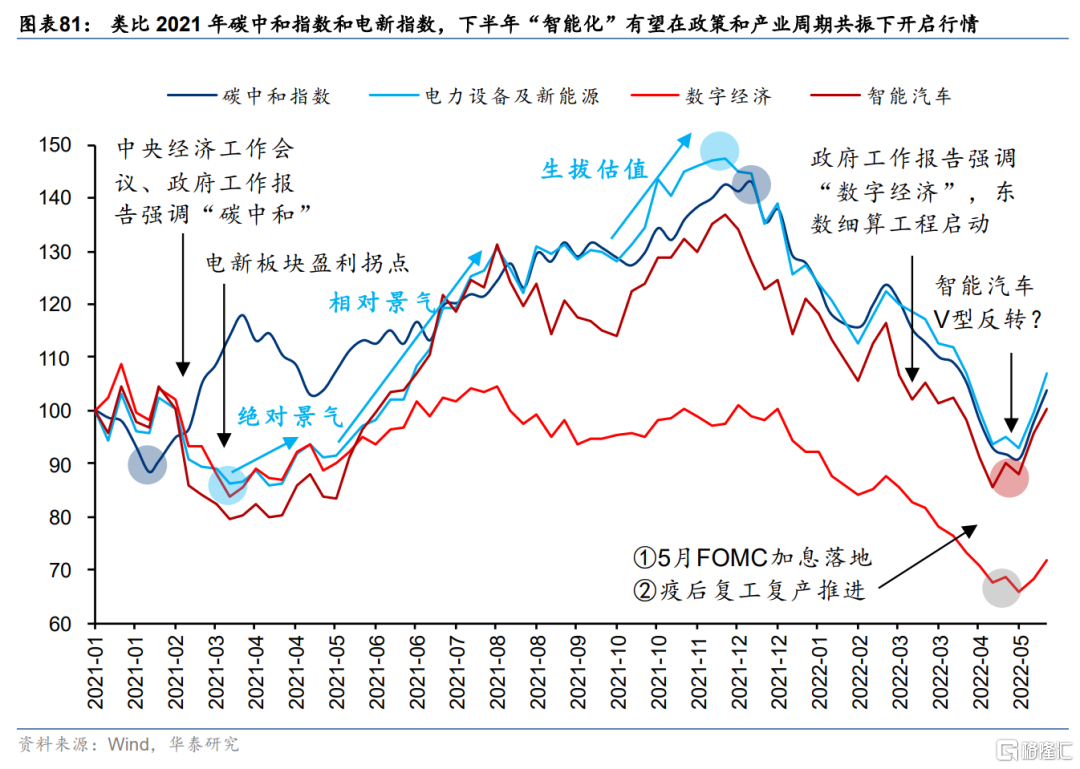

智能汽車當前已修復至疫情前水平,但其調整的時間和幅度均不低於電新板塊,且滲透率加速度仍未見頂,我們認為下半年可以繼續關注“智能化”趨勢性機會:1)類比2021年碳中和指數和電新指數行情,碳中和指數先行啟動主題行情,隨後電新指數迎來三段式上漲,下半年“智能化”有望在政策(數字經濟)和產業週期共振下啟動行情;2)類比智能手機產業鏈和電動車產業鏈的投資節奏,當前智能汽車產業鏈或類似於2012年的智能手機(2020年底特斯拉上海工廠量產,可對標2010年蘋果發佈iPhone4)和2012-2013的電動車(2011年為全球電動車量產元年,可對標2020年全球L3級智能車量產元年),考慮到蘋果產業鏈與鋰電池產業鏈於2013年啟動行情,下半年智能汽車產業鏈行情可期。

自下而上篩選:供給側變化+需求確定性+邊際資金加倉方向

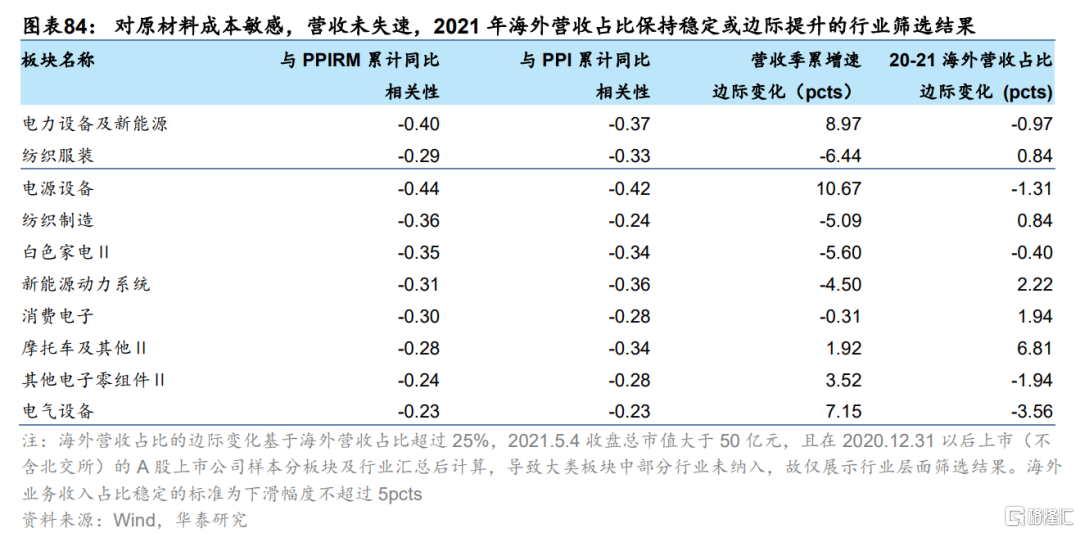

供給側變化維度,1Q22財報體現三大變化,1)原材料行業投產加速;2)多數製造業成本壓力緩解;3)以農林牧漁(豬週期)、房地產為代表的行業,集中度提升。基於成本壓力這一核心矛盾,第一層篩選:原材料成本敏感度高、海外營收佔比高(能夠將潛在內外價差轉化為利潤),第二層篩選:毛利率壓力緩和、現金流好、產能利用率高,兩層篩選指向電源設備、電氣設備、通用設備、航天軍工、白電、消費電子。

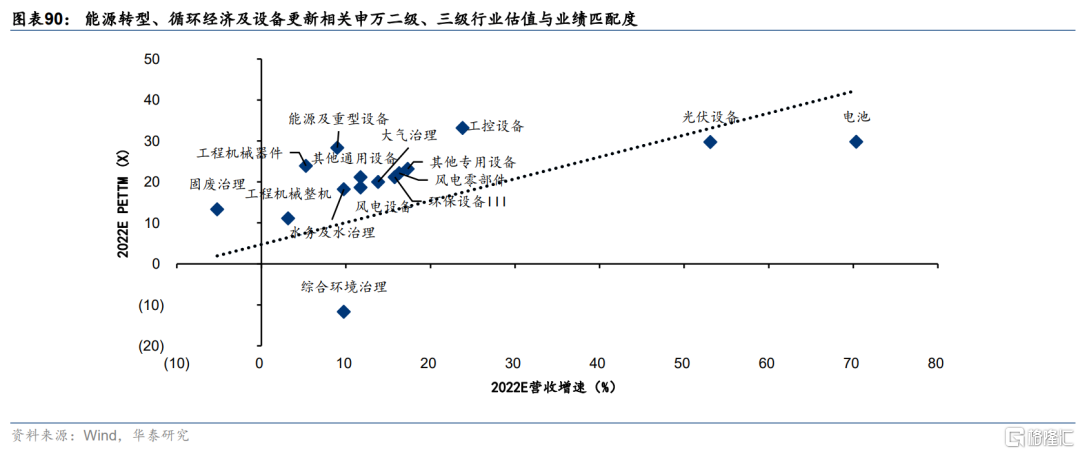

需求維度,考慮1)降債目標完成、現金流好的上游央企/國企資本開支方向,對應能源轉型、循環經濟,重點關注三重邏輯共同驅動且大跌中回調幅度較大的儲能;2)遠期降本增效確定性較強的工業數字化+智能化,包括工控自動化、半導體;3)技術迭代驅動需求確定性提升的SiC與光伏設備。邊際資金加倉方向,下半年有較大加倉空間+意願的邊際資金是長線資金,Q1險資、國家隊兩大長線資金的共同加倉方向為機械/電子/汽車/電新/軍工,歷史上加倉持續性一般為3-5個季度。

供給側變化

變化1:多數原材料(上游資源品+中游材料)行業投產加速

從21A年報與1Q22季報看,上游資源方面,固定資產投資增速進一步回升,投產整體加速,1Q22,煤炭行業固定資產投資增速升至9.21%,為板塊內最高,但斜率趨平。有色方面,內部出現分化。工業金屬同比增速回升但仍為負增,稀有金屬(能源金屬為主)投產增速中樞抬升。中游材料方面,1Q22整體固定資產增速回升至1Q21水平,基礎化工投產加速最為顯著,是否為拐點待中報驗證。2021年起,基礎化工行業整體產能利用率提升,21H2起,行業開始擴產,在建工程增速持續上行,至1Q22升至27.5%,與此同時,固定資產增速卻不斷回落,1Q22出現底部回升跡象,產能落地加速或逐步改善部分子行業緊供給局面。

變化2:多數製造業(中游製造+可選消費+電子)原材料成本壓力有所緩解

從21A年報與1Q22季報看,中游製造方面,電新內部出現分化,風電板塊單季毛利率回升幅度最大,體現上游鋼材、碳纖維、環氧樹脂、聚醚胺等原料成本壓力部分緩和。鋰電單季毛利率則顯著回落,原材料成本壓力進一步加劇。機械行業整體毛利率回升幅度較小,除原材料成本外,或受行業競爭加劇制約(營收CR3由26.7%回落至22.2%)。可選消費中汽車、家電、輕工單季毛利率均改善,原材料成本壓力最大的極端時期或已度過。電子行業成本壓力整體趨緩,單季毛利回升,但行業內部分化,半導體毛利率基本走平,光學光電明顯回落。

變化3:部分行業(農林牧漁+房地產)受供給擾動,行業集中度進一步提升

從21A年報與1Q22季報看,養殖業仍處虧損,農林牧漁行業產能去化仍在進行,營收CR3由4Q22的42.2%提升至46.6%,行業集中度進一步提升,H2豬週期有望觸底回升。房地產方面,融資端收緊增加房企現金流壓力,貨幣資金負增幅度加劇(-7.4%—>-16.1%),營收CR3由42.6%提升至45%。部分龍頭房企3-4月獲大行併購貸款,H2併購或將落地,行業集中度將進一步提升。

上述1Q22呈現的邊際變化中,兩者指向原材料成本壓力在當下和未來有望緩解,因此我們將此作為自下而上行業比較的主要線索。

以對原材料成本敏感為前提,篩選海外業務佔比高故而能充分受益於國內外原材料價差的行業。供給側的三大堵點分別是資源成本(原材料及能源)、供應鏈成本以及匯率波動。其中,國內優勢最大且邊際最可能出現積極變化的是資源要素。因而,從彈性上考慮,前期受原材料成本壓制最大的行業下半年修復的斜率或最優,對應條件1)對原材料高度敏感(以毛利率與前移6個月的PPIRM的負相關程度衡量)。從具體路徑上考慮,出口型企業能夠最充分的將海內外價差轉化為盈利,且其成本端匯率及海運費兩大壓制力H2有望邊際緩解,對應條件2)需求並未失速(營收增速變化至少優於非金融地產A股),海外業務收入佔比高且穩定或邊際提升。篩選結果如下:

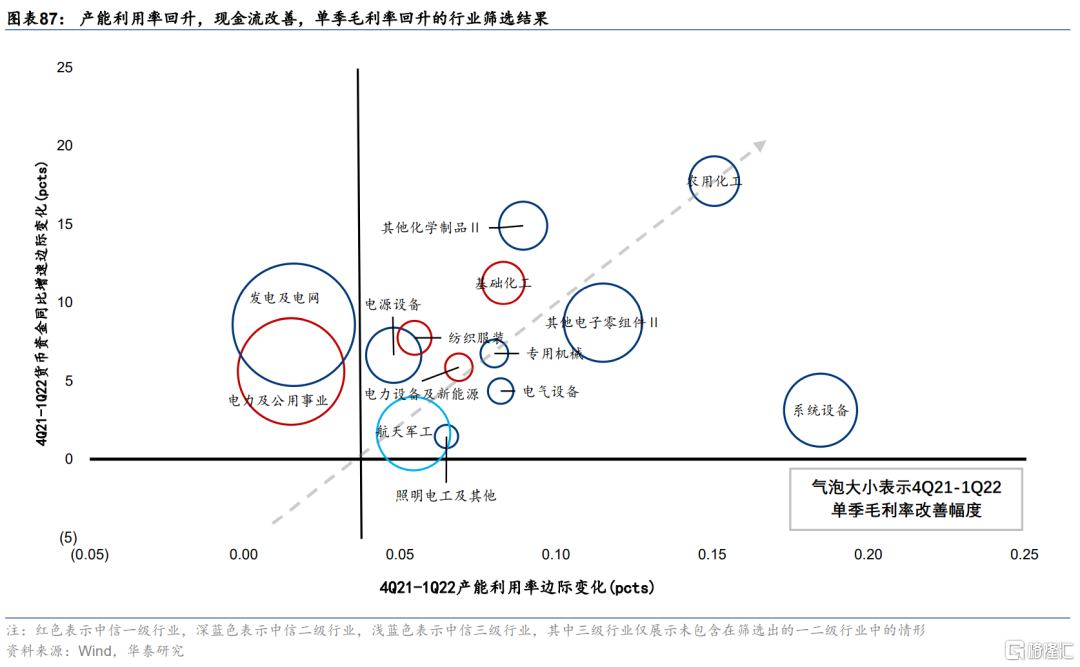

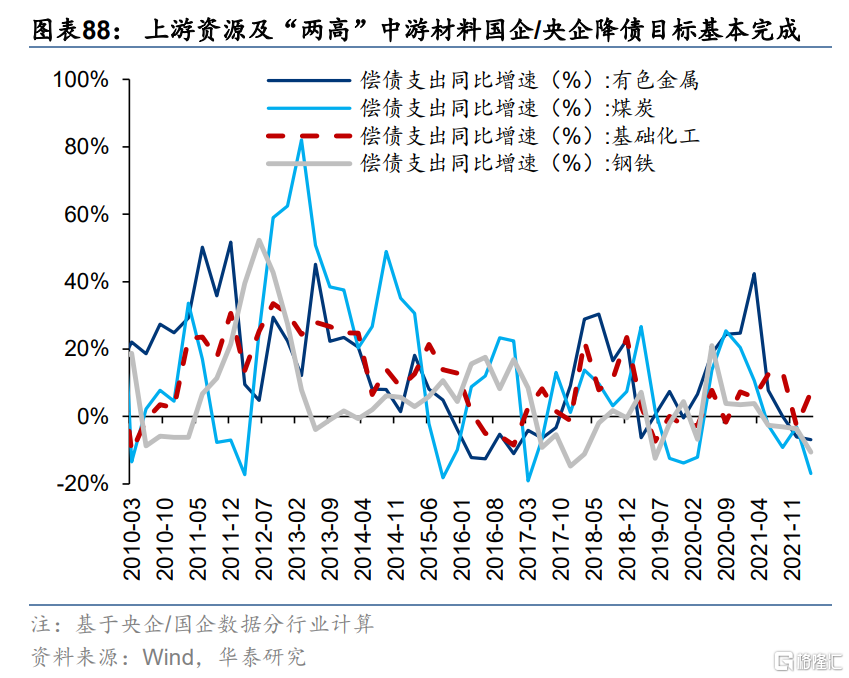

進一步地,我們發現,成本壓力緩解程度最高的製造業,1Q22同時還出現了三個積極的邊際變化,值得深入挖掘。在壓制ROE的成本端壓力邊際改善,單季毛利率回升,扣非淨利率微幅修復的基礎上,中游製造業:1)償債現金流支出同比維持負增;2)產能利用率高位繼續回升,意味着資本開支必要性在進一步上升。

由此,我們從產能、現金流、盈利能力三維度自下而上細篩製造業中的細分行業。在具備中游製造屬性的行業(中游材料、中游製造、可選消費、電力及公用事業、紡織服裝、電子、非運營通信)中設置三個基礎條件進行篩選:1)產能利用率向好:固定資產週轉率同比、環比均回升;2)現金流改善:貨幣資金增速邊際回升;3)成本壓力緩解,淨利率有望改善:單季毛利率同比回升。結果顯示化工(農用化工、基礎化工、其他化學制品)、電力設備及新能源(電氣設備、電源設備)、紡織服裝、專用機械、其他電子零組件以及系統設備較優。

兩層“2+3”的篩選中,兩層篩選所有條件均滿足的一級行業為電新、紡服,二級行業為電源設備、電氣設備、其他電子零組件。其他值得關注的行業包括:基礎化工(農用化工、其他化學制品)、通用設備、白色家電、消費電子、航天軍工等。

需求確定性

相對確定的需求需要滿足兩個條件:1)充分條件(自下):行業內企業的財務狀況能夠支撐進行資本開支,實現需求;2)必要條件(而上):行業內企業的需求具有一定的剛性,通常能夠貼合政策目標或產業週期等長邏輯。沿此思路我們建議關注:

1)需求充分性、必要性兼具的上游央企/國企的資本開支方向

2)遠期降本增效需求確定性較強的產業數字化(工業企業智能化)

3)技術迭代驅動需求確定性提升的SiC與光伏設備

從1Q22現金流量表的邊際變化看,煤炭及有色央企/國企的資本開支需求具備充分性。一方面,現金流狀況較好,貨幣資金增速仍在回升或維持高位;另一方面,降債目標基本完成,在現金流充裕的情況下,1Q22償債支出同比增速維持負增或處於低位,兩個條件同時滿足意味着煤炭及有色的國企/央企有充裕的剩餘現金流進行資本開支。

而從實現當期經濟“穩增長”,遠期經濟高質量發展的政策目標出發,煤炭及有色央企/國企的資本開支需求具備必要性,方向上或圍繞“降碳”。一方面,在B/C兩端資本開支意願均較弱的情況下,央企/國企密度較高的上游行業進行資本開支是G端發力,託底經濟的重要方式。另一方面,上游是“高排放高污染”行業最為集中的環節,其進行清潔生產改造,減污降碳將是推動實現“雙碳計劃”,促進經濟高質量發展的重要舉措。從《“十四五”全國清潔生產推行方案》上看,上游央企/國企的資本開支方向或為能源轉型(使用清潔的能源和原料)、循環經濟以及設備更新(採用先進的工藝技術與設備)。

重點關注三重需求確定性驅動增長且大跌中調整幅度較大的儲能:1)政策確定性驅動滲透率提升:短期更多由各地政府的配儲規劃以及優惠補貼政策驅動,2022年多省強制10%風光配儲能,而到2025年,新型儲能裝機規模達3000萬千瓦以上;2)降本增利驅動滲透率提升:長期隨着電化學儲能的技術性提升以及儲能價格機制的完善,將從降本增利兩個維度以經濟性驅動儲能裝機量提升,第三方儲能共享電站等業務模式在價格機制明確後或加速發展;3)應用場景拓寬帶來增量需求:典型案例是,當前5G基站、數據中心IDC等高功率數字基建大規模建設,催生大量電力需求,儲能可作為必要的配套備用電源。

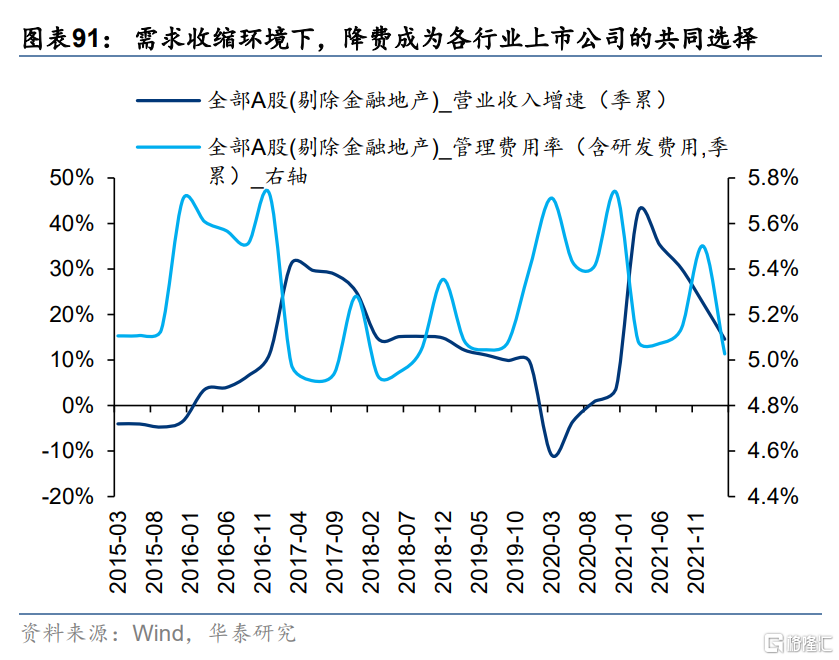

中游製造的降本增效需求亦兼有充分性與必要性,因而具備遠期確定性,方向上或圍繞與政府支出方向形成共振的產業數字化。充分性方面,如前所述,償債壓力緩解,產能利用率回升的中游製造企業逐步具備資本開支回暖的條件。必要性方面,產業數字化既能解決微觀主體痛點又適應宏觀發展需要。

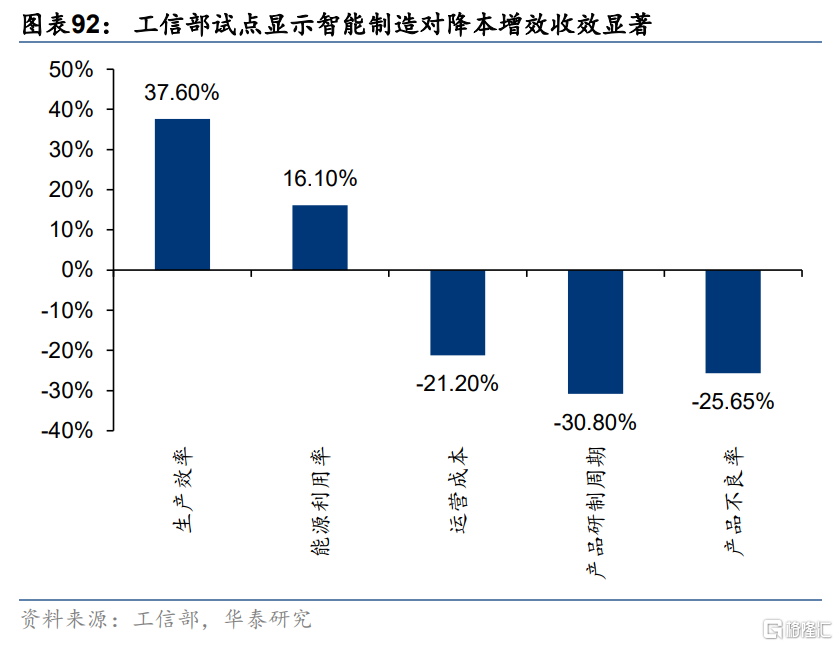

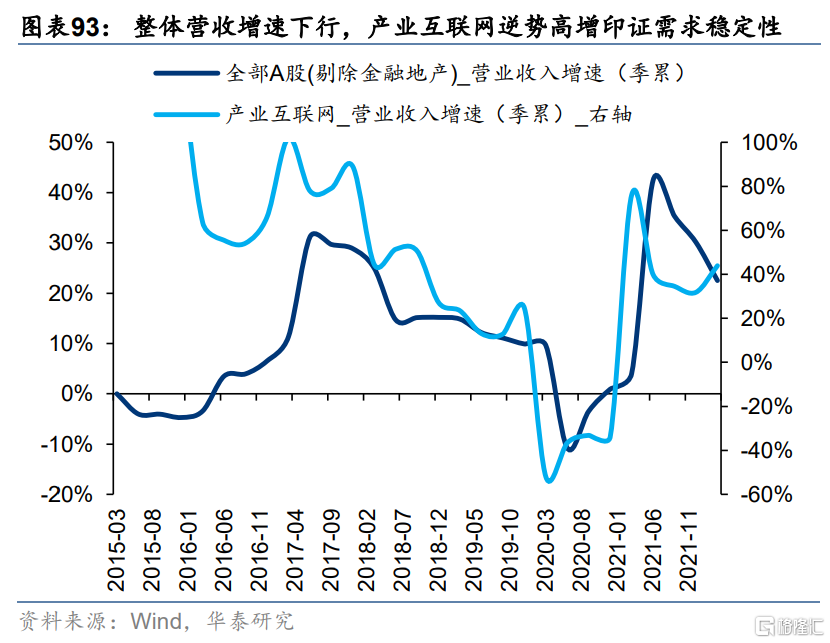

微觀層面,降本降費增效是當前需求收縮環境下,各行業改善盈利的主要途徑。從工信部2015年至今305個智能製造試點的成效看,產業數字化能夠增強後疫情時代企業抵禦生產場景變化等風險,適應其遠期降本增效需求。宏觀層面,產業數字化適應短期“穩增長”,長期“高質量”的發展訴求。產業數字化是現階段發展數字經濟的主要方向,從2020年的經驗看,數字經濟具備對沖經濟下行以及帶動經濟高質量發展的能力,根據工信部部長肖亞慶在2021年兩會上的發言,數字化程度提升10%,人均GDP增長0.5%-0.62%。1Q22產業互聯網行業營收逆勢維持高增印證這一領域穩定的需求。下半年,B端資本開支意願回暖的過程中,G端仍有望將產業數字化相關,如數字基建等作為重點支出方向。

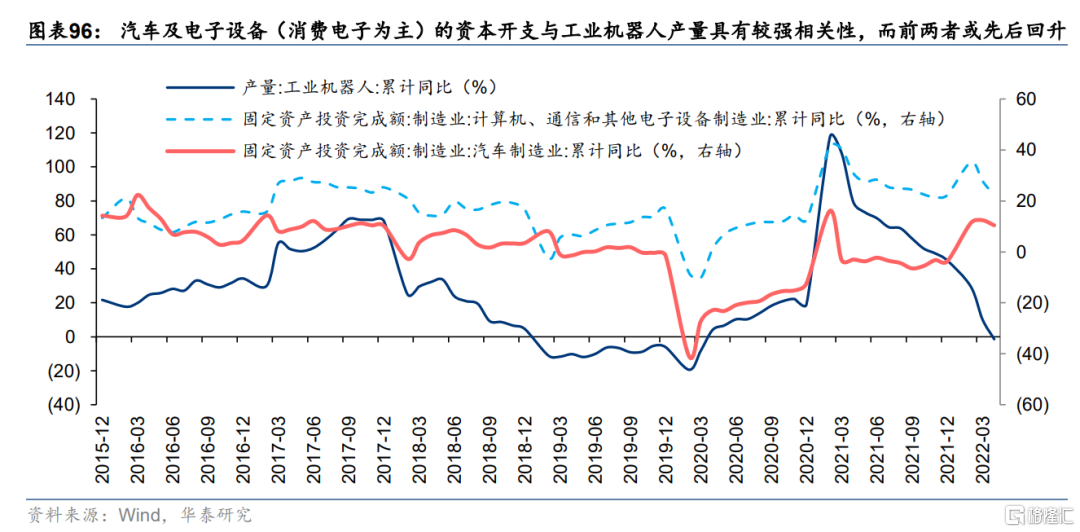

具體行業上,重點關注疫情後景氣有望V型反轉的工業機器人以及半導體。除上文所述的產業數字化智能化帶來需求必要性外,需求充分性而言,兩大下游主要應用汽車以及消費電子的資本開支有望先後回暖。汽車方面,在疫情及缺芯的影響下,2Q22資本開支增速或觸及年內低點,H2隨着兩大制約的邊際好轉以及購置税減徵政策見效,資本開支增速有望率先回升。消費電子方面,消費電子方面,隨下半年摺疊屏手機量產加速(DSCC預計Google摺疊屏手機3Q22開始量產)及元宇宙相關產品週期開啟(Meta 有望在H2發佈下一代頭顯Project Cambria,蘋果有望在今年末明年初發布MR頭顯),22年底起消費電子資本開支有望回升(類比2019年6月5G週期開啟,9月消費電子資本開支開始回升)。

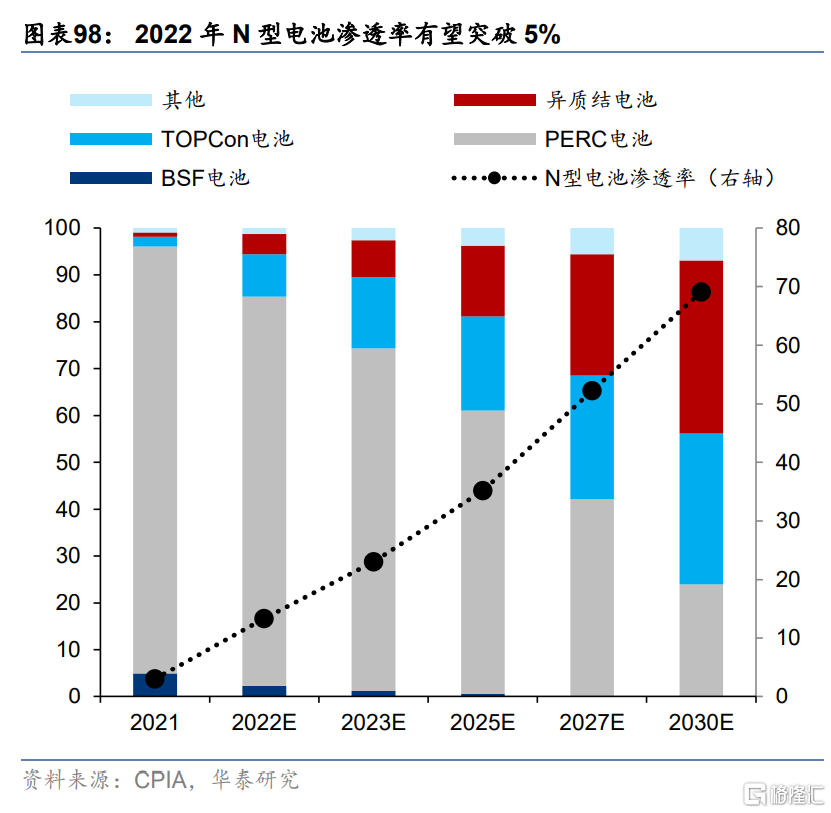

沿解決中游企業痛點而驅動資本開支,進而具備遠期需求確定性這一思路,我們認為出現技術迭代的行業亦具備需求確定的屬性。對任何行業而言,技術迭代驅動產業週期發展都是實現降本增效的重要途經,企業為保持行業內的競爭力會自發的進行資本開支,這一點在滲透率處於向“奇點時刻邁進的新興產業中尤為重要。當前可關注:1)解決里程焦慮(技術路徑為SiC MOSFET替代硅基IGBT),且隨性價比提升未來應用場景有望拓寬的碳化硅SiC(由電動車向光伏/儲能/特高壓IGBT拓展);2)解決效率焦慮,帶來設備與輔材(銀漿、碳碳熱場、POE膠膜、串焊設備、PECVD設備)增量需求的N型電池。

兩類長線資金共同加倉方向

5.4《挖掘三條邏輯均指向的中游製造》中我們注意到4月融資資金淨流出1362億元,為2014年以來第五高淨流出月份,並認為融資資金大幅淨流出更可能是處在本輪下跌最後一波的階段,其淨流出可能會增強長線絕對收益資金的入場意願。

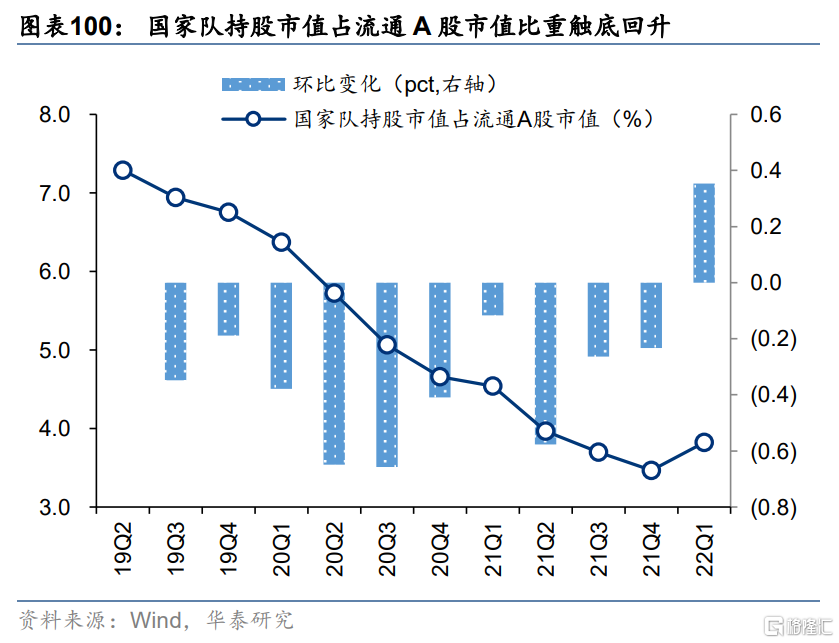

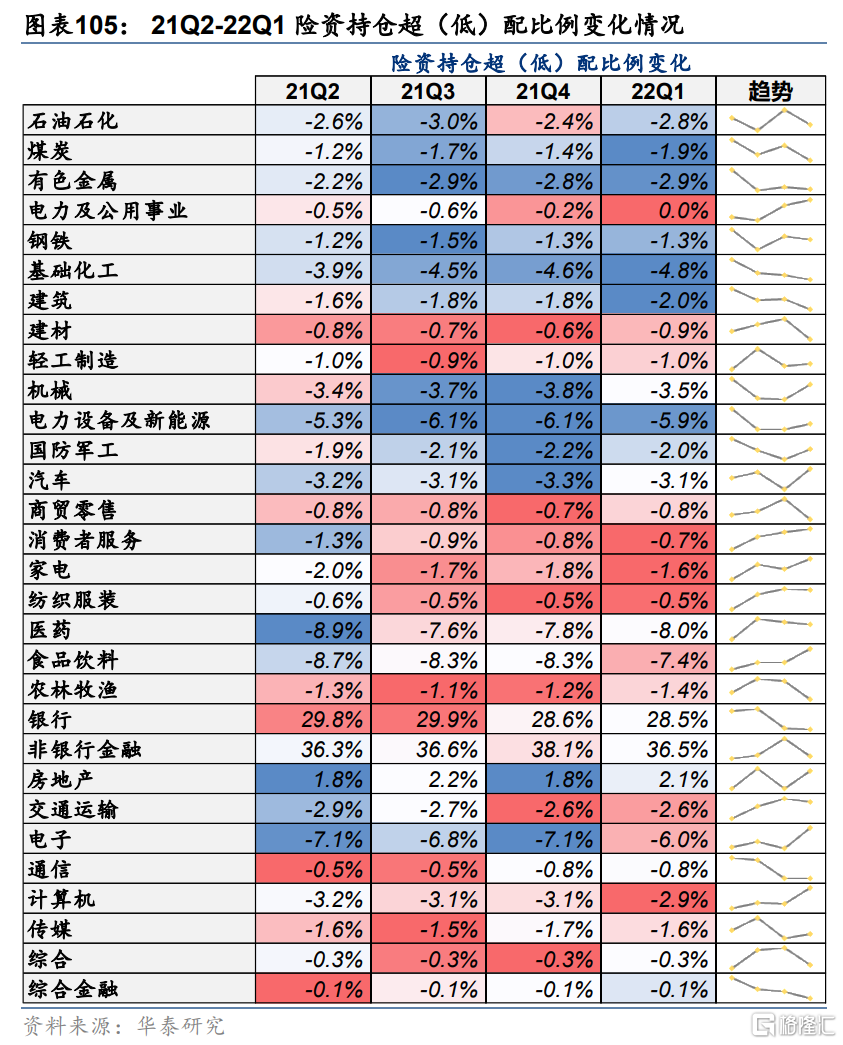

在2022.5.4《北向、QFII、險資、國家隊持倉分析》中,我們分析了兩類外資(北向資金、QFII/RQFII)及兩類長線資金(險資、國家隊資金)的持倉情況,並注意到險資持股市值佔流通A股市值比例連續兩個季度回升、國家隊持股市值佔流通A股市值比例在連續12個季度下降後觸底回升:

1) 險資對A股的配置強度繼續大幅回升。險資持股市值佔全A流通市值的比重從21Q4的3.9%回升至22Q1的4.4%,處於自2015年以來的90.9%分位數,已經連續兩個季度回升。

2) 國家隊資金對A股的配置強度觸底回升。國家隊資金持股市值佔全A流通市值的比重從21Q4的3.5%回升至22Q1的3.8%,處於自2015年以來的18.2%分位數,22Q1觸底回升。

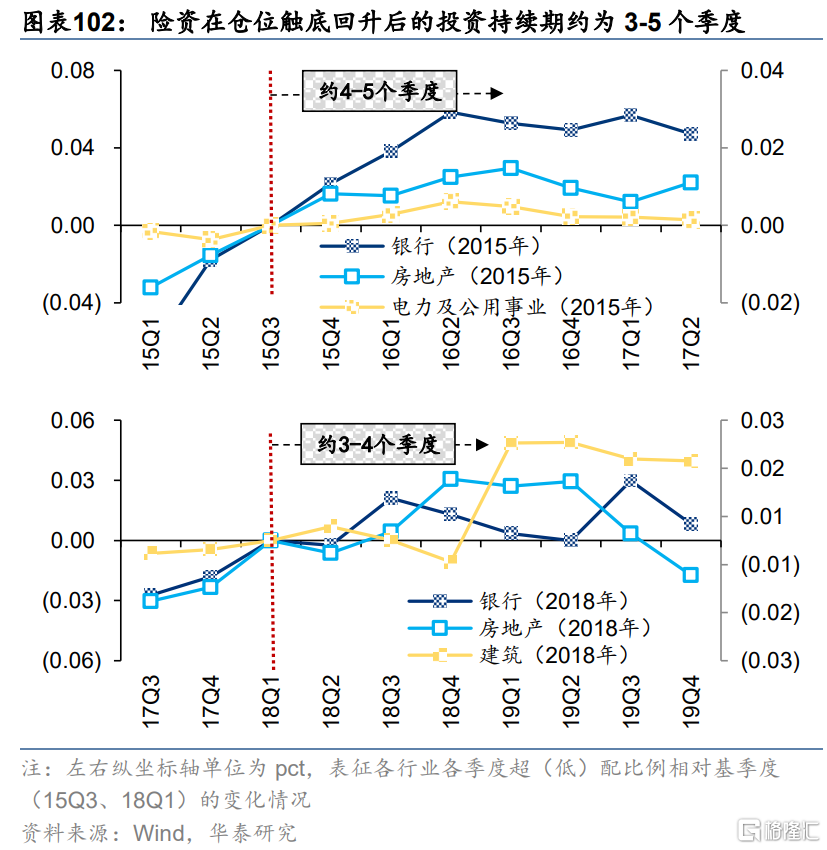

歷史上看融資資金大幅淨流出的階段,往往伴隨着長線絕對收益資金(險資、國家隊)的入場,投資持續性約3-5個季度。2015Q3、2018Q1融資餘額大幅下滑,保險資金持股市值、國家隊持股市值佔流通A股市值的比重轉而提升,持續時間約4-5個季度。以險資為例,我們從行業維度分析了兩輪加倉週期的持續性:2015Q3險資加倉最多的三個行業為銀行、房地產和公用事業,加倉期持續了約4-5個季度;2018Q1險資加倉最多的三個行業為銀行、房地產和建築,加倉期持續了3-4個季度。

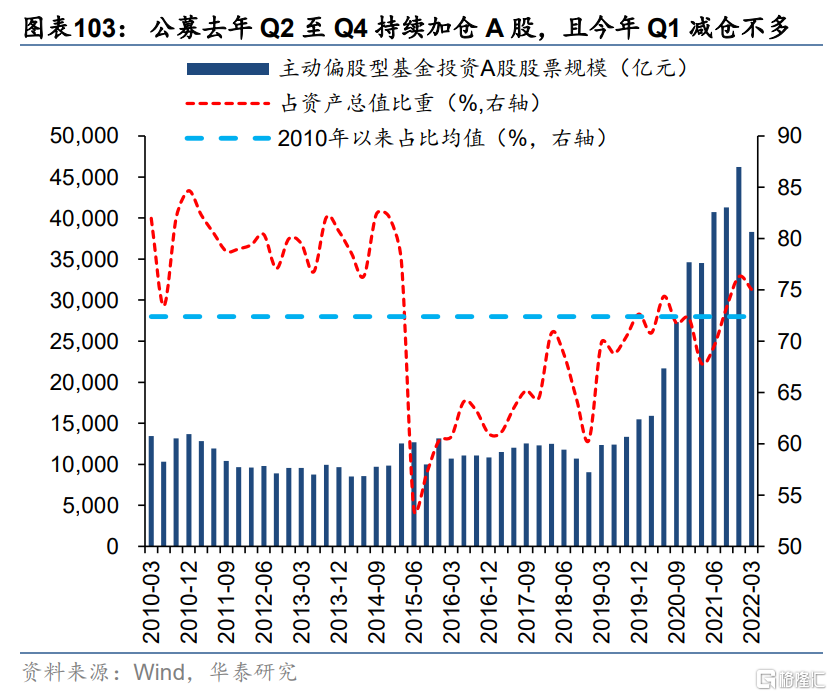

公募基金自21Q3開始持續加倉A股,21Q4、22Q1倉位進入頂部平台期且未見明顯減倉,三類主動型基金(普通股票型、偏股混合型、靈活配置型)的投資比例自21年12月以來基本保持穩定,因此當前公募基金的加倉方向對市場的邊際影響較低;反觀險資在21Q3前、國家隊在21Q4前均減倉A股,當前位置兩類長線資金的加倉方向對市場的邊際影響高於公募基金。

加倉方向上,21Q4-22Q1險資加倉電子、食品飲料、房地產、機械、汽車、國防軍工等板塊,減倉非銀行金融、煤炭、石油石化、基礎化工等板塊;22Q1國家隊資金加倉銀行、電子、國防軍工、電力設備及新能源、汽車、機械等板塊,減倉非銀行金融、建築、基礎化工、石油石化等板塊。兩類長線資金共同的加倉方向為機械、電子、電新、汽車、軍工,共同減倉方向為石油石化、基礎化工及非銀金融。

風險提示

國內疫情防控壓力再度超預期

我們判斷A股彈性在10月之後的重要假設是:二季度末國內疫情逐步控制,考慮到企業復工復產的逐步推進、海外訂單迴流需要時間,三季度疫情對企業盈利的影響仍具有一定黏性,待四季度防疫壓力緩和致使風險偏好回升、A股非金融業績增速回正並呈現彈性後,A股有望迎來業績+估值雙擊。如果國內疫情防控壓力再度超預期,則市場風險偏好將持續低迷、企業盈利預測會進一步下調,A股將會面臨更大的收縮風險。

美聯儲收水斜率和節奏超預期

我們判斷成長性週期股的成長屬性在下半年迎來減壓的重要假設是:價值風格缺乏全年絕對佔優的必要條件,上半年制約成長的貼現率因素如果出現反轉,那麼成長或迎來階段性減壓,年初至今美債長端率上行對成長的相對收益構成明顯負向壓制,若下半年美債利率築頂回落,成長相對估值具備修復條件。如果美聯儲收水斜率和節奏超預期,則美債長端利率上行斜率、空間或超預期,成長估值將繼續承壓,中美經濟週期的錯位也可能會提前結束。

全球通脹上行超預期

我們判斷中游製造將在下半年佔優的依據之一是4Q21以來,市場已經對全球通脹預期定價較充分,關注點轉向通脹的邊際變化。從通脹的邊際變化看,海外受俄烏戰爭及中國疫情刺激,通脹走高,國內則在海外經濟修復動能趨弱,政策”保供穩價“以及高基數效應的支撐下,輸入性通脹壓力可控,PPI同比仍在温和下行通道,從而產生海內外的成本價差,有望轉化為中游製造型企業的利潤。若全球通脹超預期,則市場或重新為全球通脹預期定價,海內外成本價差有收斂風險,國內中游製造型企業的成本優勢弱化。