芯片大廠奔赴東南亞

本文來自格隆匯專欄:半導體行業觀察 作者: L晨光

在諸多因素疊加下,全球半導體產業也正面臨着新的波動,東南亞地區成為波動的“焦點”。

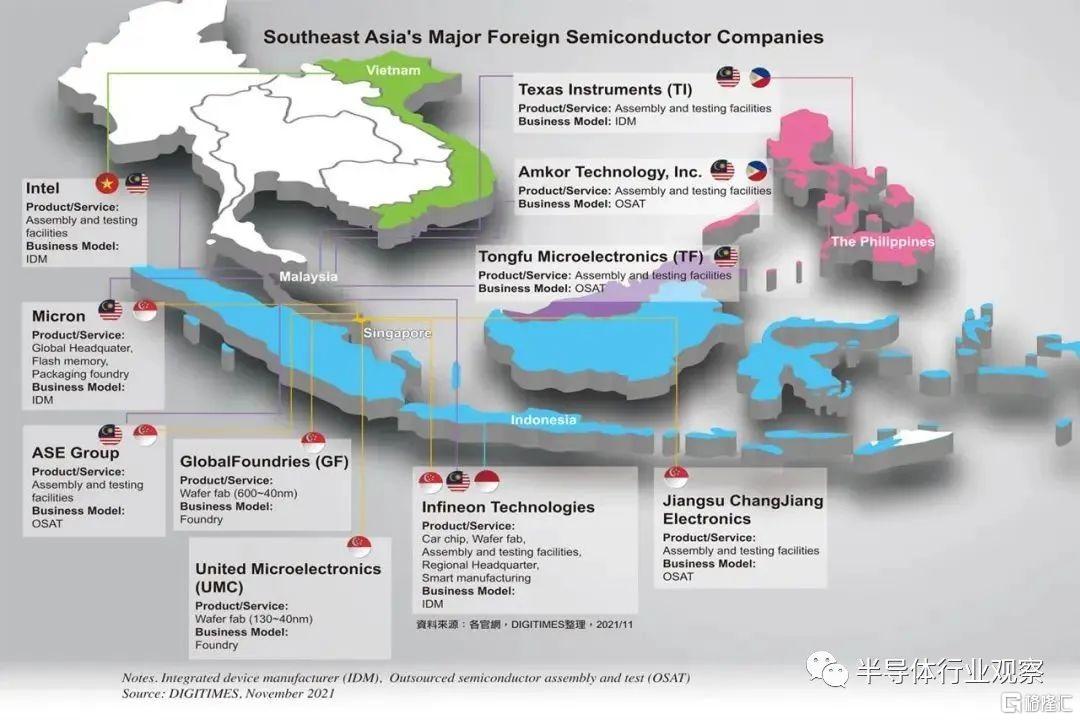

東南亞半導體產業雖然處於產業鏈低端,但在全球芯片產業鏈分工中發揮着至關重要的作用。全球估計有15%-20%的被動元件是在東南亞製造的,東南亞也是科技公司重要的測試和封裝中心,佔全球半導體封測市場的27%。據統計,東南亞國家的芯片市場規模2020年約為270億美元,預計將在2028年達到約411億美元。

東南亞半導體產業供應鏈(圖源:DIGITIMES)

追溯產業波動的背後推手,除了人口紅利和成本的關鍵因素外,在國際地緣衝突、中美貿易摩擦等因素作用下,保障供應鏈安全已逐步趨向共識,進一步催化全球電子產業鏈分流、遷移、波動與調整。

從2018年美國與中興華為事件掀起對華制裁,到美國《芯片法案》掀起全球芯片產業發展競賽浪潮,再到今年1月,美荷日三方的新協議再次擴大對華芯片出口管制措施...,一系列波動加速半導體廠在東南亞尋求“中國替代”,以填補美國試圖將中國大陸與芯片市場割裂開來造成的供應空白。

在這個過程中,包括各行業巨頭在內的眾多玩家紛紛在東南亞地區佈局,同時中國部分半導體產業鏈環節逐步遷至東南亞。新加坡、馬來西亞、越南、泰國、菲律賓和印度等國家正從半導體行業的全球重新排序中受益匪淺。

半導體廠商湧入東南亞

近段時間來,美國主要芯片設備製造商不斷將在中國的業務轉移到東南亞,表明美國出口管制加速了世界兩大經濟體的科技脱鈎。

應用材料、泛林集團和科磊公司共同掌握着約35%的全球半導體設備市場。據《日經亞洲》報導,自去年10月美國政府出台了全面的出口管制措施,限制中國獲得製造先進芯片的設備與人力以來,這三家公司開始將非中國籍員工從中國調往新加坡和馬來西亞,或增加東南亞地區的產能。

出口管制使美國公司在中國的業務下滑,也是是其產業轉移的關鍵因素。據SEMI數據,中國曾佔美國芯片設備製造商收入的近30%,但最新季度業績中,應材下降到20%,泛林為24%,科磊為23%。

泛林集團表示,公司的戰略是在地理上貼近客户,這促使它在整個亞洲進行投資,包括馬來西亞的新技術生產設施、韓國的技術中心,以及位於印度的工程設施。“由於宏觀經濟逆風、最近的貿易限制限制了我們在中國開展業務的能力,以及預計2023年全球晶圓製造設備支出將下降,我們正在採取一系列措施來管控成本。”

“鑑於目前的地緣政治壓力,我們在東南亞的業務在增加。”科磊也表達到。

此外,三星、英特爾、格芯和聯電等半導體廠商都在東南亞設有工廠,並計劃在那裏進一步擴張。

細數東南亞各國,新加坡的人力資本、基礎設施和友好的商業環境使其成為天然的首選停靠港;菲律賓、馬來西亞、泰國、越南擁有熟練的勞動力和人才基礎,可以為複雜芯片的後端製造提供支持。

如今,伴隨國際地緣格局和產業環境等變化,東南亞正成為芯片巨頭押注的“寶地”。

新加坡:產業鏈完整

筆者在此前文章《起底新加坡半導體》中描述了新加坡半導體產業從起步-興盛-式微-復甦的發展歷程。

2020年,新加坡半導體行業產值比重提升至46.3%。在短短几年時間裏,新加坡半導體行業實現了顯著增長。在隨後的發展歷程中,行業廠商將目光重新鎖定到了新加坡身上。

據瞭解,新加坡是美光全球總部、三個內存晶圓廠以及一個組裝和測試設施的所在地;也是英飛凌亞太總部所在地,負責管理研發、供應鏈、營銷和銷售;ST、安華高、聯發科以及分銷巨頭安富利和富昌等在新加坡設有工廠和分銷網絡。

此外,在晶圓製造環節,新加坡擁有格芯、聯電、SSMC、Soitec、Siltronic等企業;設備環節,有ASM、KLA等大型的生產基地,愛德萬、泰瑞達、TEL、泛林集團、應用材料等設備廠在新加坡也有較大的區域總部;在封測環節,日月光、Amkor、長電科技等封測大廠均在新加坡設有工廠。

據數據顯示,新加坡目前擁有包括40家IC設計公司、14家硅晶圓廠、8家晶圓廠、20家封測公司以及一些負責材料、製造設備、光掩膜等產業的相關企業。IC insights數據指出,2021年新加坡佔全球晶圓廠產能的近5%,在全球半導體設備市場中佔19%的市場份額。

這些廠商的加入,為新加坡半導體再次提供了動力。

而究其原因不難發現,是因為新加坡政府比其它國家更早地認識到半導體產業作為高科技製造業和整個電子產業支柱的核心重要性。憑藉税收優惠、專業的監管框架以及健全的知識產權(IP)制度,結合相對龐大的受過良好教育的工人和工程師,新加坡吸引了許多跨國公司的到來。

新加坡在過去一兩年年內公佈了數十億美元的半導體相關投資,並設定了到 2030年將其製造業增長50%的目標。

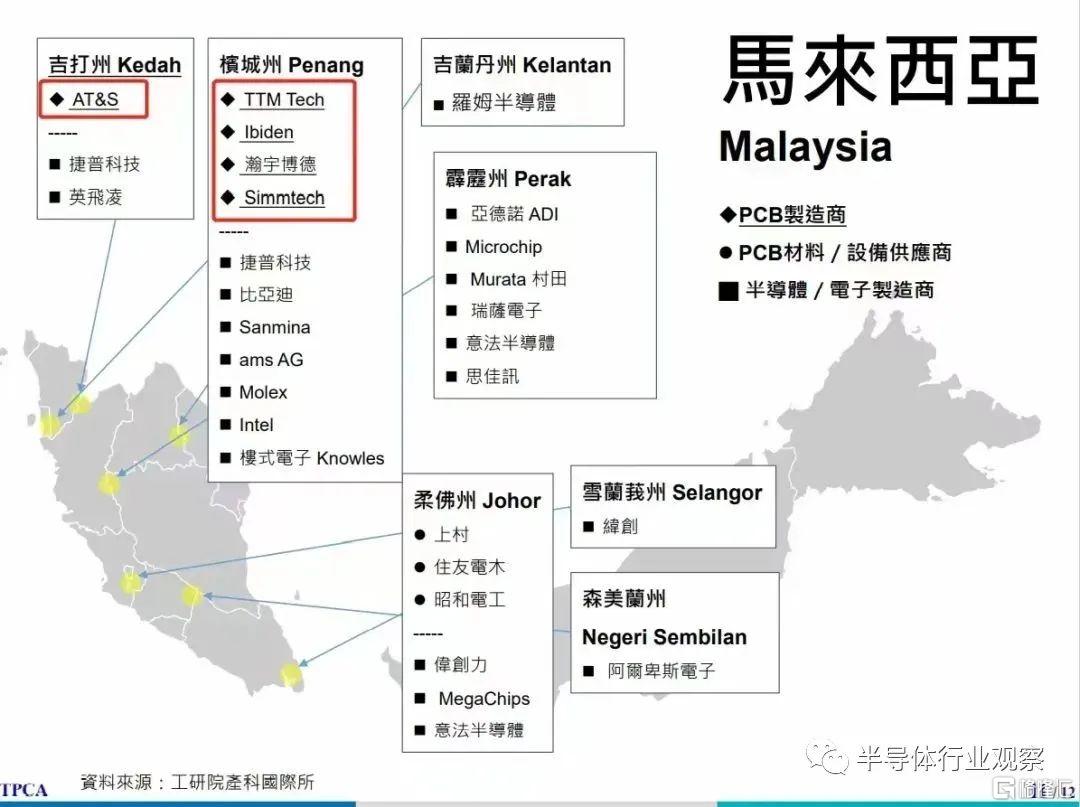

馬來西亞:封測重鎮

馬來西亞在半導體產業鏈中的封裝和測試環節發揮着重要作用。據瞭解,東南亞在全球封測的市佔率為27%,其中馬來西亞獨佔一半。

業內IDM大廠如英特爾、美光、TI等都已在馬來西亞設立了組裝和測試設施。此外,包括日月光集團和通富微電子在內的主要委外封測公司也在馬來西亞檳城設立了工廠。

其中,馬來西亞檳城更是被稱為東方硅谷,擁有50餘年的電氣和電子行業發展歷史,已成為馬來西亞領先的電子產業中心。據SEMI數據顯示,馬來西亞檳城在全球半導體行業後端產量約佔8%,成為全球領先的微電子組裝、封裝和測試地區。

去年11月,日月光在馬來西亞檳城的新芯片組裝和測試工廠破土動工,馬來西亞日月光 (ASEM) 的新工廠核心焦點高需求的包裝產品類型,包括銅夾和圖像傳感器。

除了封測領域之外,馬來西亞還有一些元器件以及功率半導體生產大廠。

MLCC大廠太陽誘電在2022年9月宣佈,將投資約180億日元在旗下位於馬來西亞砂拉越的子公司內興建MLCC新工廠,該座新廠預計於2023年3月完工。

2022年7月,英飛凌在馬來西亞居林新建的最先進晶圓廠舉辦了奠基儀式,該工廠投資超過80億令吉,將顯著增加公司的SiC和GaN的功率半導體制造能力,預計該工廠將於2024年第三季度完成建設。

據統計,馬來西亞有大概50家跨國半導體企業在當地設封測廠,本土公司較少,大部分為跨國公司,包括恩智浦、博通、美光、意法、英飛凌、德州儀器、安森美、日月光等。馬來西亞半導體行業正在努力從廉價代工逐步向上發展到設計及製造。

近幾年,馬來西亞還批准了總計950億令吉(約1400多億人民幣)的跨國微電子企業新投資項目。2022年上半年,又新批准了25個半導體產業鏈相關項目,總投資達92億令吉(約139億人民幣),投資方包括AMD、德州儀器和羅姆等知名企業。

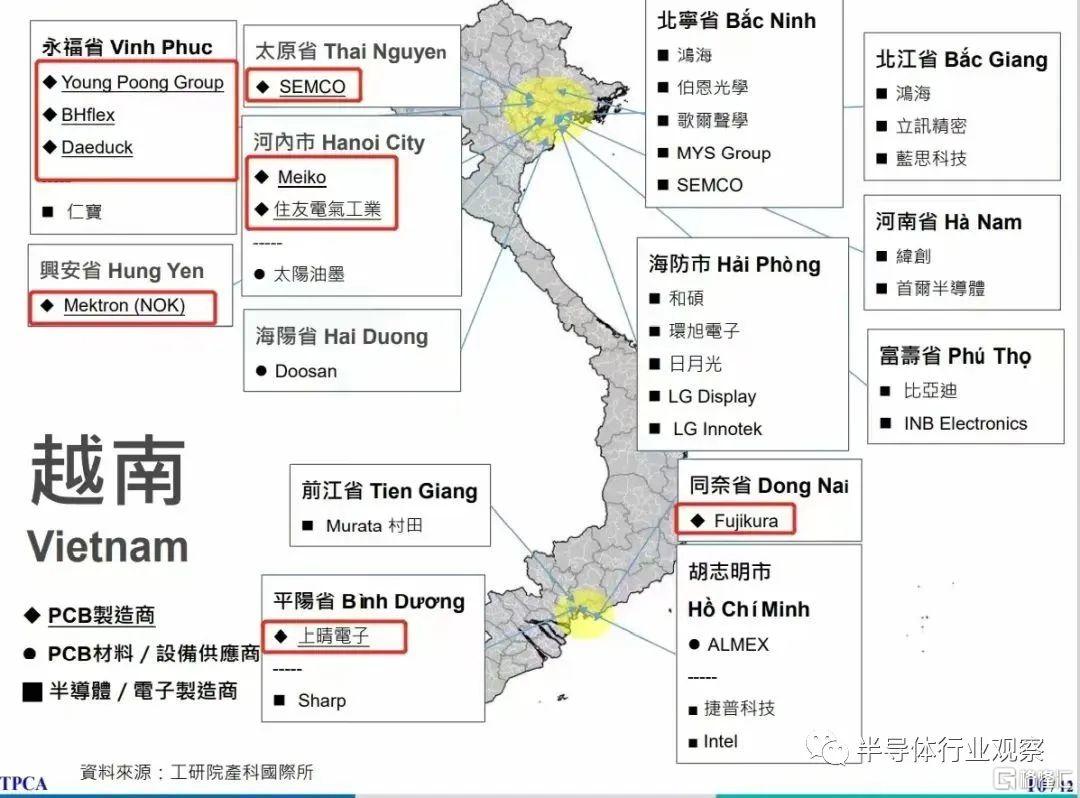

越南:加速轉移

當前,越南半導體產業在供應鏈的各個階段都在快速發展。

2021年初,英特爾向其越南業務注資4.75億美元,在西貢高科技園區建設高科技芯片測試和封裝設施。英特爾多年前投資10億美元在越南建芯片組裝測試廠,直到現在該工廠仍是英特爾集團的重要生產基地。

同年,韓國科技巨頭 Amkor Technology簽署了一項協議,將在北寧省建立一個價值16億美元的半導體制造廠。

去年8月,三星電子宣佈投資8.5億美元在越南生產半導體元件,這項投資將使越南成為與韓國、中國和美國一起為世界上最大的存儲芯片製造商生產半導體的四個國家之一。

除此之外,在越南投資的還有EDA軟件巨頭Synopsys正在將其投資和工程培訓從中國轉移到越南。此外還有瑞薩、Applied Micro、Splendid、Sonion等公司,不過目前項目規模都比較小。

在一眾國際半導體巨頭佈局加持下,越南的半導體產業也有望實現快速發展。調研機構Technavio的報吿顯示,2020-2024年越南半導體行業年複合年增長率將達19%,2024年產業規模為61.6億美元。

截至目前,越南的半導體產業仍以封裝和測試為主,利潤普遍較低的封測產業逐漸轉移出中國也給了它們機會。市場研究公司Technavio發佈的一份報吿認為,從2020年至2025年,越南的半導體市場將增長16.5億美元,年增長率為6.52%。

越南還擁有世界上最開放的經濟體之一,擁有15個自由貿易協定。根據VKFTA信息,越南取消了對韓國電子產品和零部件徵收的31項關税税目,這也促使韓國半導體巨頭三星來越南建廠。

儘管目前越南的半導體產業鏈比較薄弱,但是越南有和中國接壤的便利地理優勢。以及日本、韓國汽車大廠在當地設廠已形成的產業鏈,吸引電子製造大廠投資,朝向資本密集、技術導向的電子科技產業聚落。越南當地企業也更積極的投入IC工業包括產能擴充、併購等,未來或將成為半導體市場的重要一環。

對於越南半導體行業的前景,其優勢在於大量的廉價勞動力與土地。越南政府也在參與全球税收優惠競賽,但有分析師經過充分研究表示,越南沒有足夠的受過良好教育的工人,以及越南的官僚機構往往繁瑣和不可預測。

對越南來説,下一步是不僅要吸引外國直接投資,還要讓跨國公司融入越南經濟。必須立即消除該國投資環境中的不利因素,包括基礎設施落後、知識產權執法不力、程序繁瑣、供應商網絡欠發達和本地技能人才匱乏。

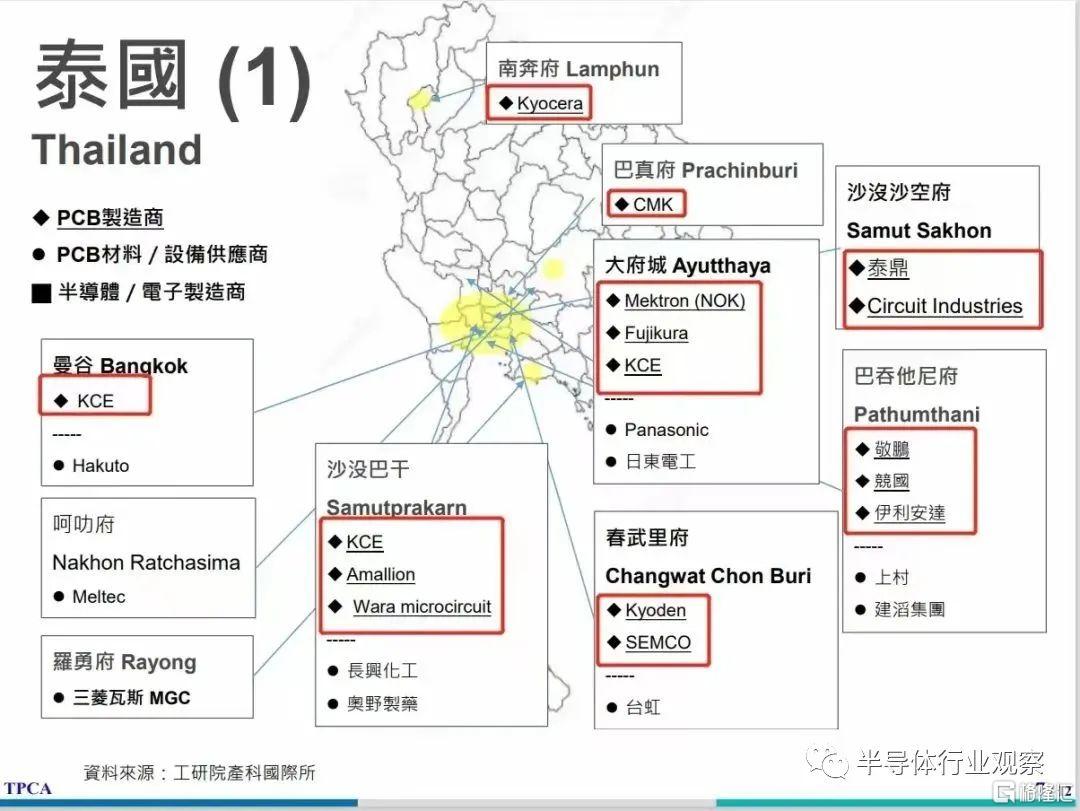

泰國:日本半導體廠商聚集地

泰國是全球排名第13位電子產品和零部件製造基地,也是日本企業長期投資的聚集地。索尼、羅姆、三星、村田、東芝、京瓷等都在泰國建立了Fab。此外,恩智浦、西部數據、微芯科技也在泰國有廠房。

在政策方面,泰國批准了半導體投資的税收優惠政策,對晶圓製造等前端資本和技術密集型製造業給予10年的税收減免。先進集成電路、IC基板和印刷電路板等機械投資15億泰銖以上項目可免徵8年企業所得税。

而在此前,泰國也出台了半導體的激勵措施,泰國投資委員會 (BOI) 表示,前 3 年研發支出不低於其總銷售額的 1%,或不低於2億泰銖的公司將獲得最多 5 年的額外企業所得税豁免,額外的年數取決於關於研發投入的金額。對於在主營業務中增加研發投資的公司,最長的聯合免税期為13年。

泰國擁有龐大的人力資源庫,勞動力成本是其獲得競爭力的關鍵因素,目前約有超過750000人在泰國從事電子電氣行業工作,政府正在積極加緊努力提高勞動力技能,以支持快速變化的技術。

菲律賓:MLCC之都

據瞭解,菲律賓最大的出口品類是半導體產業,2020年出口額為400億美元,佔出口的62%。

其中,菲律賓首都馬尼拉擁有“MLCC工廠聚集地”的稱號,這裏有村田、三星、太陽誘電等MLCC大廠。據數據顯示,村田在馬尼拉的大廠產能佔公司整體的15%;三星在馬尼拉的大廠產能佔公司整體的40%;太陽誘電在馬尼拉也有MLCC生產基地。

相比之下,菲律賓的半導體產業佈局不算完整,主打電子元器件的生產,尤以MLCC為主。但近年來也在更多相關企業佈局下實現半導體產業多元化。

為了保持競爭優勢,菲律賓政府正在努力吸引更多的半導體產業投資,還簽署了《企業復甦和企業税收激勵(CREATE)法案》,包括一項針對電子和半導體行業的戰略投資優先計劃。它還為創造就業和價值鏈、國家發展、研發以及創造新的財產和知識產權提供激勵措施。

整體上,在多國成為半導體“新星”同時,東南亞的這一產業正快速發展。據美國《財富商業洞察》的報吿,東盟半導體市場預計將從2020年的269.1億美元增至2028年的418.8億美元,年複合年增長率為 6.1%。此外,東南亞也已成為最重要的半導體輸出地之一。

印度:發力芯片製造

除了上述這些東南亞國家,近段時間印度也不時向外界透露“芯片雄心”,表示半導體廠商在亞洲面臨“地緣政治擔憂”和“自然災害風險”,而印度將成為“替代目的地”。

印度在設計芯片領域具有很大的優勢,印度的班加羅爾是世界最大的芯片設計中心之一。

但這也讓很多人發出疑問:“印度有沒有半導體制造業?”因為對比其他東南亞國家,印度半導體的表現並不突出。數據顯示,2020年印度進口了104億美元的硬件和軟件,而技術出口只有3億美元。過去兩年,疫情席捲全球導致半導體供應中斷,印度的芯片短缺問題尤為突出。

印度政府已經意識到,在半導體芯片等關鍵領域完全依賴全球供應鏈並不可靠。財政支持力度有限、製造業能力不足等,將嚴重製約該國半導體產業發展。

2022年,印度政府宣佈擬投資7600億盧比打造一項生產激勵計劃,該計劃將為半導體、顯示器製造及設計業提供具有“全球競爭力”的激勵方案,開創印度電子製造業的“新時代”。

目前也有企業選擇在印度投資,美國的半導體設備大廠應用材料投資5000萬美元在班加羅爾建立研發設施;美光在印度迅速崛起,也在海得拉巴成立了印度研究中心;新加坡IGSS Ventures將投資32.5億美元在印度泰米爾納德邦建立半導體高科技園區;鴻海集團和印度礦業及製造業集團Vedanta達成總額194億美元協議,在印度建造晶圓廠,預計2024年開始運作。

有消息透露,台積電也正尋求在印度設立晶圓廠,目前正與不同政府部會商談,確認在印度設廠的可行性。台積電已在印度邦加羅爾設立大型辦公室,支持亞洲、歐洲及北美客户,並且支援及鼓勵印度fabless芯片企業。

另一家中國台灣芯片製造商力積電也正在和多家印度公司展開探索協商,以幫助在當地設立新的芯片設施。力積電董事長黃崇仁曾表示,印度官方積極籌劃當地晶圓廠建設,已找力積電洽談,希望力積電在廠務、人才等領域給予協助。

與此同時,瑞薩電子、AMD、英特爾等國際芯片巨擘也都正着眼在印度設立據點,可望讓“印度製造”以全球規模推展。

近日,美國商務部長雷蒙多在接受採訪時直言,美國正考慮推進與印度在芯片製造上的合作。她透露,預計將在3月與多名美企CEO們一同訪問印度,就相關問題展開討論。

根據印度電子和半導體協會的數據,2021年印度半導體市場價值272億美元,預計到2026 年將增長一倍以上,達到640億美元。除了最近在印度的消息動態外,三星半導體印度研究院 (SSIR) 宣佈與印度科學研究所 (IISc) 建立新的合作伙伴關係。

寫在最後

綜合來看,上述這些單獨的業務決策加起來形成了一個較為明顯的趨勢:東南亞正在成為全球半導體行業發展過程中的贏家之一。在當前的產業環境與形勢下,東南亞和印度的半導體生態系統具有很大的增長潛力。

但東南亞多國和印度要實現“從代工生產轉向技術重鎮”的過程,仍存在諸多困難。

半導體作為資本、技術和知識高度密集型業務,其研發和製造需要完整的產業鏈各方面支持。現階段,東南亞地區對國外企業的依賴程度較高,發展半導體產業的途徑比較單一,主要從事封測等勞動密集型且處於產業鏈底端位置的業務。從產業維度來看,勞動力成本優勢是吸引外資的主要因素。而這很可能也是阻礙東南亞半導體產業進一步發展的關鍵因素。

目前,幾乎所有重要國家都將半導體產業上升到了國家戰略層面,但歐美、日韓、中國大陸和台灣等國家和地區仍在產業鏈各環節中佔據較大優勢。東南亞國家雖然在積極投資發展半導體產業,但短期內還不足以擾動全球市場格局,在產業鏈完整性、人才教育、基礎設施和制度等方面建設還有進一步完善和加強。

不可否認,半導體產業外資轉移對我國有一定影響,其可能加大就業和資本流出壓力。但同時,中國需要主動適應這個趨勢,加快半導體產業升級,應對產業轉移帶來的各種影響和挑戰。

對此,有業內人士建言:

對於政府層面而言,對內應當提高芯片產業的戰略地位,加大對芯片產業的全方面扶持力度,提高國內芯片研發、製造及生產能力。同時,加大芯片產業人才的培養,並通過人才項目,大力實施人才的“引留並舉”,鼓勵地方專門定製芯片產業高層次人才引進機制。

對外應當充分發揮國內超大規模市場的優勢,通過多元進口和自主替代,拓寬產品獲得渠道,並做好相關產業原材料的穩價工作。另外,還應保持對外開放合作的發展戰略,可以繼續通過更低的關税水平、更便利的市場準入,更透明的市場制度、更有吸引力的營商環境,打造更高層次的開放型經濟,以抵消因部分經濟體“抱團”對中國芯片產業造成的不利影響。

對於中國企業而言,對內應當建立半導體政策追蹤體制。密切關注美國、歐盟等經濟體有關出口管制的最新動態,及時調整企業的戰略佈局並不斷推動自身合規體系建設。

與此同時,更多國家的參與也意味着跨國芯片交易將面臨更大的政策變動風險。因此,在簽訂合同條款時,企業應當在協議中設置相關風險條款,以降低因政策調整產生的經濟損失。此外,企業還應建立備用供應鏈,儘量杜絕依託唯一材料來源渠道的情形出現,從而降低因物項缺失帶來的生產經營風險。