粵海投資(00270.HK)業績穩健,股息短期調整無需驚慌

最近,粵海投資在發佈業績公吿的同時對分紅也進行了調整。受此影響,資本市場出現明顯的震盪。

作為過去港股市場裏面妥妥的尖子生,粵海投資一直以穩健的經營著稱,且持續維持高分紅回饋股東,如今一改往日積極分紅的姿態,市場的反應其實可以理解。

但究竟該如何看待公司的這一變化?或許從財報中能夠發現答案。

1·基本盤依舊牢固

整體業績層面來看,過去一年,粵海投資營收有小幅上升,但利潤出現一定程度的下降。

數據顯示,2023年,粵海投資實現綜合收入為242億港元,按年上升4.3%,歸屬於公司所有者的綜合溢利按年下降34.5%至31.22億港元。公司指出利潤下降的原因主要由於投資物業公允值變動、持有的發展中待售物業及已竣工待售物業減值。

分業務層面來看。

首先是水資源業務板塊上。

作為公司核心業務之一,來自東深供水項目的盈利貢獻仍然為公司盈利的重要部份,年內對香港、深圳及東莞的總供水量為22.09億噸,產生收入63.83億港元。

其他水資源項目年內運營穩健,粵海投資來自其他水資源項目年內税前利潤(不包括匯兑差異淨額及淨財務費用)合共為18.54億港元,同比小幅增長1.1%。

再來看在非水資源業務板塊方面。

物業投資及發展業務板塊,旗下粵海置地過去一年受地產大環境影響業績承壓。財報顯示,粵海置地剔除投資物業公允值變動、處置物業產生的淨收益、持有的發展中待售物業及已竣工待售物業減值和淨財務費用影響,實現税前虧損為2.96億元港元,而上年同期税前利潤8590.7萬港元。

與此同時,酒店經營及管理業務則隨着疫情結束以及通關迎來新局面,板塊整體營業收入按年大幅增長了67.8%至6.49億港元,併成功實現扭虧為盈,税前利潤(不包括投資物業公允值變動及匯兑差異淨額)達1.06億港元。

百貨營運業務方面,實現總收入7.59億港元,經調整投資物業公允值變動及租賃變更收益後,税前利潤增加74.6%至1.01億港元,上年同期僅為5777.6萬港元。

能源項目方面,粵海能源項目實現收入18.18億港元,實現税前利潤(不包括淨財務費用)9972.2萬港元,一改過去大幅虧損的狀態。

粵電靖海發電實現收入82.59億港元,同比增長2.4%,實現應占利潤8962.6萬港元,相較上一年的應占虧損1.06億港元,2023年實現了大幅扭虧。

道路及橋樑業務分部方面,粵海高速實現收入6.64億港元,同比增長2.5%,實現税前利潤(不包括淨財務費用)3.72億港元,同比增長4.1%。粵海銀瓶實現税前利潤(不包括其他經營收入)1.34億港元,同比增長20.6%。

可以看到,粵海投資過去一年的利潤波動主要受到地產板塊的影響較大,不過也基本屬於非經營性虧損。儘管地產板塊承擔了一定的利潤壓力,但公司整體的經營基本盤依舊保持穩定。這一點從整體利潤的正向維持中可見一斑。

如若從整個房地產行業視角來看,在過去一年,許多房企面臨了利潤下滑甚至虧損的局面,粵海投資憑藉其多元化的業務佈局和穩健的財務基礎,展現了公司在市場波動中的韌性和適應能力。

總的來説,粵海投資在過去一年中表現仍然還算可圈可點,儘管面臨多重挑戰,但公司仍然能夠保持穩健的盈利能力,各項核心業務齊頭並進,經營質量邁向新的台階。

2·分紅的權衡

粵海投資在維持基本盤穩固的同時,利潤不可避免受地產行業大環境影響有所下滑,因此,此次分紅的調整也就成為市場頗具爭議的焦點。

在筆者看來,分紅調整的核心原因並非來自公司年度利潤層面的壓力,而更多的是基於整體經營戰略層面出發的權衡考慮。實際上,公司過去一年利潤承壓的核心原因在於物業減值,這也只是短期影響,並不會影響到公司的長期分紅。

但是不可否認的是,雖然公司可能依然會保持着相對穩定的盈利水平,但在面對日益複雜的市場環境和未來的發展需求時,必須審慎考慮資金的運用和配置。

當然對於投資者來説,其投資上市公司往往基於兩個目的,要麼是賺取資本利得,要麼則是獲取分紅。前者而言,往往受到市場較大波動帶來高度的不確定性,而後者一般相對來説則較為確定,許多上市公司要麼不分紅,要麼常年都維持在較為穩定的分紅當中,而也正因為這種確定性,保持穩健分紅的上市公司也常常備受市場投資人青睞。

從粵海投資的情況來看,公司便是港股市場分紅的標杆,過往持續保持穩健的分紅政策。iFind數據顯示,2008年至2022年期間,其每年都在派息並保持穩步增長,累計現金分紅數額達近350億港元。其中,2020、2021、2022年股利支付率基本也都保持在84%以上的高位水平。

(來源:iFind)

此次粵海投資年末擬派發末期股息每股0.12港元,疊加年中派發的0.19港元,2023年全年派發0.31港元,全年分紅率65%。

顯然,公司的這次分紅是低於市場預期的,因此也就引起市場的爭議和短期波動。但在公司整體戰略的考量下,這樣的決策筆者認為將有助於公司更好地應對未來的挑戰和機遇。不管怎麼説,在動態變化的市場環境中,如何企業要想長遠發展,必須要學會靈活應對各種變化,並始終將長遠的發展目標置於首位。

3·拐點已至,兼具安全性與確定性

站在當下來看,可以清晰地看到粵海投資其具備了兩大特質,並且已經踏入了經營的拐點,後續增長潛力頗具看點。

首先,從安全性角度來看,結合公司過去一年現金流情況,不難發現,公司呈現出的顯著改善趨勢。

2023年,公司全年經營活動年內淨現金流入約為107.11億港元,而上一年同期則是淨現金流出13.99億港元。特別是旗下地產開發板塊粵海置地,其經營活動淨現金流入約為36.07億港元,與上年同期的淨現金流出66.61億港元形成了顯著的反轉。

公司對自身現金狀況保持信心,對此,粵海置地在財報中也表示,集團現時之現金資源,加上經營業務產生穩定之現金流量,足以應付集團履行其債務責任及業務經營所需。公司在手現金保持充裕,截至2023年底,粵海投資擁有現金及銀行結餘達125.94億港元,較上年同期增加35.65億港元。

其次,從確定性角度來看,一方面在於水務主業的持續穩健,該業務2023年税前利潤佔到公司總比重的85%。其中,對港供水的的業務更是十足的現金奶牛。

值得一提的是,在2023年底,公司公吿了一份2024年至2026年東江水供水的新協議情況。新協議顯示,按每年供水量上限8.2億立方米,2024年至2026年的基本水價分別達51.36億港元、52.59億港元及53.85億港元,增幅為每年2.39%。

此外,公司內地水務產能也在快速提升,截止2023年底,公司內地供水運營產能854萬噸/天,而上年同期僅為543萬噸/天,聯營供水195萬噸/天,在建144萬噸/天;污水運營產能205萬噸/天,上年同期為192萬噸/天。這些均為水資源業務後續的業績增長帶來了確定性預期。

另一方面,眼下地產行業受益政策支持,供需兩端持續修復,不斷迎來好轉。與此同時,經濟持續恢復的大環境下下,推動酒店、百貨等業務穩步復甦,公司電力、路橋等業務也保持穩健發展姿態,這些都將為粵海投資的未來業績提供堅實支撐。

除此之外,考慮到美國加息步入拐點,作為具備公共事業股特質的粵海投資也將在資本市場迎來新的機會。隨着新的降息週期到來,中美利差倒掛程度、資本外流以及人民幣匯率貶值程度等一系列壓力將得以緩解,這些都將有助於降低公司財務成本,減少公司匯兑損失,對利潤帶來增厚效應,同時助力資本市場估值修復。

4·結語

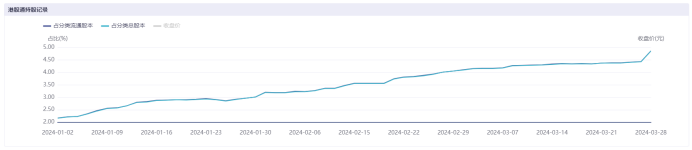

財報公佈後,粵海投資獲得了控股股東的持續增持。公司公吿,3月26日至28日期間,控股股東粵海控股於公開市場購買公司1425.8萬股,每股平均價3.51港元。增持後,粵海控股共計持有37.07億股,持股比例則已從公司已發行股份總額約56.49%增加至約56.71%。

公吿同時指出,增持事項顯示粵海控股對公司未來發展前景充滿信心,及對公司的長期發展作出全力的支持。基於對公司前景的信心及長期投資價值的認可,粵海控股將適時地繼續增持公司股份。

在股東大手筆增持的同時,南下資金也保持流入態勢,其中在2月28日當日,就增持了2798.60萬股,推動港股通持股比例提升0.43個百分點,位居當日增持比例提升排行榜前六。這也足以表明,市場資金對粵海投資的未來發展充滿信心,為公司後續的市場表現提供了積極的支撐。

(來源:iFind)