您正在瀏覽的是香港網站,香港證監會BJA907號,投資有風險,交易需謹慎

彭博:芯片危機折射出的半導體產業瓶頸

uSMART盈立智投 04-06 10:27

一場史無前例的疫情,擾亂了全球半導體供應鏈,從手機到汽車等產業似乎都突然喊着缺芯片,並讓許多國家的官員開始意識到,確保 芯片供應是個「國安」等級問題。但這場 芯片危機同時也暴露了供應鏈存在的諸多瓶頸,想解決當前短缺問題恐怕難以一蹴可幾。

從約60年前被髮明出來後, 芯片已從鮮少有人關心的電腦零件,演變爲現代各形各色裝置背後最關鍵也最昂貴的元件。COVID-19疫情期間,如智慧手機和PC等特定產業意外涌現的需求,刺激 芯片需求爆發,也導致了近來衝擊供應鏈的全球 芯片空前短缺現象。

根據市場調研公司SIG SUSQUEHANNA提供的半導體通路商數據,今年2月 芯片平均交貨期(lead time,從客戶下單到出貨的時間)已拉長至15周,超越2018年中的高峯,寫下2017年初該公司開始收集相關資料來最高紀錄。例如,美國半導體大廠博通(BROADCOM)----博通因業務觸角遍及供應鏈而被視爲產業景況風向球----2月交貨期已升至22.2周,較2020年2月的12.2周大爲延長。 SIG SUSQUEHANNA所蒐集半導體通路商資料顯示,今年1月 芯片平均交貨期增加了6.5天、2月又再增6天,使交貨期拉長至15周,爲2017年初有資料來最高紀錄;彭博/SIG SUSQUEHANNA

這波芯片短缺潮已對通用汽車(GM)和福斯汽車(VW)全球生產造成影響,並促使從華府到北京等地官員轉向危機管理狀態,臺積電(2330)和三星電子(SAMSUNG)也因此躍居各國政府和投資人眼前。全世界絕大部分最先進 芯片雖然都來自這2家亞洲半導體巨擘,但它們的產能依然不足以滿足全部需求。這意味當前 芯片短缺困境可能會持續數季,或什至直到明年。

相關警告聲正不斷響起。從汽車零件供應商德國馬牌(Continental)、面板製造商羣創光電到生產車用MCU(微控制器)的日本瑞薩電子(RENESAS),近幾周愈來愈多企業示警, 芯片元件不足對生產的影響恐比原先預料持續更久----有可能會持續到夏季結束後。

三星電子3月也在股東年會上警告全球半導體供需「嚴重失衡」,是至今公開示警 芯片短缺危機的行列中,規模最大的企業。同時,博通執行長陳福陽(Hock Tan)透露,該公司今年的 芯片產能已全被訂光了,客戶「願意搶先預訂在今年剩餘時間內交貨的產品。」

此外,常被拿來和特斯拉(TESLA)相比的中國電動車製造商蔚來汽車(NIO),在3月底成爲最新1家因缺 芯片而減產的車商,也是中國第1家因此宣佈減產的知名車商。

SIG SUSQUEHANNA所蒐集半導體通路商資料顯示,今年1月 芯片平均交貨期增加了6.5天、2月又再增6天,使交貨期拉長至15周,爲2017年初有資料來最高紀錄;彭博/SIG SUSQUEHANNA

這波芯片短缺潮已對通用汽車(GM)和福斯汽車(VW)全球生產造成影響,並促使從華府到北京等地官員轉向危機管理狀態,臺積電(2330)和三星電子(SAMSUNG)也因此躍居各國政府和投資人眼前。全世界絕大部分最先進 芯片雖然都來自這2家亞洲半導體巨擘,但它們的產能依然不足以滿足全部需求。這意味當前 芯片短缺困境可能會持續數季,或什至直到明年。

相關警告聲正不斷響起。從汽車零件供應商德國馬牌(Continental)、面板製造商羣創光電到生產車用MCU(微控制器)的日本瑞薩電子(RENESAS),近幾周愈來愈多企業示警, 芯片元件不足對生產的影響恐比原先預料持續更久----有可能會持續到夏季結束後。

三星電子3月也在股東年會上警告全球半導體供需「嚴重失衡」,是至今公開示警 芯片短缺危機的行列中,規模最大的企業。同時,博通執行長陳福陽(Hock Tan)透露,該公司今年的 芯片產能已全被訂光了,客戶「願意搶先預訂在今年剩餘時間內交貨的產品。」

此外,常被拿來和特斯拉(TESLA)相比的中國電動車製造商蔚來汽車(NIO),在3月底成爲最新1家因缺 芯片而減產的車商,也是中國第1家因此宣佈減產的知名車商。

疫情重塑市場需求

伴隨智慧手機普及和電腦運算能力提升,過去10年來各類 芯片元件----從基本MCU、記憶體 芯片到最複雜的高階處理器----的整體需求持續增長。調研機構IDC資料顯示,逐年穩定成長的全球半導體營收在2019年出現下滑,但緊接着疫情席捲全球帶動家用電子裝置需求激增,使2020年半導體營收又增長5.4%。

同時,隨着原先所採零件以機械爲主的汽車等裝置愈來愈「智能化」,其中需要的 芯片也愈來愈多。根據Deloitte相關報告,涵蓋從面板到車用系統等所有汽車電子零件,到2030年預估將佔1臺車生產成本的45%;這類電子零件內建的 芯片元件成本則預估將從2020年的475美元,到2030年增至600美元。

過去10年來整體 芯片需求穩定增長,上圖爲IDC所統計對各產業 芯片銷售金額(不包括臺積電或格芯等單純從事晶圓代工業務企業的銷售);彭博/IDC

在需求面以外,若從供應鏈的另一端來看,過去這些年半導體製造商的產能一直亦步亦趨跟隨銷售成長。SEMI(國際半導體協會)資料顯示,市場內只要有新產能上線,就會立即被買方吸收----這反映市場需求和可取得的生產資源大致相符。然而半導體的先進製造技術,卻日漸集中到少數業者手中。

產業專家指出,這種不平衡在8吋(200mm)晶圓供應上格外明顯;8吋晶圓主要用於製造中低階 芯片產品,包括從汽車到消費電子等廣泛產業所需,但目前供不應求的電源管理 芯片和麪板IC在內。

由於疫情帶來的不確定性,2020年 芯片訂單劇烈波動,讓半導體廠商難以配合需求來調整產能。這是導致近月汽車業頻頻傳出減產及商店內PlayStation和Xbox總是缺貨的原因。

汽車製造商之所以首當其衝,一大因素在於庫存規劃欠佳。在疫情爆發初期,汽車業低估了汽車消費需求,自然認爲 芯片元件用量將隨汽車產量減少,結果卻出乎意料。如今汽車業因上遊缺料而紛紛減產,並預期今年因而錯失的營收將達610億美元。不過,臺積電高管在最近2次財報法說會上都提到,許多不同產業的客戶爲規避不確定性所釀風險,累積的庫存已高於正常水準。

半導體制造與技術提升所消耗的成本,在近10年間呈倍數暴增,進一步加劇了供應鏈失衡問題----龐大的成本使 芯片生產成了口袋夠深的業者纔有辦法踏足的領域。例如,臺積電今年資本支出上看280億美元,較2020年大增63%;三星電子則爲追趕臺積電,在2019年宣佈對半導體事業的10年期1160億美元投資計劃。

半導體產業發展瓶頸

目前最複雜也最昂貴的 芯片,當屬高通(Qualcomm)、輝達(nVIDIA)或蘋果公司(Apple Inc.)等公司爲手機和電腦等產品設計的邏輯 芯片。這些「無廠半導體」公司只負責設計,不從事生產,製造工作都交給了所謂的「晶圓代工」工廠。

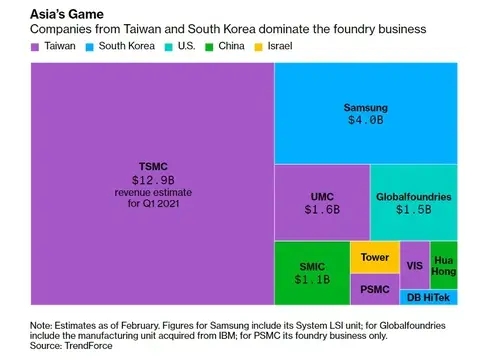

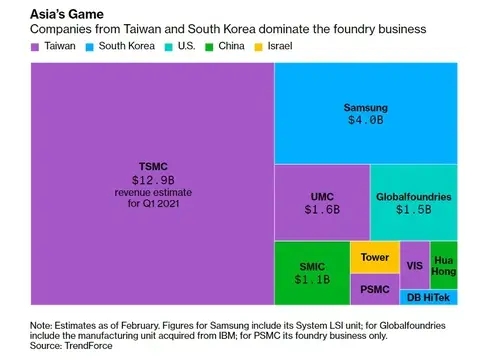

這是半導體業如今另一個關鍵瓶頸。目前約3或4家晶圓代工業者,就佔據全球絕大部分晶圓生產----以臺積電、三星電子2大巨頭爲首,然後是落後一段距離的格芯(GLOBALFOUNDRIES)及聯電(2303 )。

據估計,全球達91% 芯片代工業務集中在亞洲地區,以臺積電所在的臺灣及三星電子所在的南韓爲2股最大勢力。

臺灣和南韓顯然是晶圓代工市場的2大勢力,上圖爲2021Q1全球主要晶圓代工業者營收預估(2月所做預估);彭博/TrendForce

華府新上任的拜登政府,已把半導體列爲國安議題。美國若想重新取回 芯片自主能力,機會或許將落在英特爾(intel)近日才公佈的200億美元建廠計劃上。英特爾以營收計爲全球最大半導體公司,該公司除了 芯片設計,也從事自有 芯片製造,但蓋新廠大幅擴張製造能力,可望協助英特爾跨足晶圓代工業務。

在規模、精密度及業務觸角3方面,臺積電都是當之無愧的晶圓代工界領袖,每年爲幾乎所有產業的大企業客戶生產百萬片晶圓。2020年,臺積電出貨總量達1240萬片12吋晶圓約當量,比2019年的1010萬片大爲增加。臺積電30餘年來持續完善製造工藝、每年投入鉅額資本支出,才確保能始終身處產業技術前沿。

根據《彭博》供應鏈資料估計,臺積電達25%營收是來自Apple,爲臺積電最大直接客戶。但臺積電的重要性,在於該公司在整體半導體供應鏈中扮演的關鍵角色;臺積電也爲其他 芯片製造商或無廠半導體公司進行代工生產,客戶包括博通、高通、英偉達達、安謀(AMD )、德儀(TEXAS INSTRUMENTS)等等,而這些企業又是一些全球最大的消費電子、通訊設備和汽車零件業者的供應商。

供應鏈其他部分也可能出現瓶頸。例如,荷蘭ASML的先進光刻機設備獨步全球,壟斷了相關設備市場;還有日本信越化學(Shin Etsu),在半導體制造所需化學材料中享有極高市佔。此外,若沒有電子設計自動化軟體,也無法展開半導體制造,美國Cadence和新思科技(synopsys)是該領域的佼佼者。

美國和歐洲等地官員一方面拜託臺灣當局協助解決全球 芯片短缺問題,一方面試圖建立本國 芯片製造能力。然而美國投資銀行BERNSTEIN指出,針對當前 芯片短缺危機,政府其實做不了什麼。因爲不管是建於何處,要興建1座半導體制造設施並使其順利運轉,都須耗時多年。

臺灣和南韓顯然是晶圓代工市場的2大勢力,上圖爲2021Q1全球主要晶圓代工業者營收預估(2月所做預估);彭博/TrendForce

華府新上任的拜登政府,已把半導體列爲國安議題。美國若想重新取回 芯片自主能力,機會或許將落在英特爾(intel)近日才公佈的200億美元建廠計劃上。英特爾以營收計爲全球最大半導體公司,該公司除了 芯片設計,也從事自有 芯片製造,但蓋新廠大幅擴張製造能力,可望協助英特爾跨足晶圓代工業務。

在規模、精密度及業務觸角3方面,臺積電都是當之無愧的晶圓代工界領袖,每年爲幾乎所有產業的大企業客戶生產百萬片晶圓。2020年,臺積電出貨總量達1240萬片12吋晶圓約當量,比2019年的1010萬片大爲增加。臺積電30餘年來持續完善製造工藝、每年投入鉅額資本支出,才確保能始終身處產業技術前沿。

根據《彭博》供應鏈資料估計,臺積電達25%營收是來自Apple,爲臺積電最大直接客戶。但臺積電的重要性,在於該公司在整體半導體供應鏈中扮演的關鍵角色;臺積電也爲其他 芯片製造商或無廠半導體公司進行代工生產,客戶包括博通、高通、英偉達達、安謀(AMD )、德儀(TEXAS INSTRUMENTS)等等,而這些企業又是一些全球最大的消費電子、通訊設備和汽車零件業者的供應商。

供應鏈其他部分也可能出現瓶頸。例如,荷蘭ASML的先進光刻機設備獨步全球,壟斷了相關設備市場;還有日本信越化學(Shin Etsu),在半導體制造所需化學材料中享有極高市佔。此外,若沒有電子設計自動化軟體,也無法展開半導體制造,美國Cadence和新思科技(synopsys)是該領域的佼佼者。

美國和歐洲等地官員一方面拜託臺灣當局協助解決全球 芯片短缺問題,一方面試圖建立本國 芯片製造能力。然而美國投資銀行BERNSTEIN指出,針對當前 芯片短缺危機,政府其實做不了什麼。因爲不管是建於何處,要興建1座半導體制造設施並使其順利運轉,都須耗時多年。

臺灣和南韓顯然是晶圓代工市場的2大勢力,上圖爲2021Q1全球主要晶圓代工業者營收預估(2月所做預估);彭博/TrendForce

臺灣和南韓顯然是晶圓代工市場的2大勢力,上圖爲2021Q1全球主要晶圓代工業者營收預估(2月所做預估);彭博/TrendForce