招股進行時!一文看懂京東物流(2618.HK)的成色

時隔14年,脱胎於京東集團(以下簡稱“京東”)的京東物流(2618.HK),即將要在港上市了。據港交所官網,京東物流已正式啟動招股,招股時間為5月17日-21日,擬發行約6.09億股,其中公開發售約佔3%,國際配售約佔97%,每股發行價為39.36-43.36港元,預計將於5月28日在港掛牌上市。這也是繼京東健康、京東數科之後,京東在資本市場打出的第三張王牌,逐步兑現其孵化上市大計。

值得留意的是,京東物流本輪還引入了包括軟銀、淡馬錫、黑石、中國國有企業結構調整基金、Matthews Funds(索羅斯旗下基金)、Oaktree(橡樹資本)在內的七家基石投資,合計擬認購額達15.29億美元(合約118.82億港元),這無疑給市場吃了強效定心丸。

眾所周知,“多”、“快”、“好”、“省”是電商購物體驗的四大核心痛點。長期以來,京東憑藉快速且優質的服務體驗著稱,2007年開始自建物流後,這一核心優勢得以持續強化,並且逐步從服務京東內部的物流服務部門走向開放的獨立物流企業。京東物流作為持續進化的樣本,也被視作京東零售堅實的護城河,而從這點來看,京東也被認為是最像與亞馬遜的國內電商巨頭。

實際上,這種重資產的經營思路在當時還是難以想象的,因此各種爭議和質疑在所難免,但如今隨京東物流的壯大,證明這條路並沒有走錯。

那麼,即將上市的京東物流,成色到底如何?對此,可以圍繞核心商業邏輯、關鍵壁壘、經營業績、未來成長邏輯及估值水平這五個維度來加以分析判斷。

1、從京東零售體系走向體外獨立物流企業

京東物流定位於技術驅動的供應鏈解決方案及物流服務商,業務涵蓋倉配、快遞快運、大件、冷鏈及跨境等多個物流子賽道,其中倉配服務佔各年收入的50%至70%。

由於商流決定物流,SKU的差異決定物流模式的殊途。京東以自營3C電子產品起家,後逐步橫向擴張品類,在家電、3C電子產品以及快消品等垂直領域優勢突出,而這些品類通常具備客單價高、週轉快且具有一定時效要求等核心特點,因此重倉配對於京東來而言是最優解。

京東物流的CEO王振輝曾於2017年對外提出“3S理論”,用來詮釋物流新形態的核心特徵,其中以減少物品搬運次數,縮短商品與消費者之間的距離,提高履約效率的短鏈(Short Chain),可歸結為京東物流構建的底層邏輯之一,而在這點上,與順豐這類三方物流公司“以增加搬運次數”的核心邏輯是截然不同的。

京東物流的3S理論

(來源:中信證券)

與此同時,京東物流有京東電商體系的商流作保障,這是三方物流公司不具備的天然優勢。而且在模式上,其也不同於菜鳥平台化的打法,即與物流商合作,不直接參與運輸,主要通過智能分單、路由規劃、菜鳥驛站、倉儲服務(自建+整合)等環節影響產業鏈運行。京東物流以自營倉儲(自建+整合)為主,並僱傭大量的快遞員,圍繞京東商城完善其物流配送體系,更加體系化。

(來源:西南證券)

而對於電商運營效率及用户體驗的提升,京東物流可謂是居功至偉。儘管自2012年起,SKU數量顯著增長,但京東在過去12個月的存貨週轉天數依舊穩定在40天以下,這一水平甚至接近好市多(Costco)(約30天)這樣的頂級零售商,而且值得留意的是,京東僅自營商城的SKU數就高達幾百萬,好市多卻只有其零頭。與此同時,京東物流的履約費率還在持續下降。

(來源:國金證券,公司招股書)

2、六張網,兩大利器

在京東的物流體系中,憑藉高度協同的“六張網”(倉儲網絡、綜合運輸網絡、最後一公里配送網絡、大件網絡、冷鏈網絡及跨境網絡),從而架設起覆蓋全國的物流網絡基礎設施。招股書數據顯示,到去年12月末,該網絡已可觸達超過220個國家及地區。

其中,倉儲和技術作為京東物流的兩大核心利器,佈局明顯佔優。

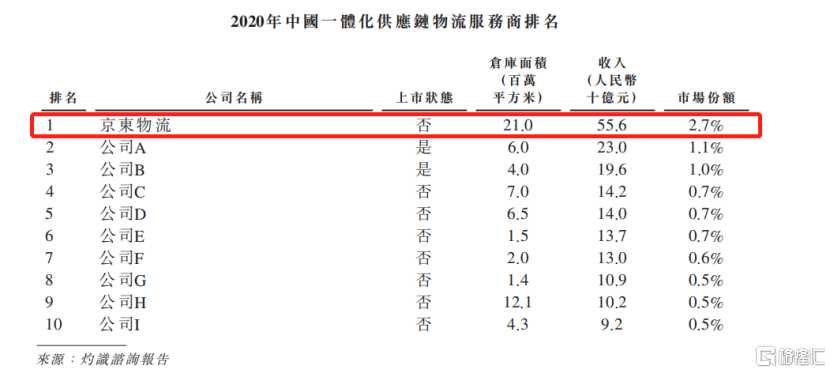

倉儲方面,到去年12月末,運營面積達2100萬平方米(包括雲倉生態平台上雲倉的管理面積),遙居國內一體化供應鏈物流服務商首位。

且倉庫佈局廣泛,並採取三級倉的佈局思路,在全國設置區域物流中心(RDC,數量超過300個,覆蓋中國七大區)、前端物流中心(FDC)及其他倉庫。

京東物流坐擁龐大的倉儲網絡基礎設施,並通過技術來賦能各個業務環節,以提升管理運營效率,進而保障優質的服務體驗。

例如在倉配方面,憑藉運營經驗及AI算法來優化向客户推薦最近、最優的倉儲方案,建立履約效率基礎,同時建設具備較高程度的自動化、智能化水平的智能倉管(比如位於國內22個城市的32座亞洲一號智能倉庫中大規模應用AGV、機器人、智能倉庫管理系統)和直營配送團隊(約19萬人的直營配送團隊,有效地支持京東“211限時達”配送,京東約90%的在線零售訂單可於下單當日或次日送達)。

3、成長性充足,已扭虧為盈

2018-2020年,京東物流的總收入由約379億元(人民幣,下同)增至約734億元,年均複合增速逼近40%;今年一季度收入達224億元,同比增長64.1%,增長進一步提速。

(來源:公司招股書)

在營收快速上漲同時,毛利與毛利率水平也呈現穩步提升的趨勢,其中毛利從11億元猛漲至63億元,年均複合增速達141%,對應的毛利率由2.9%提升了5.6個百分點至8.6%。

(來源:公司招股書)

毛利率的持續提升,主要由於收入的快速增長帶動規模經濟效應顯現。在此基礎上,京東物流其實已於去年實現盈利。若剔除掉約48.6億元的優先股公允價值變動帶來的影響後,公司經調整後淨利潤約17.1億元,這也進一步驗證了其商業模式的可行性。不難預見,隨着規模不斷增長及智慧化和一體化滲透的提升,京東物流大概率正迎來收穫的“甜蜜期”。

再透過現金流窗口來看,京東物流同樣表現出健康的發展走勢。近三年來,京東物流的經營現金流持續增長,且在2019年實現正向的自由現金流,並維持增長態勢。

4、商流保障快遞業務增長,一體化供應鏈業務空間廣闊

參照亞馬遜的發展路徑及京東自身的基因,總體來看,京東物流未來的成長邏輯主要可歸結為兩方面:

一方面,受京東零售商流的帶動,帶動單一快遞業務的持續增長,中短期主要取決於京東商城的GMV增長。值得留意的是,京喜在下沉市場不斷拓展,大概率也將為京東物流帶來更多的增量空間。

另一方面,一體化供應鏈業務已是京東物流的核心引擎。招股書數據顯示,2018-2020年,京東物流來自一體化供應鏈業務的收入從約341億元增至約556億元,年複合增長率達28%左右,目前佔比超過七成。相應地,外部客户數量由超過3.2萬名上漲至近4萬名。

而國內一體化供應鏈市場的一片廣闊的沃土,京東物流仍大有可為。據灼識諮詢報吿顯示,2020年中國一體化供應鏈物流服務行業的市場規模已超過2萬億元,預計到2025年將突破3萬億元,五年間實現萬億增長。但目前該市場格局依舊非常分散,CR10不到10%,京東物流約佔2.7%,增長潛力顯著。

5、估值水平

按現行的招股發行價計,京東物流的市值大約在2398-2641億港元之間,按現行匯率計,合約1990-2192億人民幣,這到底貴不貴?

對於未盈利的公司,通常傾向於用PS模型進行估值,京東物流2020年營收約為734億元,京東物流PS約在3x左右。假定2021年收入增速維持在40%,對應2021年的PS約為2x。

目前,順豐控股市值在2318億元左右(近三年均值),假設2021年維持30%的增速(近三年複合增速),相應的PS為1.16x。根據長城戰略諮詢上個月發佈的《2020年中國獨角獸企業名單》,菜鳥物流彼時估值為300億美元(按2020年匯率均值計,合約2022億元),其2020年營收約為222億元,,假定其增速維持在50%,預估對應的PS約為6x(這還是在未考慮其估值提升的情況下)。此外,再看下通達系中業績最好的中通快遞,市值在1253億元(近三年均值),2020年營收約為252億元,假定2021年繼續維持24%的增速,則相應的PS約4x。這樣比較來看,京東物流其實並不算貴。