半導體集體漲停!國產替代的巨浪下還有哪些機會?

今日半導體整個板塊大漲8.57%,有20個公司漲幅超過10%,產業鏈上遊的IC設計、材料設備,以及中遊的晶圓製造都大幅上漲,整體表現得非常強勢。

今天受到利好的消息刺激,彭博社傳國家高層將牽頭第三代芯片的開發,以及該技術的一系列金融和政策支持,目的是在晶圓製造環節實現真正的自主能力。雖然是有利好刺激,但追本溯源,其核心本質還是行業景氣度持續上升+國產替代開始真正落地,所以我們說今年將是半導體(尤其是上遊材料設備)國產替代的元年。

A股半導體整個行業已經走出明確的向上趨勢,但結構上還是有顯著的強弱之分,主要集中在幾個核心細分領域,並且市場一直在尋找α的最優解。

接下來我們就來梳理一下半導體行業裏都有哪些投資機會,以及它們的投資邏輯都是怎樣的。

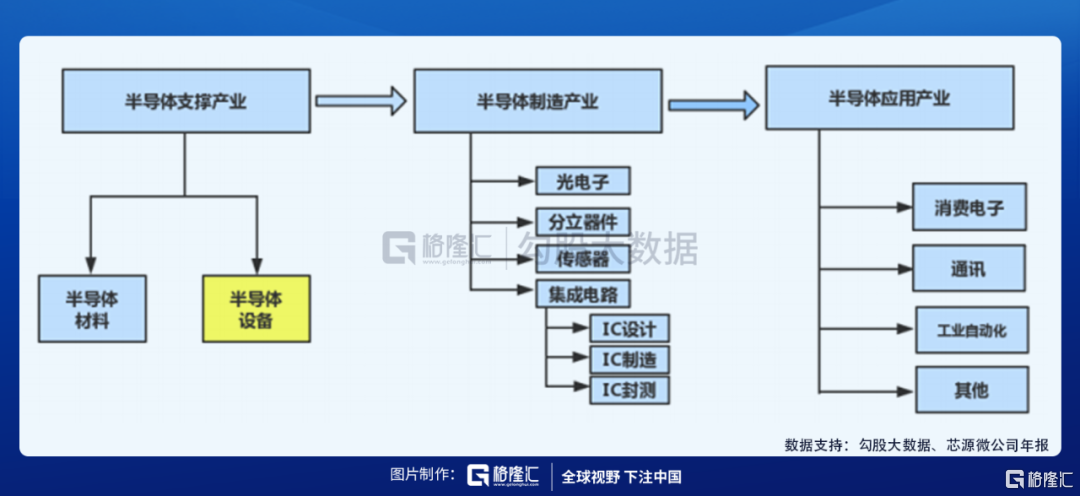

我們先把芯片分爲幾個部分,一是IC設計環節,二是製造環節(包括材料&設備、晶圓代工廠),這也是實現國產替代的核心領域,三是封裝測試。

其中基本面更優的是IC設計、製造(包括材料&設備、晶圓代工),接下來我們就來一一說明一下這些方向的內容。

1、設計:這部分的公司比較多,主要看下遊景氣度

手機智能化帶動了手機SoC、基帶、通訊、顯示驅動等芯片等需求成長,手機鏈上的IC芯片設計公司是過去10年最大的贏家,如高通、聯發科等。我們再看近期美股漲得更好的英偉達,核心是英偉達的下遊主要是以汽車爲主,尤其是新能源需求大增對英偉達的極好的促進作用。

而我們在找國內更優質的IC設計公司的時候,核心是看這個公司下遊的客戶是不是處在非常高景氣度的賽道。比如射頻天線的卓勝微、FPGA的紫光國微、功率半導體的斯達半導、IoT物聯網的樂鑫科技、安卓TWS的恆玄科技、智能應用處理器SOC的全志科技等,其共性都是下遊需求非常旺盛。

除了看下遊需求外,另一個是要重點關注這個公司是否能拿到足夠多的晶圓代工產能,短期內是對於利潤會有影響,但長遠來看,這是對公司市場份額的影響。

2、製造

除了行業景氣度之外,製造環節最大的邏輯就是國產替代,但這並不意味着所有產品將有國內企業全部替代。由於半導體整個製造環節和流程非常複雜,幾乎不可能由單一某個企業或者國家完成。

中國半導體未來將從全部外循環,轉向外循環+內循環的雙循環架構,基於半導體是全球化深度分工的現實,外循環也就是團結非美系設備商依舊是重點和現實的選擇。我們所說的國產化更準確來說是“去美化”。

製造環節是我們比較弱的部分,在國家內循環的戰略中是決定底線的基礎因素。未來中國半導體的重點將集中轉向到短板上,也就是集成電路,具體包括設備、材料、EDA/IP、製造等環節。美國兩張王牌是設備和軟件,微軟、應用材料、KLAC、Cadence等巨頭把持着最底層的核心技術,中國在半導體上的戰略是去A化,並不是全部國產化。

(1)設備:主要看中遊晶圓資本開支情況,同樣疊加過程替代邏輯。

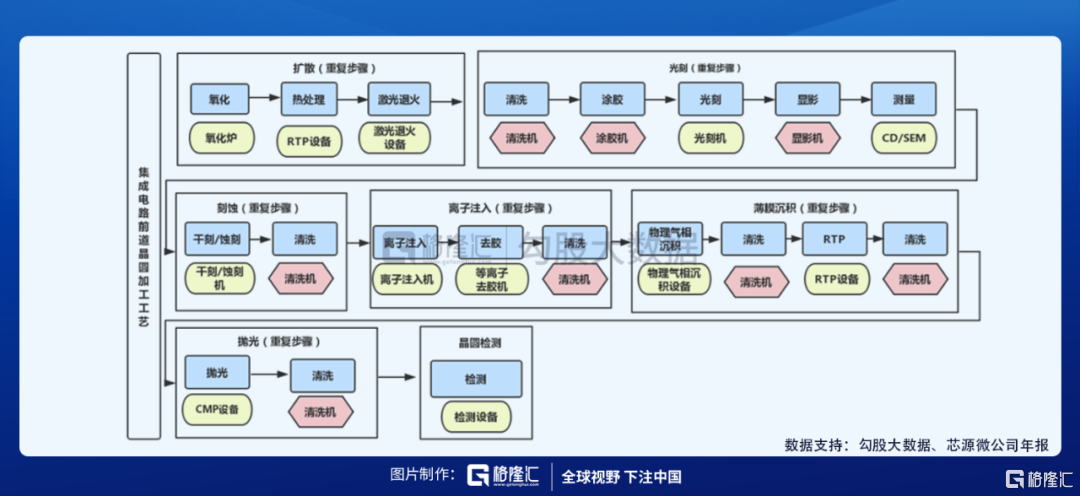

晶圓加工的工藝非常複雜,其流程包括包括光刻、刻蝕、沉積、離子注入、清洗、氧化、檢測等多個環節,每一個環節都需要相應的設備,拆分下來就是一個非常複雜的工程。

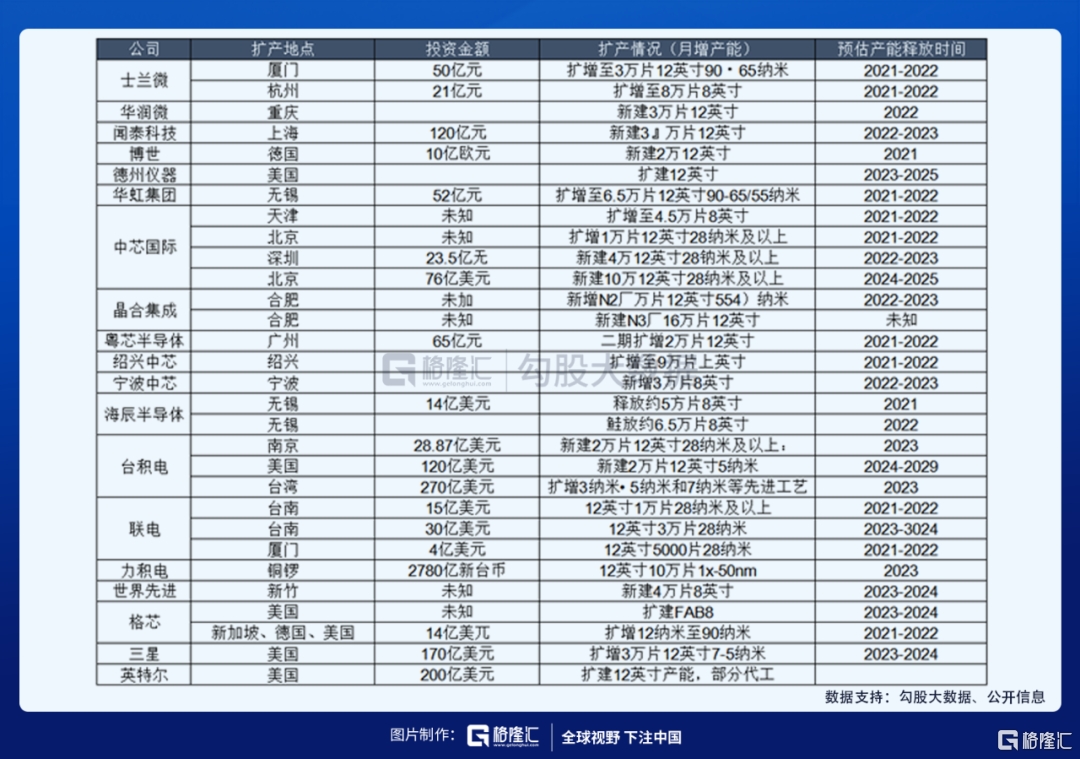

各大晶圓廠紛紛加大資本開支,進入大規模的擴產階段。一般來說,正常情況下半導體晶圓廠擴產週期在1-2年,這也意味着當前缺芯的狀況至少將維持到2022年纔會出現明顯的緩解。在當前這個階段,由於晶圓廠的資本開支大幅增加,這時候上遊設備會對此最爲敏感。

國產設備經過多年的積累,近幾年也通過跟中遊製造廠商的磨合,技術上有了進步和積累,能力邊界大幅提升,開始逐漸把產品往深度和廣度來拓展,客戶的滲透率也在大幅提升。2021年對於產業鏈上遊設備都會是明顯的投資機會。

國內的設備公司包括但不限於北方華創、中微公司、芯源微、至純科技、華峯測控、長川科技等;

(2)材料:主要看產能擴張的情況,以及疊加國產替代。

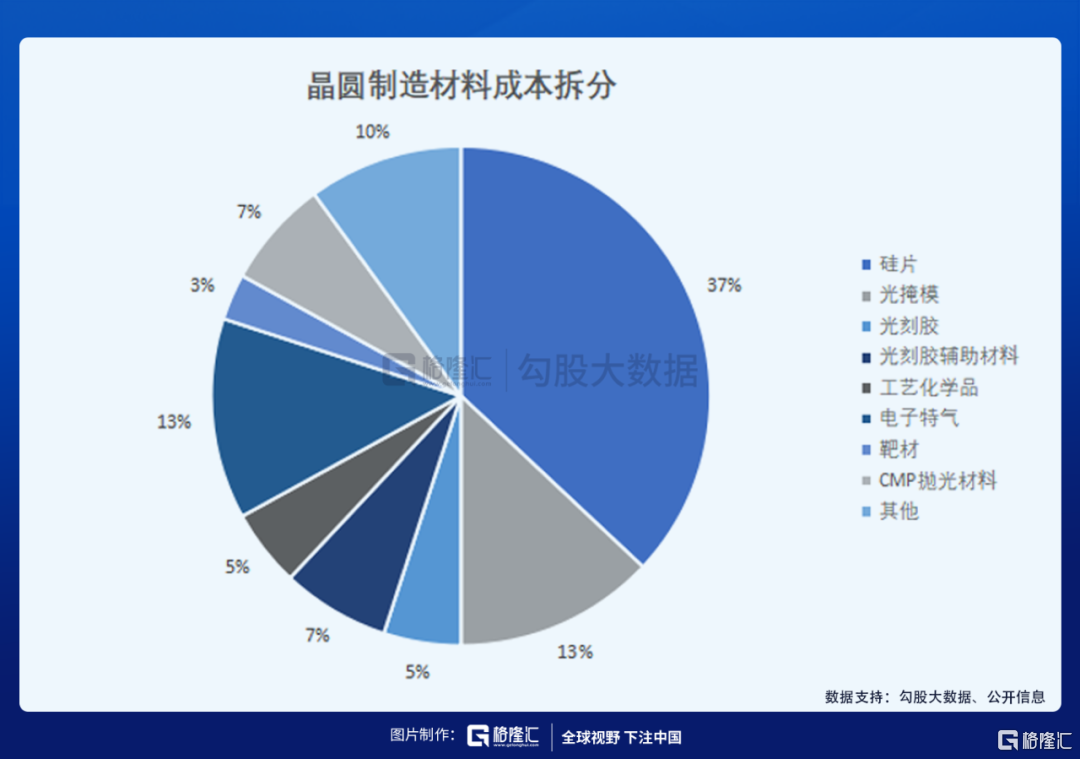

材料環節跟設備環節類似,也是在光刻、刻蝕、沉積、離子注入、清洗、氧化、檢測等需要使用非常多的材料,具體如下:

同樣材料環節也受益於國產替代,這一點上跟設備是一致的,核心也是去美化,打造自己在材料端的核心競爭力。但其另一個邏輯並不是資本開支,而是產能的釋放。

在半導體的週期中,現階段是資本開支持續擴大的一年,明年是產能放量的一年。從這個角度看,與資本開支關聯度強的是設備,與產能放量關聯度強的是材料。因此,從產業週期的角度看,預計今年上遊的投資機會中,設備將優於材料。

國內的材料公司包括但不限於安集科技、鼎龍股份、彤程新材、晶瑞股份;

(3)晶圓代工:主要看量和價的邊際變化量。

由於先進製程的能力(10nm以下)被美國壓制,短期內都突破的辦法,創新能力極度受限。因此我們當前更應該聚焦在10nm以上比較成熟製程工藝的部分,這部分更適合從週期的角度去看,也就是說在市場景氣週期向上走的時候,誰能在產能和價格上具備更強的優勢,其股價漲幅就會更大。

市場在選擇於個股公司的時候要對α會看得更重,半導體在這一塊體現得非常明顯。如雖然行業景氣度持續向上,但今年上半年持續創新高的半導體主要是士蘭微,它的邏輯也非常清晰——量價齊升,短期內形成非常好的正向循環,今年Q1的業績環比持續上升也印證這個邏輯。

再來對比一下國內兩大晶圓龍頭,中芯國際和華虹半導體,這兩大晶圓代工企業在週期的邏輯下(量和價),會顯得比士蘭微稍微弱一點。

3、封裝測試

在這一輪半導體的行情中,其主要的邏輯是週期,跟晶圓代工或者IDM廠商類似——量價齊升。尤其是近幾個月由於東南亞疫情加劇,尤其是馬來西亞是半導體封測的重鎮,全球多個半導體企業的封測都在馬來西亞,如AMD、恩智浦、ASE、英飛凌、意法半導體、英特爾等,這對於全球的封測都會產生影響。因此主要尋找量價其實的公司。

但這個細分領域本身在門檻和壁壘上都比較低,國產化率較高,在產業鏈中的議價能力也偏弱,整體在邏輯上不如千前面的幾個細分領域。

相關的公司包括但不限於長電科技、通富微電、華天科技、晶方科技等。

4、總結

整個行業梳理下來,目前更應該關注的是IC設計(關注下遊需求)、設備(關注晶圓廠資本開支)、材料(關注晶圓廠產能釋放)、晶圓製造(關注量價齊升)。