ASML | 回調即是上車機會的光刻機龍頭

作者 | 曦桐城

數據支持 | 勾股大數據(www.gogudata.com)

半導體產業進入重大調整期,集成電路產業的風險與機遇並存。根據WSTS數據,20年全球半導體市場規模達4404億美元(YoY+6.8%)。同時,受數字經濟、物聯網、5G等的驅動,預計21年全球半導體市場將迎來15%-20%的增長,整體規模將超過5000億美元。這僅僅是半導體超級週期的開始,這樣的高速增長至少會持續2-3年時間。另外,在各行各業均缺芯的背景下,附上超級週期的加持,對於芯片製造產能的提升,已經到了刻不容緩的地步。而要想生產芯片,就一定離不開有“半導體工業皇冠上的明珠”之稱的精密製造設備——光刻機。

一、半導體工業皇冠上的明珠——光刻機

光刻機是晶圓代工中最核心的製造設備,製造成本和技術門檻都很高。作爲前道工藝七大設備之首(光刻機、刻蝕機、鍍膜設備、量測設備、清洗機、離子注入機、其他設備),光刻機所耗成本極大,在製造設備投資額中單項佔比高達20%以上;技術要求極高,涉及精密光學、精密運動、高精度環境控制等多項先進技術。因此,光刻機被譽爲半導體工業皇冠上的明珠。作爲半導體制造中不可或缺的精密設備,光刻機的工藝水平直接決定了半導體的製程和性能水平。

半導體設備行業門檻極高,處於寡頭壟斷局面。放眼全球,能夠生產光刻機的僅有ASML、尼康、佳能這三家,且集中度非常高,CR3高達99%。其中,ASML一家便佔據近90%的市場份額,同時還是EUV(極紫外線)光刻機的獨家供應商,可謂是光刻機領域的霸主。然而,ASML 並非一開始就是行業的領頭羊:ASML 剛剛創立時,市佔率不足 5%,而當時的尼康、GCA 各佔 30%,差距懸殊。那麼,ASML又是如何實現彎道超車,一步步登上霸主之位的呢?

二、以創新爲生命線,不斷研發新產品

阿斯麥是一家專注於提供整體光刻解決方案的供應商,致力於爲半導體製造商提供光刻機軟硬件及相關服務。公司成立於 1984 年,總部位於荷蘭費爾德霍芬。ASML 以創新爲生命線,不斷研發新產品,先後成功研製出雙工作臺、浸沒式 TWINSCAN XT、TWINSCAN NXT 系列、新一代 EUV光刻機 TWINSCAN NXE 系列。

三、攻克浸潤式光刻技術,實現技術超車

20世紀90年代乾式微影技術發展遇到瓶頸:光刻光源的波長無法從193nm縮短到157nm。當時的兩大巨頭尼康、佳能選擇開發波長更低的光源,而ASML則選擇與臺積電合作,共同研究以林本堅提出的“浸潤式光刻機技術”爲基礎的光刻機,並於03年研製成功,由此拿下臺積電、IBM、英特爾等大客戶的訂單,市場份額快速提高。07年,公司在光刻設備領域的市佔率達60%,成功超越尼康。

四、EUV光刻機市佔率百分百,成就霸主之位

05年,摩爾定律陷入停滯,EUV(極紫外)光刻技術被認爲是製程突破10nm的關鍵。但由於攻克該技術難度極高,需要持續且鉅額的研發資金支持,尼康和佳能選擇了放棄。而ASML仍堅持投入研發,並積極向外尋求研發支持,終於在10年推出全球第一臺EUV光刻機NXE:3100,隨後於13年和17年陸續推出NXE:3300B和NXE:3400B。至此,ASML奠定了自己的王者地位。據統計,公司近五年時間僅合計交付了90臺EUV光刻機,足以見其製造難度。但也正是由於研發、製造難度極大,爲阿斯麥提供了獨一無二的護城河。目前在高端EUV光刻機領域,ASML處於絕對壟斷地位,市佔率爲100%。

五、打通上下遊產業鏈,戰略併購搶佔先機

打通上下遊產業鏈,形成穩定利益共同體;藉助戰略併購,構建完整上遊供應鏈,快速攫取技術領先優勢。ASML 一方面通過給予客戶優先供貨權,吸引客戶(英特爾、三星、臺積電)注資入股,既可快速掌握市場需求,也降低研發風險;另一方面通過不斷的戰略併購,打通上遊供應鏈,直接獲取成熟的反射鏡頭光學、EUV光源、電子束晶圓檢測、微影鏡頭等技術領先優勢,在保障光刻機質量的同時,還促進了公司技術的創新,使得公司能夠快速搶佔市場份額。

在外部技術合作方面,ASML 主導打造了囊括外部技術合作夥伴、研究機構、高等院校等的巨大開放式研究網絡,並通過建立特有的專利制度管理知識產權和研究成果。其合作夥伴包括比利時的imec,中國的上海集成電路研究開發中心,以及荷蘭的特溫特大學和納米光刻高級研究中心等。

六、半導體超級週期加持,新增訂單量爆表

美東時間7月21日,阿斯麥(ASML.US)(下稱“公司”、“阿斯麥”或“ASML”)公佈其Q2財報。據披露,公司Q2淨銷售額40.20億歐元(YoY+20.87%),符合指引(40~41億歐元);受惠於軟件升級後帶來的降本增效及一次性會計發佈,毛利率達50.9%(YoY+2.7ppts),高於指引(49%);淨利潤爲10.38億歐元(YoY+38.22%),市場預期10.3億歐元;淨利率25.8%(YoY+3.2ppts)。Q2新增訂單金額82.71億歐元,環比大增74.49%,遠高於市場預期的27.3億歐元。其中包括49億歐元的EUV訂單,待履行的訂單金額總計達175億歐元,BB(book-to-bill)值創新高。

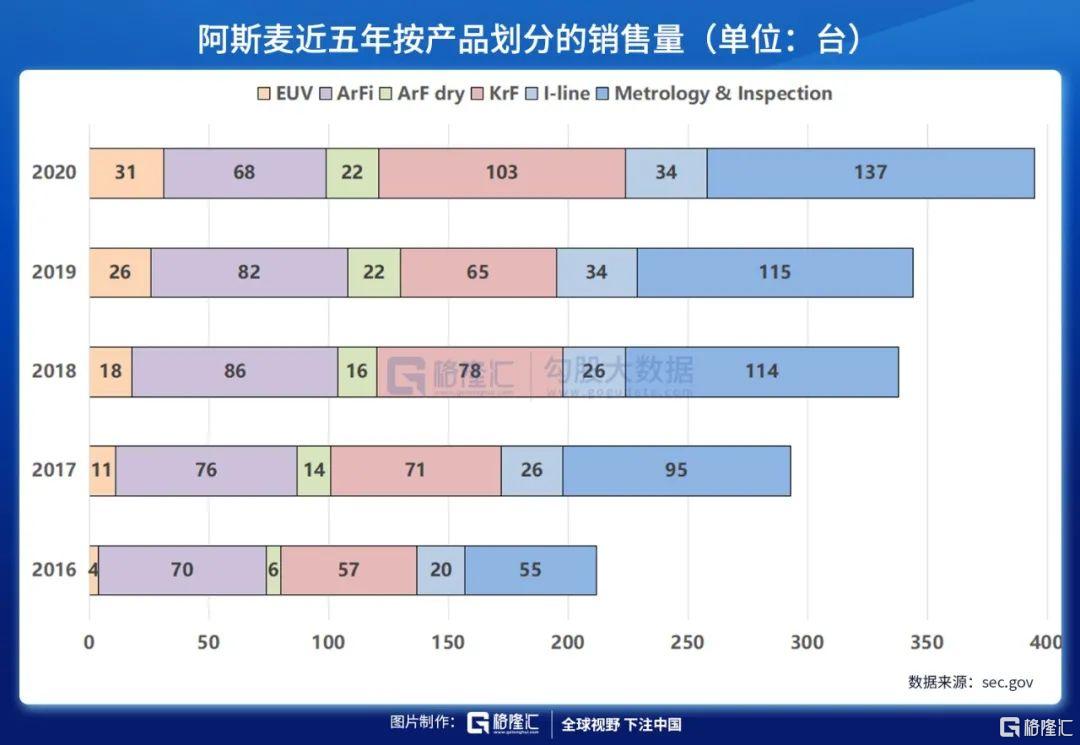

21Q2或成爲EUV光刻機真正扛起阿斯麥營收大旗的轉折點。從光刻機出貨量看,EUV光刻機Q2出貨9臺,環比增加2臺,佔當季營收45%,超越ArFi光刻機成爲最一大營收主力;DUV最先進的產品ArFi光刻機出貨16臺,環比減少8臺,貢獻營收34%。同時,阿斯麥第一臺全新EUV(極紫外)光刻機TWINSCAN NXE:3600D系統已交付給客戶。相較於前一代產品(TWINSCAN NXE:3400C),該系統的生產力提高了15%-20%,且覆蓋率(套刻精度)也提高了30%。

另外,爲了順應發展數字基建的趨勢,各晶圓廠商急於擴產增效,這使得市場上對高端光刻機的需求持續高漲。而從長期來看,需求並不僅限於先進製程節點,邏輯、存儲芯片的傳統和成熟節點也存在需求。因此,公司接下來將致力於EUV在存儲產業的量產應用,並將計劃協助三個 DRAM 客戶(三星、海力士、美光)實現在未來的製程節點中導入EUV,這有助於提高客戶工廠的晶圓容量,增加產能,進而緩解市場上缺芯的現狀。

七、全球缺芯短期難以緩解,高景氣度將持續

ASML在披露21Q2的同時,還給出了Q3的業績指引:公司預計Q3營收在52-54億歐元區間(YoY+30%),市場預期46.9億歐元,毛利率爲51%-52%;研發成本約爲6.45億歐元,銷售和管理成本約爲1.8億歐元。同時,公司還上調了全年營收增速目標至35%,較Q1財報給出的目標30%,又上調了5%。這是阿斯麥第二次上調全年營收目標。

此外,ASML還計劃於21年7月22日-23年末期間,實施90億歐元的股票回購計劃,替換了之前計劃的在22年執行60億歐元的股票回購計劃。從2012年至今,阿斯麥通過回購+分紅回報股東的金額,超過175億歐元。

鑑於半導體的超級週期,SEMI大幅上修今明兩年全球半導體設備支出及規模預估。7月14日,SEMI(國際半導體產業協會)公佈年中整體OEM半導體設備預測報告,大幅上修今、明兩年全球半導體設備支出及規模預估。其中,21年市場規模由去年底預估的719億美元大幅上修32%至952.9億美元,22年市場規模由去年底預估的761億美元大幅上修33%達1013.1億美元,首度突破千億美元大關並創下新高。SEMI表示,這波成長的動能主要來自於半導體廠商對於長期成長相關領域的持續投資,進而帶動半導體前端及後端設備市場的擴張。

ASML是半導體設備製造的頭部公司,且光刻機是晶圓產線核心設備,其交付和訂單情況是行業前瞻指標。未來10年,在AI、5G、大數據、AIOT、自動駕駛等創新的驅動下,半導體終端市場(包括手機電腦、雲計算的應用、新型互聯設備等市場)的需求將持續增長,並轉化爲前沿節點的晶圓廠產能的增長,最終推動光刻機需求的增長。ASML預計到25年,公司光刻機低端、中端、高端市場淨銷售收入將分別達150 億、130億及240億歐元。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作爲實際操作建議,交易風險自擔。