十一假期,海外發生哪些宏觀財經大事兒?

重要事件:

(1)OPEC+繼續減產,美或再拋戰略儲備應對。10月5日OPEC+宣佈減產200萬桶/日,美國聞訊決定釋放1000萬桶戰略儲備;

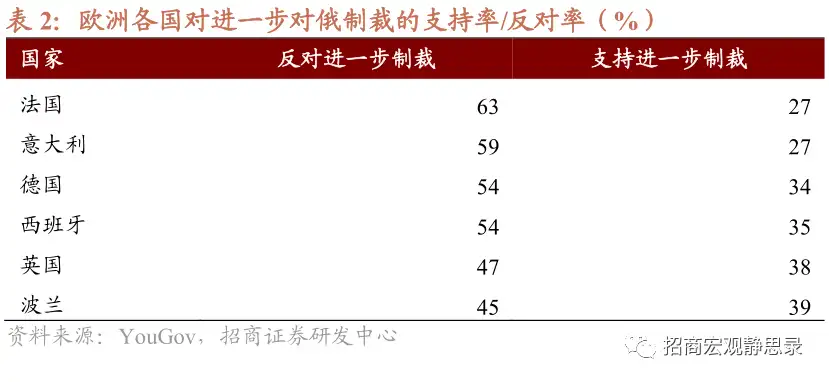

(2)民調顯示超過半數的法德意西民衆反對進一步對俄製裁。10月3日俄羅斯宣佈可通過「北溪2號」管道B線向歐洲輸送天然氣,10月4日烏克蘭總統簽署拒絕與普京談判法令,10月6日歐盟通過第八輪對俄製裁方案;

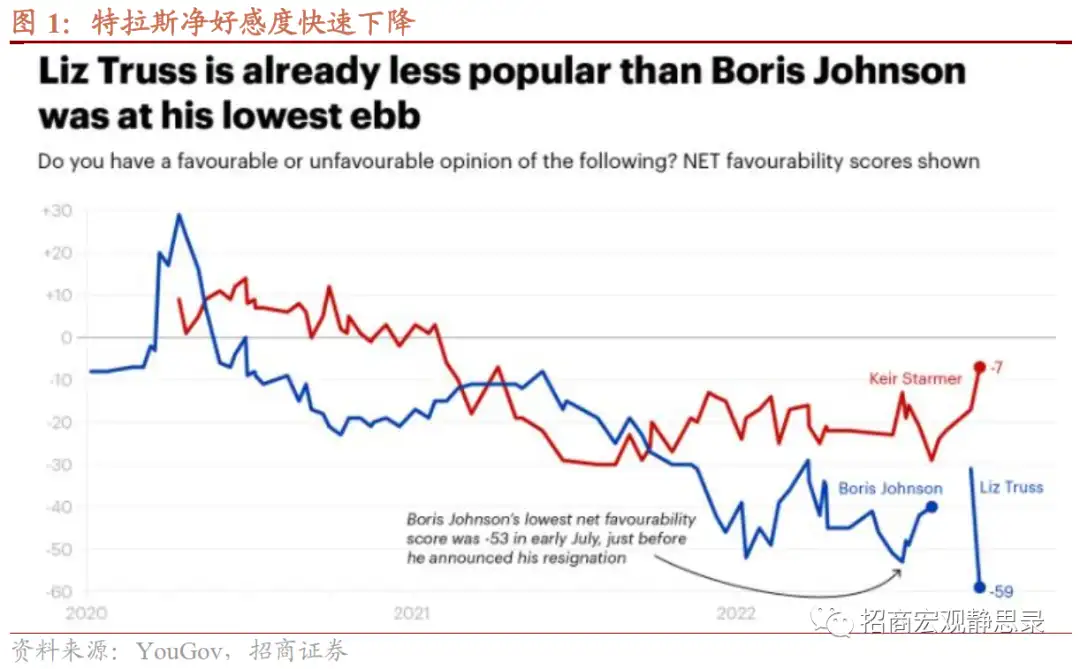

(3)英國新首相減稅政策讓步。英國首相撤回大規模減稅計劃中的「將最高所得稅稅率從45%下調至40%」一項;

(4)瑞士信貸違約風險顯著上升。

來源:招商宏觀靜思錄

經濟數據:

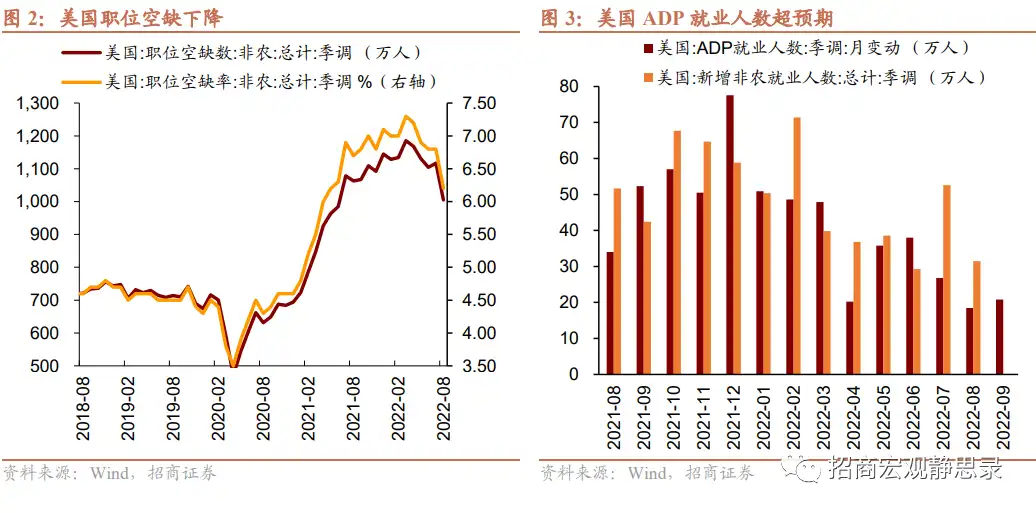

(1)美國勞動力供需壓力開始緩和:8月JOLTs職位空缺數降幅超預期,職位空缺率從6.8%降至6.2%,一方面表明美國勞動力需求依然非常強勁;也意味着勞動力缺口開始縮小,勞動力供需最緊張的階段已過去。但9月ADP就業人數超預期。

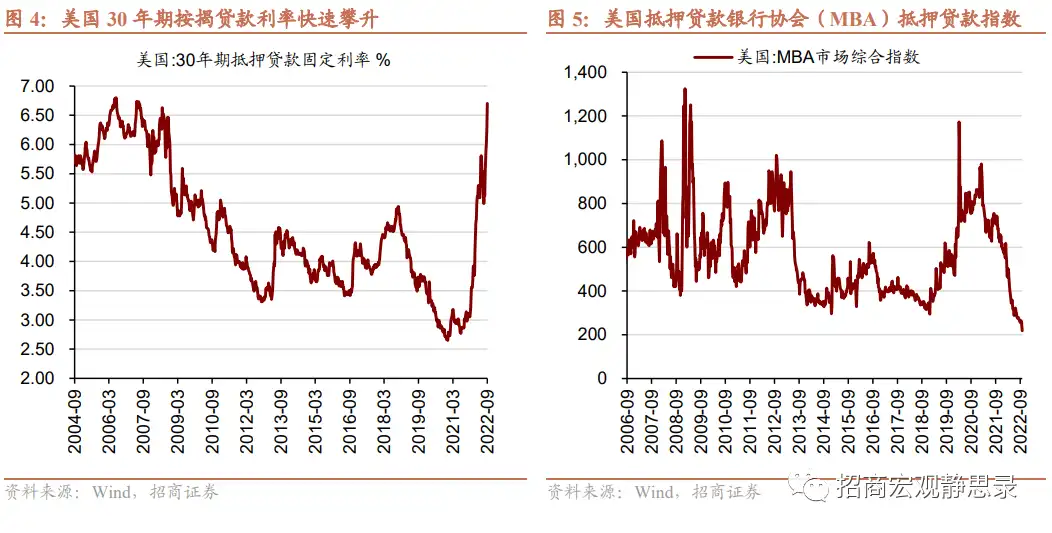

(2)美國抵押貸款利率繼續攀升,地產數據或進一步轉差:9月底30年期抵押貸款固定利率升至6.70%,達到2007年8月以來的最高值。抵押貸款市場指數創歷史新低。

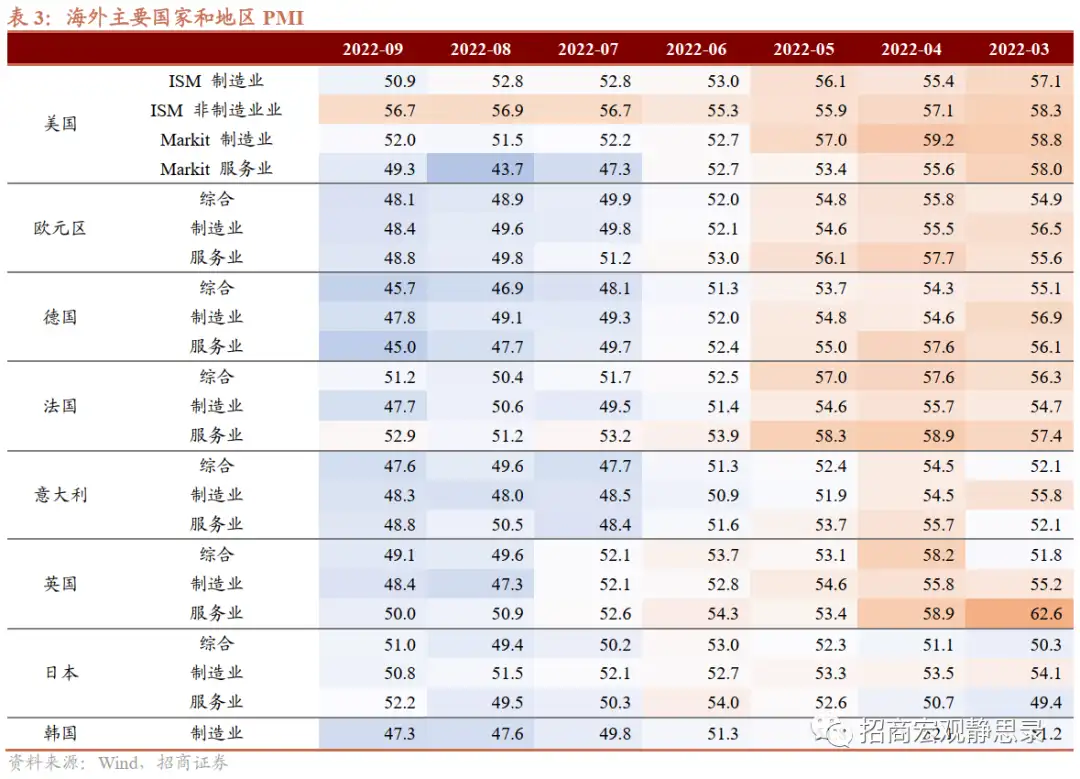

(3)海外各國PMI普遍不佳:美國9月ISM製造業指數降至50.9,爲2020年6月以來最低值;歐元區9月綜合PMI爲48.1,連續第5個月下降,德國、意大利表現較差;日本PMI小幅回升;韓國製造業PMI下降。

(4)能源因素繼續助推歐元區通脹:9月歐元區調和CPI升至10%,預期9.7%;核心調和CPI同比4.8%,預期4.7%;均創歷史新高。能源CPI同比40.8%爲主要貢獻項。

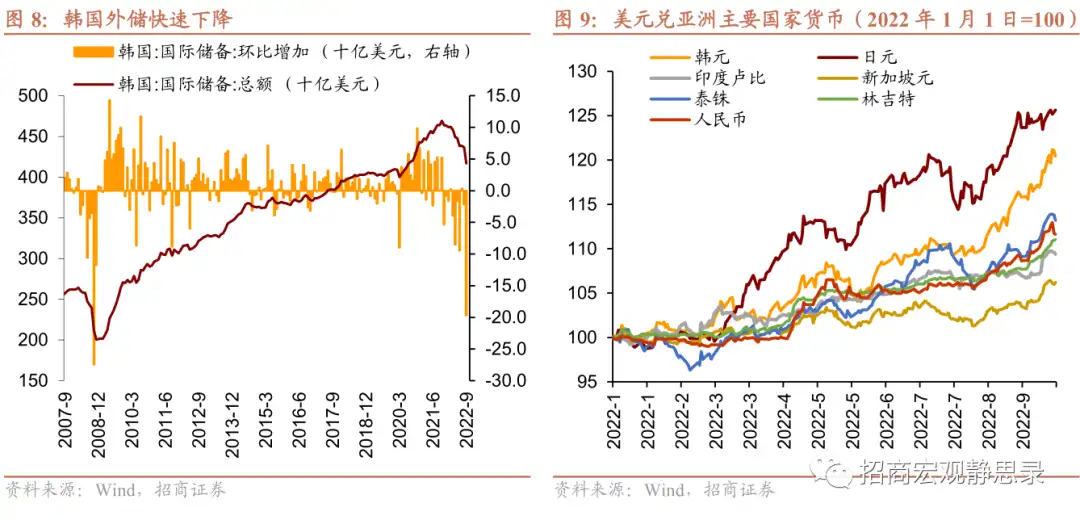

(5)韓國外儲快速下降:9月韓國外匯儲備環比減少196.6億美元,單月縮水規模僅次於2008年10月,爲歷史上第二。主要原因爲外匯部門爲阻止韓元繼續貶值而採取幹預措施。

貨幣政策:

(1)美聯儲加息預期重新升溫:近期多位官員發聲,態度總體偏鷹。疊加OPEC+宣佈減產導致國際油價反彈,9月30日以來CME加息預期重新升溫。

(2)歐央行表示打壓通脹仍是關鍵:9月議息會議紀要公佈,歐央行表示對經濟前景的擔憂,但預計未來幾次會議將進一步提高利率。

(3)英央行緊急購債平息養老金拋售資產等衝擊:9月28日宣佈緊急購買長期英國國債,引發市場對金融穩定性的關注。10Y英國國債利率短暫下行。

(4)澳新兩家央行再度加息:澳大利亞央行加息25BP,加息幅度較上次放緩,低於市場預期。新西蘭央行宣佈繼續加息50BP以應對通脹。

境外資產價格走勢:10月1日至6日,

歐美股市普遍收漲:日經225和恆生指數漲幅居前;美國三大股指也均累計漲超4%;歐洲股市漲幅相對偏弱。

債券分化:10Y美債收平;10Y英債上行;10Y德債和10Y日債下行。

外匯:美元指數上漲0.10%,離岸人民幣兌美元上漲0.83%,歐元、英鎊、日元下跌。

商品:主要金屬品種普遍上漲。能源:WTI原油大漲11.27%、NYMEX天然氣上漲0.51%。農產品:CBOT大豆、CBOT玉米、CBOT小麥均下跌。

正文

(一)OPEC+宣佈減產200萬桶/日,美或再度釋放戰略儲備應對

10月5日OPEC+部長級會議宣佈,自2022年11月起減產200萬桶/日(相對2022年8月產量水平),並將限產協議延長一年至2023年底。不過,由於OPEC+減產是基於現有基準數據,部分國家實際減產幅度已達到要求、不必減產,因此本次計劃減產200萬桶/日相當於實際減產120-140萬桶。隨後,美國能源部表示下個月釋放1000萬桶石油戰略儲備,並呼籲美國能源公司縮小批發和零售汽油價差以降低油價。此外,下一次OPEC+部長級會議將於12月4日召開,此後OPEC+將改爲每半年(此前爲月頻)召開一次部長級會議。

(二)民調顯示超過半數的法德意西民衆反對進一步對俄製裁

10月3日俄羅斯天然氣工業股份公司發佈公告稱,此前「北溪2號」管道爆炸事件中A線受損但B線仍可用,目前正對「北溪2號」管道B線進行安全檢查,若管道安全性得到保障且監管部門批準,可以通過B線向歐洲輸送天然氣。

10月4日烏克蘭總統澤連斯基簽署法令,批準關於不可能與俄羅斯總統普京進行談判的決定。同日美國國務卿布林肯授權6.25億美元對烏武器和裝備援助。

10月6日歐盟通過第八輪對俄製裁措施,包括:1)禁止對俄出口煤炭、特定電子元件、航空相關技術用品以及某些化學品;2)禁止對俄進口鋼材、機械電器、塑料、車輛、紡織品、鞋類、皮革、陶瓷、某些化工產品和非黃金首飾,總價值約70億歐元;3)在歐盟內部實施G7油價上限;4)禁止歐盟國民在俄羅斯國有企業的管理機構任職;5)禁止向俄羅斯政府和企業提供IT諮詢、法律諮詢、建築和工程服務;6)對更多企業和個人實施制裁。

但根據民調,63%的法國民衆、59%的意大利民衆及54%的德國民衆反對進一步對俄製裁。

(三)英國首相稅收新政轉向

10月3日英國政府迫於市場巨震壓力,宣佈撤回此前大規模減稅計劃中的「將最高所得稅稅率從45%下調至40%」一項,此次轉向距離先前提出的大規模減稅計劃僅過去10天。在10月1-2日進行的YouGov調查中,僅14%的民衆對特拉斯「有好感」,73%的民衆對特拉斯「看法負面」,因此特拉斯的淨好感度(支持率-反對率)已降至-59%,低於約翰遜(-53%)和科爾賓(-55%)執政期內最低點。10月5日惠譽將英國政府和英國央行評級展望由「穩定」下調至「負面」,評級確認爲「AA-」,並表示「大規模且無資金支持的減稅計劃或導致財政赤字激增」。

(四)瑞信違約風險顯著上升

10月初瑞士信貸5年期CDS飆升至321.1BP,爲金融危機以來最高水平,10月1日瑞信股價一度下跌超過10%。10月5日當地媒體稱瑞士政府將爲瑞信提供流動性支持,並委託財政部制定相關細則。10月6日瑞信表示將引入外部投資者爲投顧和投行業務分拆注入資金。

二、主要經濟數據:美就業壓力緩和、歐經濟加速放緩

(一)美國勞動力缺口縮小,ADP就業超預期

8月美國JOLTs職位空缺大幅下降。8月美國職位空缺數1005.3萬人,預期1108.8萬,前值1123.9萬;職位空缺率大幅降至6.2%,前值6.8%。職位空缺降幅最大的是醫療保健、其他服務和零售貿易。

就業市場緊張一直是通脹的重要推動力之一。職位空缺的降幅超預期,一方面表明美國勞動力需求依然非常強勁;然而也意味着勞動力缺口開始縮小,勞動力供需最緊張的階段已經過去。

9月ADP就業人數超預期。9月美國就業人數增加20.8萬人,市場預期增加20萬人,前值上修爲18.5萬人。貿易、運輸和公用事業的增長最大,增加14.7萬個職位,專業和商業服務增加5.7萬,教育和衛生服務增加3.8萬,休閒服務增加3.1萬。然而,商品生產行業、製造業工作崗位減少。ADP首席經濟學家表示:人們正在重返勞動力市場,工人的供應正在改善。

(二)美國按揭貸款利率飆升

9月最後一週,美國30年期抵押貸款固定利率升至6.70%,連續6週上升,達到2007年8月以來的最高值。當週MBA抵押貸款綜合指數降至218.7,爲2003年有數據以來的最低值。今年以來美聯儲大幅加息影響下,房地產市場銷售顯著下滑、房價同比增速快速下跌。

(三)多國PMI出爐:歐元區衰退風險加大

海外國家9月PMI數據普遍不佳,歐元區經濟形勢尤爲嚴峻。

美國:9月ISM製造業指數降至50.9,爲2020年6月以來最低值;非製造業指數環比降幅較小,報56.7。製造業PMI分項中,就業指數環比下降10.15%,新訂單指數環比下降8.19%,形成最大拖累。

歐元區:9月Markit綜合PMI報48.1,連續第5個月下降;製造業PMI 48.4,前值49.6;服務業PMI 48.8,前值49.8。德國、意大利表現較差;9月綜合PMI分別環比下降1.2%、2.0%;法國表現相對較好,9月綜合PMI環比上升0.8%,保持在榮枯線之上。

受能源危機和通脹飆升的影響,9月份歐元區工業、零售、服務業信心指數,以及消費者信心和Sentix投資信心指數全面下跌;消費者信心指數降至1985年有數據以來最低值。

日本:9月PMI綜合指數51.0,前值49.4。其中製造業PMI 50.8,環比下跌0.7%;服務業PMI 52.2,環比上升2.7%。

韓國:9月製造業PMI 47.3,前值47.6,連續第5個月下降。

(四)歐元區通脹再創新高

9月歐元區調和CPI升至10%,預期9.7%,前值9.1%;創歷史新高。其中,能源項同比40.8%,食品、酒精和菸草同比11.8%,非能源工業品同比5.6%,服務項同比4.3%。核心調和CPI同比4.8%,預期4.7%,前值4.3%。10月4日歐元區8月PPI公佈,同比增長43.3%,預期43.2%,前值37.9%。

通脹超預期給歐央行再添壓力,目前市場預期10月27日將再加息75個基點。

(五)韓國外儲快速下降

10月6日韓國央行數據顯示,截至9月底韓國外匯儲備爲4167.7億美元,當月環比減少196.6億美元,單月縮水規模僅次於2008年10月,爲歷史上第二大規模。其中,有價證券環比減少155.3億美元,存款準備金減少37.1億美元,SDR減少3.1億美元,IMF儲備頭寸減少1億美元,黃金持平。韓國央行表示韓國外匯儲備額仍寬裕。

近期韓國外儲大幅減少主要因爲外匯部門爲阻止韓元繼續貶值而採取幹預措施,此外美元升值也導致其他貨幣資產折算成美元後的金額減少。今年前9個月,韓元兌美元貶值17.0%,在亞洲主要國家中貶值幅度僅次於日本。

三、貨幣政策:通脹形勢嚴峻,各大央行依舊偏鷹

(一)美聯儲官員表態偏鷹,11月加息75BP預期升溫

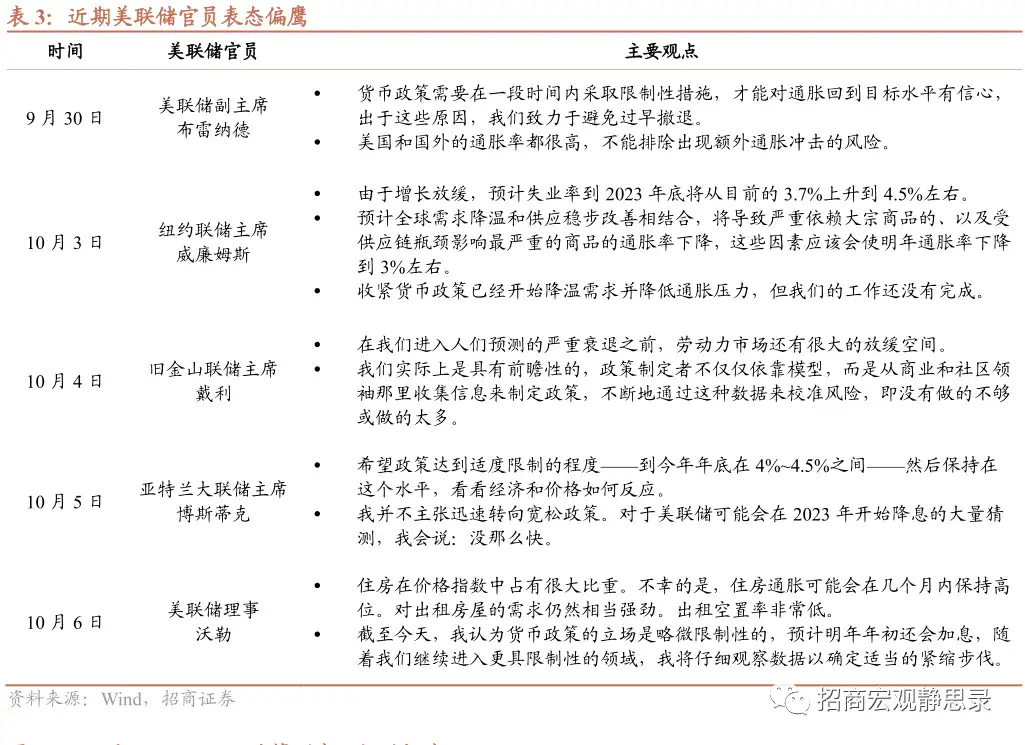

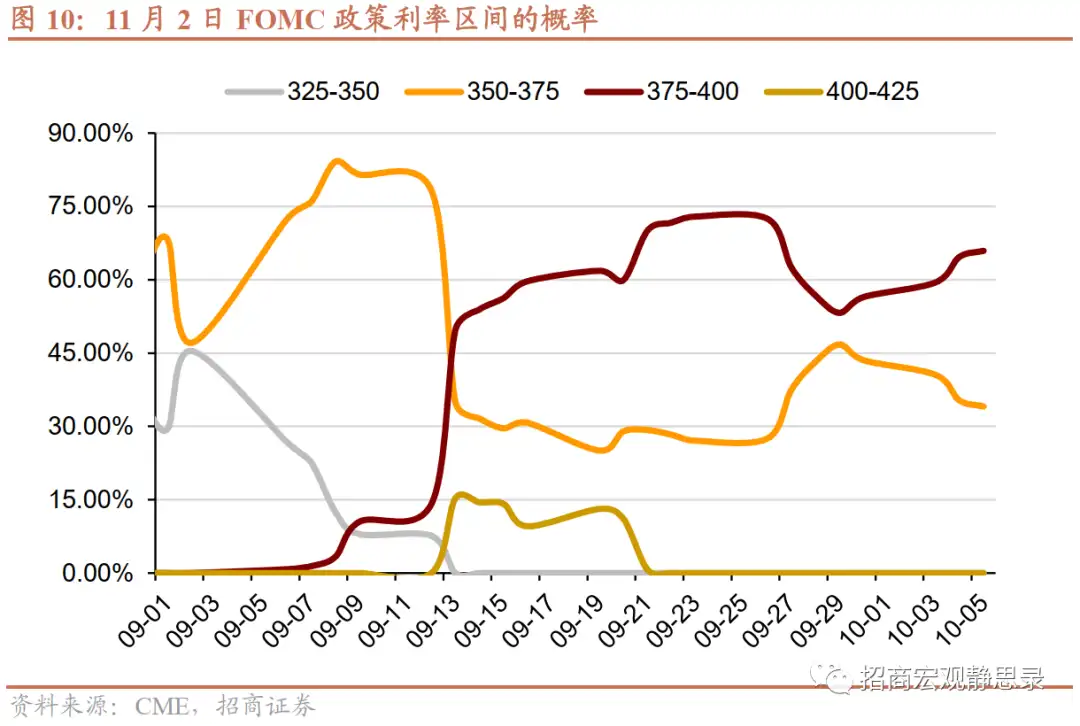

9月30日以來,多位美聯儲官員發聲,態度總體偏鷹,11月加息75BP的概率從53.2%升至65.9%。美聯儲副主席佈雷納德表示「避免過早撤退」、「不能排除出現額外通脹衝擊的風險」;舊金山聯儲主席戴利表示「勞動力市場還有很大的放緩空間」;亞特蘭大聯儲主席博斯蒂克表示「不主張迅速轉向寬鬆政策」、「希望政策利率到今年年底在4%~4.5%,然後保持這個水平,看看經濟和價格如何反應」。

疊加OPEC+宣佈減產導致國際油價大幅反彈,9月30日以來CME加息預期快速升溫,11月加息75BP的概率從53.2%升至10月5日的65.9%;12月政策利率4.25%-4.50%的概率從48.3%升至64.3%。

(二)歐央行9月會議紀要公佈,堅定繼續加息

10月6日,歐央行公佈9月議息會議紀要。紀要表示根據目前的評估,預計未來幾次會議將進一步提高利率以抑制需求並防範通脹預期持續上行的風險。

會議紀要顯示,自年初以來歐元區製造業顯著放緩,服務業活動也在走弱;預計家庭預防性儲蓄需求大幅增加、對服務和商品的需求都將減弱;貿易條件惡化;勞動力市場在二季度保持強勁但三季度出現放緩。同時,歐央行大幅上修通脹預期。與6月的預測相比,2022年總體通脹上調了1.3個百分點,2023年上調了2.0個百分點,2024年上調0.2個百分點。預計未來幾個季度工資增長將逐漸加速。

截至10月6日,期貨市場預計10月27日會議上隔夜存款利率將達到1.36%(目前0.75%),最近一週該預期基本保持不變。

(三)英央行緊急購買英國國債

9月28日,英國央行表示將以「任何必要的規模」購買英國政府債券,以緊急幹預以阻止可能威脅金融穩定的債券市場崩盤。自從新政府公佈大規模減稅和增加借貸計劃以來,市場擔心該計劃將推高通脹,拋售英鎊和英國債券,10年期國債利率快速上漲,導致對利率敏感的養老金陷入流動性危機。9月28日英國央行宣佈後,10年期英國國債收益率從4.50%降至4.01%。英央行的緊急購債行爲,再次提醒當前利率環境下對金融穩定的重視。

(四)澳大利亞放緩加息,新西蘭繼續鷹派收緊

10月4日,澳大利亞儲備銀行宣佈加息25個基點,市場預期加息50BP,加息幅度較上次放緩。此前澳央行在5月加息25BP,在6、7、8、9月各加息50BP。澳央行行長表示:現金利率在短時間內大幅上調,因此決定放慢行動步伐;讓通脹回到目標水平,未來一段時間可能需要進一步加息。

10月5日,新西蘭央行宣佈加息50個基點,爲今年4月以來連續第5次加息50BP,也是2021年10月以來第8次加息。新西蘭央行行長表示,繼續緊縮貨幣條件以維持物價穩定並促進最大程度可持續就業仍是合適的。

四、境外資產價格走勢

10月1日至6日境外資產表現如表5所示。

股市:歐美股市普遍收漲。日經225和恆生指數漲幅居前,分別累計上漲5.30%、4.58%;美國三大股指也均累計漲超4%;歐洲股市漲幅相對偏弱。

債券:10Y美債收平;10Y英債上行8BP;10Y德債和10Y日債分別下行10BP、下行2.8BP。

外匯:美元指數上漲0.10%,離岸人民幣兌美元上漲0.83%,歐元、英鎊、日元分別下跌0.13%、0.07%、0.29%。

金屬:主要品種普遍上漲。其中LME鋁(8.68%)、COMEX白銀(8.51%)漲幅居前;COMEX黃金上漲2.92%;LME銅漲0.92%。

工業品:WTI原油大幅上漲11.27%、NYMEX天然氣上漲0.51%。

農產品:CBOT大豆、CBOT玉米、CBOT小麥、NYBOT棉花下跌,累計跌幅分別爲0.49%、0.30%、4.61%、2.86%;NYBOT糖上漲4.41%;CME豬肉上漲2.03%。